Viele Anleger, ob alt oder neu, schlagen vor, dass Sie sich von Blasen fernhalten. Und wenn Sie langfristige Wertsteigerungsinteressen im Auge haben, dann ist es auf jeden Fall ratsam, diese zu meiden. Aber wenn Sie bereit sind, kurzfristig zu handeln oder eine Short-Position einzugehen, können Blasen viele Möglichkeiten bieten, Geld zu verdienen.

Wir haben über die Absicherung in einer Blase und den Schutz Ihrer selbst und Ihrer langfristigen Vermögenswerte geschrieben – Unsichere volatile Zeiten erfordern bestimmte Anlage- und Absicherungsstrategien an den Aktienmärkten. Schauen wir uns in diesem Artikel an, wie Blasen Möglichkeiten bieten, Geld zu verdienen, und nicht nur Übungen zum Risikomanagement. Spätere Stadien einer Blase neigen dazu, sehr volatil zu sein, und Sie sollten sich daher darüber im Klaren sein, dass Sie hohe Risiken eingehen.

Es gibt zwei Arten von Blasen:

- Solche, die sich schnell ausdehnen und leicht als Blasen erkennbar sind; und

- Solche, die über die Zeit gewachsen sind, handeln „seitwärts“ und haben keinen wirklichen fundamentalen Grund, die aktuelle Marktbewertung zu verlangen.

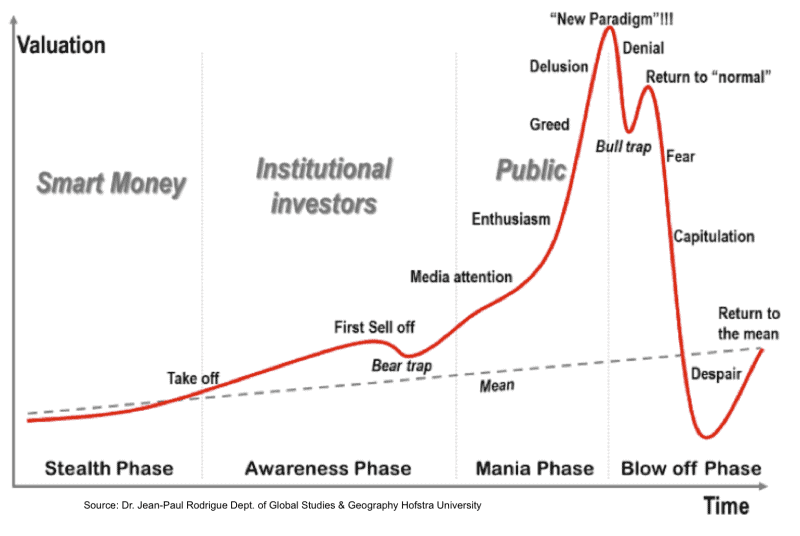

Unten ist die Anatomie einer Blase:

1. Die schnell aufblasende Blase

Dieser ist relativ einfach zu identifizieren und Geld zu verdienen. Um es zu finden, kann es sein, dass Sie sich einfach nur soziale Medien ansehen oder mit Freunden sprechen. Wenn Ihr Freund, der sich noch nie für Technologie interessiert hat, plötzlich die Vorzüge einer neuen Technologie ausspricht, werden Sie wahrscheinlich Zeuge des Hysterie-Teils des Diagramms. Wenn die breite Öffentlichkeit darüber spricht, ist es noch nicht zu spät, in letzter Minute Geld zu verdienen. Aber Sie müssen Ihre Perspektiven sehr kurzfristig halten und Schutzinstrumente verwenden.

Die meisten von uns werden in der Stealth-Phase niemals einen Vermögenswert betreten. Heutzutage sind so viele Informationen verfügbar, und die meisten von uns suchen nicht aktiv nach solchen Stealth-Informationen. Es mag öffentlich sein, aber es ist nicht leicht zu finden. Eine Suche nach „Stealth-Informationen“ ist nicht gerade aussagekräftig.

In der Stealth-Phase hat sich noch keine Blase gebildet. Zu diesem Zeitpunkt ist es eine echte gute Investition, da die Bewertungen nicht außergewöhnlich sind. Ein Einsteigen während der Stealth-Phase ist jedoch, wie erwähnt, unwahrscheinlich. Die Awareness-Phase ist jedoch viel wahrscheinlicher. Wenn nur ein einziger Freund es erwähnt hat und es nicht Tausende von allgemeinen Artikeln zu diesem Thema gibt, die leicht durchsucht werden können, befinden Sie sich wahrscheinlich am Anfang der Bewusstseinsphase. Wenn Sie hier einsteigen, haben Sie mehr Gewinnchancen, aber es ist dennoch ratsam, Hedging-Techniken einzusetzen.

Wenn alle, die Sie kennen, plus die Medien, darüber sprechen, ist es zu spät. Sie können versuchen, für kurzfristige Gewinne einzusteigen, aber dies ist die Hysteriephase, und sie wird abrupt enden. Der Schlüssel hier ist "abrupt". Da Blasen dazu neigen, plötzlich zu platzen (und nicht langsam zu entleeren), werden Sie, wenn Sie den Aufschwung zur falschen Zeit erwischen, ein Opfer des vernichtenden Abschwungs. Wenn Sie den Mut haben, hier einzusteigen, müssen Sie sicherstellen, dass Sie gut abgesichert bleiben.

Wenn Sie mit traditionellen Finanzinstrumenten wie Aktien handeln, können Sie Ihre Wetten leicht absichern. Wie in unserem Risikomanagement-Artikel über Blasen erwähnt, sind Optionen eine günstige Form der Versicherung. Sie können Ihre Optionsabsicherung jederzeit über Ihren geplanten Ausstiegszeitrahmen hinaus verlängern, um sicherzustellen, dass Sie Ihre Erträge maximieren. Zum Glück für Contrarians sind Put-Optionen aus dem Geld während schnell steigender Preismärkte billig. Wenn der Preis steigt, werden die Menschen weniger geneigt sein, nahe am Geld und aus dem Geld liegende Optionen zu verkaufen, da der Preis so schnell steigt, dass niemand damit rechnet, sie auszuüben.

Wenn der aktuelle Preis beispielsweise $150 beträgt und viele Analysten Ziele von $250 vorhersagen, Sie aber einen Rückgang auf $50 vorhersagen, können Sie $100-Puts leicht günstig kaufen. Jeder will $160-Puts, nicht weit aus dem Geld liegende Puts. Selbst nach Berücksichtigung des Zeitwerts des Geldes können Sie die $100s problemlos kaufen, wenn die Menschen eine starke Neigung zur Blase haben. Dies ist an sich eine konträre Strategie, aber Sie können sogar Aktien auf dem Weg nach oben traden.

Wenn Sie sich irren, verlieren Sie ein paar Dollar für die Optionen, die wertlos verfallen. Sie könnten mit der Aktie Gewinne erzielen, wenn Sie sie zu $150 gekauft und zu $200 verkauft haben. Wenn Sie Recht haben und bei $150 einsteigen und bei $125 aussteigen (auf dem Weg nach unten zu $50), machen Sie immer noch einen Gewinn von $25 pro abgesicherter Aktie ($125-$150 = -$25 beim Aktienkauf, aber $100-$50 = +$50 auf den Optionshandel). In diesem Beispiel werden die nicht vernachlässigbaren, aber hoffentlich sehr geringen Optionskosten völlig außer Acht gelassen. Das einzige Problem könnte darin bestehen, Put-Optionen zu finden, die sehr weit aus dem Geld sind: Niemand schreibt sie, weil fast niemand sie kaufen wird.

2. Die langfristige Blase

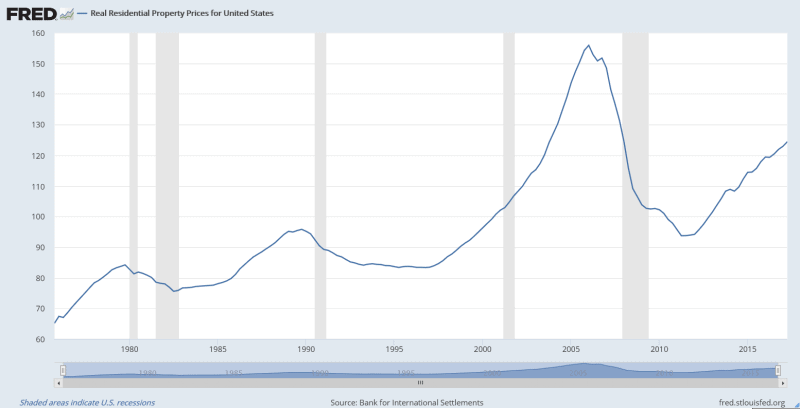

Andere Blasen sind nicht so offensichtlich. Manchmal steigt der Preis kontinuierlich, aber langsam über einen langen Zeitraum. Dies gibt den Anlegern ein falsches Sicherheitsgefühl, weil der Kursanstieg stabil erscheint. Denn wenn der Kurs über einen längeren Zeitraum weiter steigt, muss es erfahrene Investoren geben, die den Anstieg bestätigen. Leider vermissen auch erfahrene und institutionelle Anleger Blasen. Ein eklatantes Beispiel ist die Immobilienmarktblase, die später zum Crash von 2007-2008 führte.

Die Blase blähte sich langsam über ein Jahrzehnt auf. Der langsame Preisanstieg von 1997 bis 2002 mag überhaupt nicht wie eine Blase ausgesehen haben. Es entsprach früheren neuen Höchstständen, und der anhaltende Aufwärtstrend schien eine erneute Bestätigung dafür zu sein, dass sich der Markt nicht in einer Blase befand, sondern eine neue Normalität erreichte.

Wenn wir uns jedoch dieses Diagramm der St. Louis Federal Reserve ansehen, können wir das verräterische Zeichen einer Blase erkennen. Kurz vor dem Platzen der Blase beschleunigt sich der Aufwärtstrend. Die Leute sind in einem euphorischen Zustand und glauben, dass der Preis nicht sinken kann – oder zumindest nicht niedriger als dort, wo sie gekauft haben. Daher wollte jeder Häuser mit hohen Hypotheken kaufen, weil er sie im nächsten Jahr mit Gewinn verkaufen könnte. Wir sehen 2003 einen Wendepunkt, an dem sich das bereits unglaubliche Wachstum noch weiter beschleunigt.

Da langfristige Blasen schwer zu identifizieren sind, wie können Sie damit Geld verdienen? Das bekannte Sprichwort in der Finanzwelt besagt: „Die Märkte können länger irrational bleiben, als Sie solvent bleiben können“. Dies gilt insbesondere für die langfristigen Blasen. Aus diesem Grund können Sie, selbst wenn Ihre Analyse richtig ist, möglicherweise nicht schnell Geld verdienen – oder überhaupt nicht, je nach Grad der Irrationalität auf dem Markt. Aus diesem Grund ist ein einfaches Kurzschließen keine gute Idee. Wenn die Blase über Ihr Margin-Call-Limit steigt und Sie nicht genug einzahlen können, müssen Sie den Verlust hinnehmen. Selbst wenn die Blase am nächsten Tag platzt, haben Sie den Verlust abgeschlossen. Außerdem müssen Sie für Short-Positionen Zinsen zahlen, da diese technisch geliehen sind. Das bedeutet, dass Sie Zinsen zahlen, bis die Blase platzt, was lange dauern kann. Sie würden auch Dividendenzahlungen riskieren

Natürlich gibt es langfristige Optionen und Futures, aber aufgrund des Zeitwerts des Geldes könnten sie ziemlich teuer sein. Dafür gibt es sogar einen Begriff: LEAPS (Long-Term Equity AnticiPation Securities). Sie können eine strukturierte Optionsstrategie entwickeln, aber wenn die Blase langsam zusammenbricht, können Sie nicht so viel Gewinn erzielen – jedes Mal, wenn Sie Ihr Portfolio verlängern, werden die niedrigeren Preise bereits in die neuen Optionen eingebrannt, mit denen Sie umstrukturieren. Ständige Umstrukturierungen schmälern Gewinne durch Transaktionskosten und Gebühren.

Andere Strategien

ETFs

ETFs sind sowohl für lang- als auch für kurzfristige Blasen sehr nützlich. Sie haben in der Regel sehr niedrige Kostenquoten und sicherlich unter den Restrukturierungs- und Leerverkaufszinssätzen für Optionen. Das bedeutet, dass Sie sie langfristig halten können, länger als die Märkte irrational bleiben. Da Sie ETFs wie normales Eigenkapital kaufen, sind Ihre Verbindlichkeiten außerdem begrenzt. Während dies beim Kauf von Optionen zutrifft, trifft dies beim Leerverkauf nicht zu. Sie können mit einem ETF auch keinen Margin Call auslösen, solange Sie ihn nicht auf Marge kaufen. Sie können jedoch mit gehebelten ETFs ein zusätzliches Engagement erzielen, was sowohl für den Seitwärtshandel als auch für das Platzen (oder Entleeren) der Blase nützlich ist.

Wenn Sie glauben, dass sich eine ganze Branche in einer Blase befindet, können ETFs Ihnen auch dabei helfen, ein Engagement im gesamten Markt oder der gesamten Branche zu erlangen. Ein Risiko bei konträren Blaseninvestitionen ist die Wahl des falschen Unternehmens. Selbst wenn die Branche zusammenbricht, kann es ein oder zwei Unternehmen geben, die relativ unbeschadet daraus hervorgehen. Wenn Sie sie zufällig als Ihre gegensätzliche Investition wählen, werden Sie die Gewinne aus dem Leerverkauf der anderen verpassen. Mit ETFs können Sie sich der gesamten Breite der Branche aussetzen.

Up and Out-Technik

Eine Möglichkeit, in einer aufsteigenden Blase Geld zu verdienen, besteht darin, der Party beizutreten. Mit Trailing-Stop-Loss-Trades können Sie dem Preis nach oben folgen und aussteigen, wenn er zu fallen beginnt. Angenommen, der „Fall“ ist kein „Absturz“ und der Markt springt nicht direkt über Ihren Stop-Loss. Wenn Sie denken, dass Sie lange genug vor dem Höhepunkt einsteigen können, um einige Kursgewinne zu sehen, können Sie mit nachlaufenden Stopps in das Wertpapier einsteigen und es vergessen. Ein Rückstand von ein paar Prozentpunkten wird fast alle Ihre Gewinne sichern, ohne dass Sie die Leistung alle paar Stunden überprüfen müssen.

Eine Einschränkung besteht darin, Ihre Stopps in einem volatilen Markt nicht zu eng zu machen. Verwenden Sie enge Stopps nur, wenn Sie sicher sind, dass der Preis nicht um Widerstandsniveaus herumpeitschen wird. Andernfalls werden Ihre Stop-Losses zu oft ausgelöst, wodurch Sie möglicherweise im Laufe der Zeit Geld verlieren.

Marktpsychologie

Psychologische Finanzen und die Herdenmentalität sind integrale Bestandteile der Untersuchung eines überbewerteten Unternehmens, einer Branche oder eines Vermögenswerts. Dem Trend zu folgen ist eine zuverlässige Methode, um beständige Gewinne zu erzielen. Bei so vielen Marktteilnehmern, vielen algorithmischen Händlern, die speziell nach Mustern suchen, ist es durchaus sinnvoll, Aspekte der psychologischen Finanzierung zu implementieren. Wenn die Zahlen von den fundamentalen Bewertungen abweichen, werden Sie Gewinne verzeichnen, solange Sie den Trend sorgfältig verfolgen. Auch wenn sich die Zahlen komplett von der fundamentalen Bewertung abkoppeln, was in einer Blase oft der Fall ist, ist Contrarian nicht immer so profitabel wie selbst Teil der Herde zu sein.

So vermeiden Sie Verluste

Der erste Ratschlag zur Vermeidung von Verlusten ist übereiltes Investieren. Besonders angesichts des sich schnell aufblähenden Blasenszenarios leiden viele Anleger unter der Angst, etwas zu verpassen (FOMO). FOMO scheint die zu infizieren ICO und Kryptowährungsmarkt im Moment. Es ist in dieser Anlageklasse so allgegenwärtig, dass sich viele Menschen mit einseitigen Whitepapers und fast ohne Verständnis für den Hintergrund – oder Interesse daran, ob es funktioniert – in Projekte einkaufen.

Eine ähnliche Situation führte zum Aufbau von Subprime-Hypotheken. Die institutionellen Investoren litten unter FOMO, also ermutigten sie NINA-Kreditnehmer (kein Einkommen, kein Vermögen), und NINA-Kreditnehmer (unter finanziell stabileren Personen) beeilten sich, überall Häuser zu kaufen, auch in weit entfernten, unfertigen Entwicklungen, mit dem Versprechen, dass die Der Preis würde nur steigen. In Ermangelung der Fundamentaldaten erlitten viele Immobilien nach der Kernschmelze von 2008 enorme Verluste.

Wenn Sie eine Blase vermuten oder eindeutig identifizieren können, ist das Investieren auch nach den aktuellen Markttrends kein Problem. Sie sollten sich absichern, entweder in Form von inversen ETFs und Optionen oder zumindest durch die Implementierung von Stop-Loss-Trades.

Fallen und Risiken

In einer Blase besteht die Gefahr, selbstzufrieden zu sein und zu glauben, dass der Preis in eine Richtung geht und der Preis „auf keinen Fall“ fallen wird (dies ist genau die vorherrschende Einstellung kurz vor der Subprime-Krise). Hier sind ein paar Dinge, auf die Sie achten sollten:

Den Dip kaufen

Manche Leute kaufen gerne „den Dip“ oder kaufen Aktien nach merklichen Kursrückgängen. Diese Rückgänge sind oft kurzfristige Korrekturen, und daher steigt der Preis vom Tief des Einbruchs, um weiterhin neue Höchststände zu erreichen, vorausgesetzt, der vorherrschende Trend ist nach oben gerichtet. Das funktioniert gut in einer Blase – bevor sie platzt. Kleine Korrekturen können den Händler in der Blase selbstzufrieden machen, weil die Leerverkäufer nur kleine Gewinne erzielen, während die Long-Käufer bares Geld verdienen. Der Trend geht eindeutig zu höheren Preisen, und die Korrekturverluste werden schnell wettgemacht. Daher muss der Markt glauben, dass hohe Preise die wahren Preise sind, und dies ist keine Blase.

Diese Handelstechnik funktioniert, bis der Markt seine Dummheit erkennt und der Preis abstürzt. Lassen Sie nicht zu, dass kleine und kontinuierliche Kursgewinne Ihre Wachsamkeit abschwächen. Wenn Ihre ursprüngliche Absicht der kurzfristige Handel in einer Blase war, bleiben Sie bei dem Plan, es sei denn, es sind mehrere grundlegende Änderungen eingetreten. Da ein Absturz im Allgemeinen einen großen und sofortigen Preisrückgang mit sich bringt, haben Sie bereits ein verloren, wenn Sie den Rückgang bei 250 £, 280 £ und 290 £ „gekauft“ haben, der Preis jedoch an einem Tag von 300 £ auf 225 £ fällt viel Kapital.

Stop-Losses sind keine Garanten für Sicherheit

Verlassen Sie sich außerdem nicht ausschließlich auf Stop-Losses als Absicherung, insbesondere wenn Sie viel Kapital im Spiel haben. Ich empfehle Stop-Loss-Aufträge, um beim Gain-Management zu helfen, aber Stop-Loss-Aufträge werden zu Marktaufträgen, sobald sie ausgelöst werden. Stop-Limit-Orders sind ähnlich, außer dass die eingegebene Order eine Limit-Order und keine Market-Order ist. Diese garantieren, dass Sie nicht unter Ihrem Limit verkaufen, aber Sie können ewig warten, wenn sich der Vermögenswert nicht erholen kann.

In hochliquiden Märkten ist es weniger wahrscheinlich, dass der Markt Ihren Stop-Loss überspringt und Sie viel Geld kostet, aber die meisten Anlageklassen haben Schließungszeiten. Sofern Sie nicht mit Kryptowährungen handeln, die rund um die Uhr verfügbar sind, können die meisten Vermögenswerte nicht zu jeder Sekunde gehandelt werden (sogar FX ist 49 der 168 Stunden einer Woche geschlossen). Diese Zeit kann sehr gefährlich sein, da niederschmetternde Nachrichten Lücken öffnen können. Anlage X lag am Freitag bei Handelsschluss bei 218 £, aber am Montagmorgen kann es 110 £ sein, und keine Stop-Loss- oder Stop-Limit-Order kann Sie schützen. Aktien mit geringem Volumen sind sogar noch riskanter, da sie von Order zu Order Lücken aufweisen können, selbst wenn der Markt selbst geöffnet ist. Wenn Sie also viel Geld in einer bestimmten Investition haben, verwenden Sie Absicherungsstrategien, die Ihren Preis festschreiben (z. B. den Kauf von Put-Optionen).

Nebenbemerkung: Wenn eine zugrunde liegende Aktie von der Börse gestoppt wird, kann man die Option immer noch ausüben. Leider gibt es keine Möglichkeit, den Preis genau vorherzusagen nach die Sperre wird aufgehoben. Die Ausübung eines Puts bei $50, wenn der Kurs bei $60 gestoppt wurde, bringt Ihnen möglicherweise keine Gewinne, da der Kurs möglicherweise bei $55 wieder gehandelt wird. Wenn Sie den Basiswert zum Zeitpunkt der Ausübung nicht besitzen, werden Sie in eine Short-Position gebracht. Beachten Sie, dass Sie bei $50 short gehen, der Marktpreis jedoch $55 beträgt. Sie sind bereits aus $5.

Die Torheit des Denkens „Diesmal ist es anders“

Eine letzte Warnung: Diesmal ist es wahrscheinlich nicht anders. Es ist wahr, dass sich die Welt verändert und manchmal führen bestimmte Veränderungen zu einer neuen Normalität. Aber es ist viel wahrscheinlicher, dass sich der Vermögenswert in einer Blase befindet, und Wunschdenken ändert nichts an dieser Tatsache. Es kann sich nachteilig auf Ihr Portfolio auswirken. Wenn die Fundamentaldaten nicht mit dem Preis übereinstimmen, gehen Sie nicht davon aus, dass die Fundamentaldaten nur hinterherhinken und schließlich aufholen werden. Sie sind wahrscheinlich aus einem bestimmten Grund falsch ausgerichtet, und dieser Grund ist wahrscheinlich eine Blase.

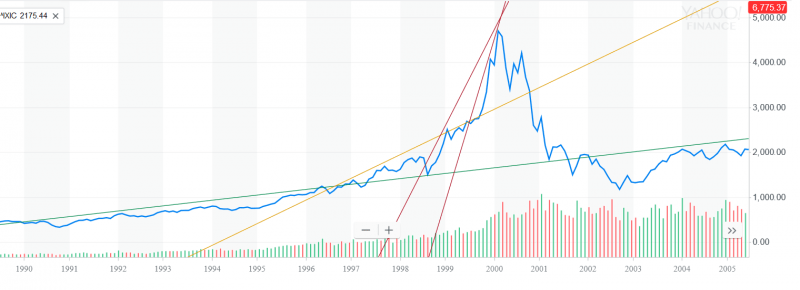

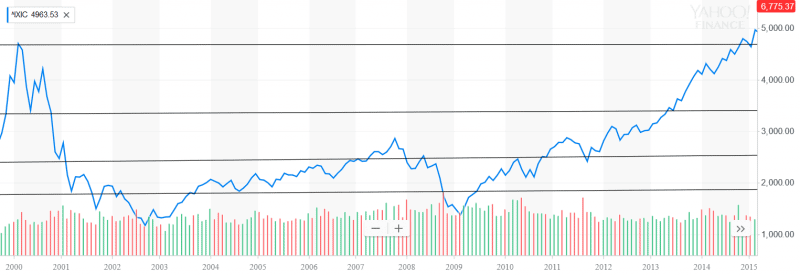

Eine der stärksten Mahnungen ist die Dot-Com-Blase. Das Internet ist sicherlich revolutionär und hat massive Veränderungen mit sich gebracht. Es ist eine der einflussreichsten Innovationen in der Geschichte der Menschheit. Die Veränderung in Kommunikation, Vernetzung und Technologie war diesmal anders. Ideen waren wahre Macht, und eine zu haben, konnte zu Hunderten von Millionen Einnahmen führen, selbst wenn das Unternehmen zunächst Geld verbrannte. Aber rechtfertigte das die Euphorie des Marktes gegenüber Tech-Aktien Ende der 1990er Jahre? Ein einfacher Blick auf die Nasdaq-Composite Die Grafik unten zeigt die Torheit zu denken „dieses Mal ist anders“. Der Preis war bis in die späten 1990er Jahre mit bescheidenen Kursgewinnen stabil (grüne und gelbe Linie). Dann begann es kurz vor der Jahrtausendwende (rote Linien) nach oben zu rasen und stürzte anschließend ab. Der Index erholte sich weitere 14 Jahre lang nicht.

Machen Sie keinen Fehler, das Internet hat produzierte neue Normalen. Es gibt neue Geschäfte, die vor dem Internet einfach nicht möglich waren, und sie haben riesige Mengen an Geld gemacht. Aber die Geschäftsgrundlagen haben sich nicht geändert: Kein Umsatz impliziert keinen Grund für hohe Bewertungen. Auch wenn diese Zeit in einigen Aspekten anders sein mag, vernachlässigen Sie nicht die grundlegende Ökonomie, die sich nicht wesentlich verändert hat, seit die Menschen vor Hunderttausenden von Jahren mit dem Handel begannen. Betrüger haben sich ebenfalls nicht geändert, und wenn es zu gut scheint, um wahr zu sein, ist es das wahrscheinlich auch.

Diese Grafik zeigt auch, wie das „Kaufen der Dips“ zu anhaltenden Verlusten führen kann. Nach dem Höhepunkt gibt es 4 Einbrüche und kleine Erholungen, bevor der fünfte Abwärtstrend den Tiefpunkt erreicht. Wenn es Ihnen gelang, am Ende des ersten Einbruchs zu kaufen, müssten Sie warten ein Jahrzehnt positiv zu werden. Dies ignoriert vollständig über 10 Jahre Inflation. Der zweite Rückgang würde sechs Jahre dauern, um sich zu erholen, und Sie müssten zu einem lokalen Höchststand verkaufen. Das Verfehlen dieses Gipfels würde weitere Jahre des Wartens bedeuten. Wenn Sie so unglücklich wären, im Jahr 2000 auf dem Höhepunkt zu kaufen, würde es fast 15 Jahre dauern, bis Sie gerade die Gewinnschwelle erreicht haben.

Fazit

Einige Blasen sind so stark, dass es relativ sicher ist, den Aufwärtstrend zu fahren – bleiben Sie einfach abgesichert, falls die Blase platzt, während Sie long sind. Andere sind viel schwächer, und es kann gefährlich sein, hineinzuspringen. Wenn die Marktpsychologie einen längeren Aufwärtstrend impliziert, machen Sie mit. Zum falschen Zeitpunkt konträr zu handeln, kann zu erheblichen Verlusten führen. Langfristige konträre Ansichten unterliegen auch einer Gewinnverzehrung, wenn eine fortgesetzte Umstrukturierung von Absicherungen, Zinsen oder Transaktionsgebühren anschwellen.

Wenn Sie jedoch denken, dass Sie zu spät zur Party kommen, nehmen Sie Ihre gegensätzlichen Ansichten an. Solange die Blase innerhalb kurzer Zeit platzt, können konträre Spielzüge sehr profitabel sein.

Wenn Ihr Risikoappetit gering ist, bleiben Sie besser auf der Seite, beobachten Sie die Märkte und suchen Sie nach Wert, sobald sich die Dinge nach dem Platzen einer Blase stabilisieren. Bei CityFALCON helfen wir Anlegern und Händlern, relevante Finanznachrichten und -inhalte in Echtzeit zu verfolgen. Versuch es hier.

Sie können auch alle Echtzeit- und personalisierten Nachrichten (für Sie!) aller Kryptowährungen auf CityFALCON verfolgen hier.

Schreibe einen Kommentar