Es gibt heute buchstäblich zig Millionen Börsen- und Privatanleger. Die Personal Investing Revolution hat es jedem mit ein paar hundert Dollar ermöglicht, mit Aktien zu handeln. Aber wir haben nicht Millionen von Großartig Investoren. Nur wenige Auserwählte werden jemals diesen Titel erhalten. Also, wie kannst du versuchen, einer von ihnen zu sein? Sie können die Menschen nachahmen, die die Größten waren – oder immer noch sind. Nachfolgend finden Sie unsere Liste der 8 größten Investoren aller Zeiten. Teilen Sie uns in den Kommentaren unten mit, wenn Sie der Meinung sind, dass wir wichtige Namen verpasst haben.

Diese Liste wurde auf der Grundlage von Beiträgen unserer Mitglieder von zusammengestellt Value-Investing-Clubs in Großbritannien, Frankreich, Belgien und Österreich und von unseren Benutzern in unserem FinTech-Unternehmen CityFALCON. Unser Fokus bei den Value Investing Clubs und CityFALCON liegt weiterhin auf langfristigen Fundamentalinvestoren, die Recherchen durchführen möchten, um Finanzanlagen zu kaufen, zu halten und zu verkaufen, um stark über der Inflation liegende Renditen zu erzielen.

Warren Buffett

Wir beginnen einfach mit dem offensichtlichen Fall: Warren Buffett. Wer hält ihn nicht für einen der Größten, wenn nicht das Größter Investor? Gerade rechtzeitig zur Weltwirtschaftskrise (1930) wurde Warren Buffett in Omaha, Nebraska, geboren, woher er schließlich seinen Spitznamen „Das Orakel von Omaha“ erhielt.

Schon früh war Buffett daran interessiert, Geld zu verdienen. Sein Vater war ein Börsenmakler mit libertären Neigungen, daher könnte dies einen gewissen Einfluss gehabt haben. Er arbeitete für zusätzliches Geld in einer Papierstraße und kaufte das Land eines Bauern, als er gerade 14 war. Wenn Sie wie Buffett sein wollen, müssen Sie möglicherweise in der Zeit zurückreisen. Wie auch immer, Buffett studierte bei Benjamin Graham (eine weitere Erwähnung auf dieser Liste) und kehrte 1956 nach Omaha zurück. Zusammen mit Charlie Munger kaufte er eine Textilfabrik, die nicht gut lief. Diese Mühle wurde Berkshire Hathaway genannt.

Er nutzte die Gewinne aus der Mühle, um andere Betriebe zu übernehmen, die sich schließlich in das gigantische Berkshire Hathaway von heute verwandelten (allerdings stellen sie keine Textilien mehr her). Seine Strategie beim Aufbau des Unternehmens besteht darin, unterbewertete Unternehmen mit gutem Management zu finden. Er will keine gehypten Unternehmen, und er will sie auch nicht selbst führen. Tatsächlich kauft er oft ganze Unternehmen und lässt das Management weitermachen, was es ohnehin schon tut. Das tat er unter anderem mit Dairy Queen und GEICO.

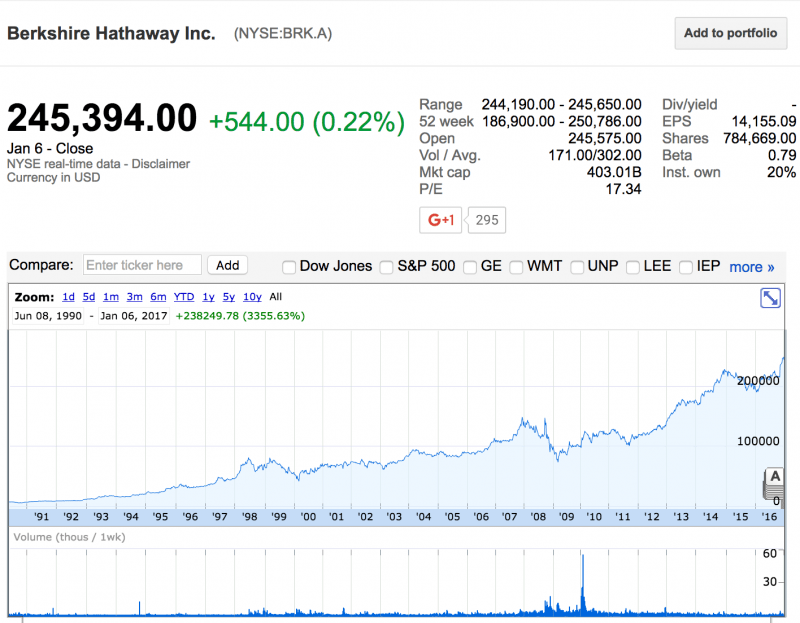

Berkshire Hathaway Inc notiert heute mit einer Marktkapitalisierung von 400 Mrd. £ und hat eine jährliche Rendite von 141 TP4T im Vergleich zu 7,371 TP4T im S&P500 in den letzten 26 Jahren, fast das Doppelte des Marktes. Sie können wichtige Geschichten über die Aktie verfolgen hier.

Das Fazit von Buffett: Finden Sie gute Unternehmen, denen nicht viel Aufmerksamkeit geschenkt wird. Stellen Sie sicher, dass das Management seine Arbeit gut macht, und lassen Sie es einfach alles erledigen. Sie sind ein Investor, kein Manager, also legen Sie das Geld auf und lassen es die Leute machen, die in ihrem Job geschult sind. Wenn Sie 14 sind, kaufen Sie vielleicht einen Bauernhof von Ihren Ersparnissen.

Literatur-Empfehlungen:

HINWEIS: Jedes hier verlinkte Buch wurde direkt vom Investor und etwaigen Co-Autoren geschrieben. Das sind keine Bücher über die Investoren von anderen Leuten, sondern von den Investoren selbst.

Benjamin Graham

Der nächste Eintrag auf unserer Liste ist der Mann, der das Orakel von Omaha lehrte. Er gilt als der Vater des Value Investing und Sicherheitsanalyse. Er wuchs in den frühen 1900er Jahren in New York City auf, sein Vater starb, als er gerade 9 Jahre alt war, und das Bedürfnis nach finanzieller Sicherheit begleitete ihn sein ganzes Leben lang.

Er ging in New York (Kolumbien) zur Schule und arbeitete anschließend an der Wall Street, wo er schnell Partner wurde. Er begann nur 12 Jahre nach seinem Universitätsabschluss mit dem Unterrichten von Finanzen, und zu diesem Zeitpunkt wurde Buffett sein Schüler. Graham schrieb zwei der einflussreichsten Bücher zum Thema Investieren, die beide noch heute an der Universität verwendet werden. Der intelligente Investor und Sicherheitsanalyse.

Diese beiden Bücher sind eine großartige Lektüre für alle, die sich für Grahams Stil interessieren, der im Grunde besagt, dass Unternehmen beim Kauf unterbewertet sein sollten, ihre Fundamentaldaten jedoch stark sein sollten. Er glaubte fest an die Fundamentalanalyse und suchte nach Unternehmen mit robusten Bilanzen, geringer Verschuldung und/oder guten Cashflows. Um ein Gefühl dafür zu bekommen, ob das Unternehmen unter- oder überbewertet ist, sollte man sich die Kurs-zu-Verhältnisse (KGV, P/B, P/S, P/CF) ansehen. Sein anderer Punkt? Der Markt liegt oft falsch, und Sie können die Herdenmentalität ausnutzen. Dies gilt insbesondere in unserer Zeit, in der die Technologie es allen Menschen ermöglicht, Investoren zu sein, unabhängig davon, ob sie wissen, was sie tun oder nicht.

Empfohlene Lektüre:

Walter Schloß

Ich stelle Schloss hier, weil er auch ein Schüler von Graham war und sogar für seine Firma arbeitete. Er behauptet einen Jahresdurchschnitt von 20% über 50 Jahre! Das ist eine sehr lange Zeit, um den Markt zu schlagen. Er muss etwas richtig machen. Er ist ein weiterer Value-Investor, was bedeutet, dass er nach Aktien sucht, die im Vergleich zu ihren Kursen einen niedrigen Wert zu haben scheinen. Das bedeutete oft, die Menschen zu ignorieren und einfach auf die Zahlen zu schauen. Es wird gesagt, dass er keine Computer oder Algorithmen verwendet hat – das mag stimmen, aber es ist heute sicherlich viel einfacher, Computer für das Data Mining zu verwenden.

1994 skizzierte er die seiner Meinung nach grundlegenden Prinzipien des Investierens in 16 „Goldenen Regeln“. Sie sind im Internet frei verfügbar, daher werde ich sie hier nicht wiedergeben. Sie befürworten Dinge wie Geduld, die Verwendung der Bewertungszahlen, ohne zu vergessen, dass es sich um ein echtes Geschäft handelt, und das Bewahren Ihres Vertrauens und Ihrer Gelassenheit. Sie täten gut daran, sie im Internet zu finden, da es sich um sehr einfache Prinzipien handelt. Sie scheinen gesunder Menschenverstand zu sein, aber Sie müssen sie alle die ganze Zeit verwenden, um erfolgreich zu sein.

Investieren 101 – Starten Sie mit uns an der Börse.

Peter Lynchen

Der nächste Mann auf der Liste ist Peter Lynch. Lynch ist der Mann, der Fidelity Magellan leitete und es in nur dreizehn Jahren von einem $20-Millionen-Fonds zu einem $14-Milliarden-Fonds lenkte. Seine jährliche Durchschnittsrendite betrug 291 TP4T und er schlug den S&P 11 in diesen 13 Jahren. Keine makellose Platte, aber nichts weniger als erstaunlich.

Um Ihnen ein wenig Hoffnung zu machen, wenn Sie nicht in New York City zur Finanzschule gehen, hat Lynch in Boston Geschichte, Psychologie und Philosophie studiert. Er diente einige Zeit beim Militär, studierte aber schließlich Betriebswirtschaft. Er baute seine Karriere in einer Firma auf und wurde 1977 zum Manager von Fidelity Magellan ernannt. Dann begann er, seine wahren Stärken zu zeigen.

Eine seiner Stärken: eine unermüdliche Arbeitsmoral. Er arbeitete im Allgemeinen die ganze Zeit, und das Leben war Geschäft. Er war daran interessiert, was das Management zu sagen hatte, und er hörte ihnen zu jeder Tageszeit zu. Als „Chamäleon“ betrachtet, war seine Anlagestrategie nicht auf einen Stil festgelegt, sondern änderte sich je nachdem, was zu der Zeit funktionierte. Er veröffentlichte jedoch eine Liste mit 8 Regeln, die auch im Internet frei verfügbar sind. Dazu gehört, zu wissen, was man weiß, Fundamentaldaten zu nutzen, um nach guten Unternehmen zu suchen (auch hier sind Aktien nicht nur Zahlen auf Bildschirmen) und flexibel zu bleiben. Flexibilität ist der Schlüssel für jeden Investor oder Händler – die Marktbedingungen ändern sich und Ihre Strategie muss sich mit ihnen ändern, damit sie Sie nicht überfahren.

Empfohlene Lektüre:

Eins nach oben an der Wall Street

John Jack Bogle

Bogle ist der Gründer von Vanguard, diesem Bollwerk der Stabilität. Er wird für sein Ideal verfochten, den Kunden an die erste Stelle zu setzen, und kritisiert die Fondsbranche sogar dafür, nicht kundenorientiert zu sein. Seine Hauptmethode, um Geld zu verdienen, ist ein passives Anlageschema, das die Kosten auf ein Minimum reduziert. Oft haben Fonds und andere Manager viele versteckte Gebühren, die die Rendite schmälern, aber Bogles Ideal war es, die Kosten so niedrig wie möglich zu halten. Das bedeutete oft einen geringen Umschlag der Bestände, daher war es wichtig, von Anfang an die richtigen Vermögenswerte auszuwählen.

Im Gegensatz zu den anderen Investoren hier versucht Bogle, die Bewegungen des Marktes widerzuspiegeln, anstatt zu versuchen, ihn zu schlagen. Das impliziert eine Breite von Vermögenswerten, die den Markt genau verfolgen können. Es gibt ihm nicht so hohe Renditen wie andere hier, aber es bringt ihm niedrige Kosten. Er mag keine Neugewichtung, er investiert nicht gern im Ausland (d. h. außerhalb der Vereinigten Staaten), Anleihen sind der beste Weg zur Diversifizierung und machen Ihr Portfolio so einfach, dass es Ihnen keine Kopfschmerzen bereitet, es zu verfolgen und zu verstehen . Bogle mag Einfachheit und hat ihm über die Jahre gute Dienste geleistet.

Empfohlene Lektüre:

Das kleine Buch über vernünftiges Investieren

Bill Groß

Bill Gross gründete die Pacific Investment Management Company, auch bekannt als PIMCO. Ein weiterer Investor, der beim US-Militär gedient hat, studierte ursprünglich Psychologie, bevor er seinen MBA in Kalifornien machte. PIMCO ist derzeit die weltweit größte Verwaltungsgesellschaft für festverzinsliche Wertpapiere. Seit 1987 beträgt die annualisierte Rendite des Unternehmens über 81 TP4T. Keineswegs massiv, aber wir sprechen hier über den Rentenmarkt.

Sein oberstes Prinzip ist die Mittelfristigkeit von 3 bis 5 Jahren. Dies verhindert, dass der Anleger emotional wird und sich in Panikverkäufen oder irrationalem Überschwang verfängt. Dennoch sollte man kurzfristige Preisunregelmäßigkeiten nutzen, indem man sie in das Portfolio eingliedert. Sie können Leverage verwenden, aber Sie müssen dies mit einer kostengünstigen Leverage tun. Er hat auch kein Problem damit, im Ausland zu investieren, also machen Sie sich keine Sorgen, im Land zu bleiben.

Empfohlene Lektüre:

Bill Gross über das Investieren

Georg Soros

Soros, eine der umstritteneren Figuren auf der Liste, ist unser erster nicht in den USA geborener Investor auf der Liste. Er verließ Ungarn 1947, um nach England zu gehen, und gelangte schließlich in den 1950er Jahren in die Vereinigten Staaten. Er arbeitete als Analyst und Manager in New York, bis er 1973 sein eigenes Unternehmen gründete. Es hieß ursprünglich Soros Fund Management, wurde aber später zum renommierten Quantum Fund. Quantum Fund ist bekannt für seine spektakulären Renditen, angeblich mehr als 30% pro Jahr, wobei zwei Jahre über 100% liegen. Von solchen Renditen träumen viele Anleger nur.

Er war durch und durch ein spekulativer Investor, der große Wetten auf makroökonomische Trends einging. Seine vielleicht bekannteste Wette war die gegen die Bank of England, wo er gegen das GBP wettete. Berichten zufolge machte er an einem Tag $1 Milliarden, wobei der gesamte Handel $2 Milliarden einbrachte. Das sind riesige Zahlen für einen einzelnen Handel. Es wird auch angenommen, dass er ein wichtiger Faktor in der asiatischen Finanzkrise von 1997 war, da er eine wichtige Position gegen den thailändischen Baht hatte. Nach seiner GBP-Wette nahmen ihn viele ernster, was mehr Druck auf den Baht ausübte.

Sein Hauptprinzip ist, dass die Märkte chaotisch sind und sich aus den Gedanken und Handlungen aller Anleger zusammensetzen. Das schließt sowohl die professionellen Anleger als auch die unprofessionellen ein. Daher ist die Psychologie des Marktes als Ganzes äußerst wichtig. Im Gegensatz zu den anderen auf dieser Liste war er ein kurzfristiger Trader, daher ist Psychologie auf dieser Ebene wohl wichtiger als die Grundlagen: Der Lärm wird von den Massen verursacht, daher ist es wichtiger zu wissen, wie diese Gedanken in die Tat umgesetzt werden Geld aus dem Lärm als das Verständnis der unterstützenden Vermögenswerte.

Er behauptet, er habe eine körperlich Reaktion darauf, zu wissen, wann etwas passieren wird, daher ist es nicht so einfach, seine Strategie nachzuahmen. Nur er weiß, wohin er geht und wie er sich bei jedem einzelnen Trade fühlt. Unabhängig von der Wahrheit der Behauptung ist er einer der reichsten Investoren der Welt und verwendet sein Vermögen nun für philanthropische Zwecke.

Empfohlene Lektüre:

Peter Thiel

Peter Thiel unterscheidet sich von den anderen Investoren auf dieser Liste. Er befasst sich nicht mit den öffentlichen Märkten, was bedeutet, dass vieles von dem, was er tut, für den durchschnittlichen Anleger nicht zugänglich ist. Er ist Risikokapitalgeber und Unternehmer. Er war unter anderem Mitbegründer von Paypal (mit Elon Musk), Clarium Capital und Palantir Technologies. Sowohl Paypal als auch Palantir sind milliardenschwere Unternehmen. Er war auch ein früher Investor von Facebook, also ist er mitten im Silicon-Valley-Thread. Der Mann finanziert derzeit die Erforschung der Randbereiche der Wissenschaft, insbesondere der alternden Wissenschaft.

Er wurde in Deutschland geboren, wanderte aber im jungen Alter von einem Jahr in die Vereinigten Staaten aus. Sein Vater war Chemiker, und Thiel war brillant in Mathematik und Schach. Seine Karriere ist vielfältig, er war Derivatehändler, Wertpapieranwalt und politischer Redenschreiber. Er war jedoch immer im Finanzbereich tätig, da er Thiel Capital vor seiner Gründung von Paypal und dem anschließenden Verkauf an eBay für $1,5 Milliarden gründete. Er war der erste externe Investor in Facebook, der $500.000 investierte, was ihm real über $1 Milliarden einbrachte, als er 2012 einen Großteil seiner Anteile verkaufte.

Seine persönliche Philosophie ist sehr individualistisch und libertär, und seine Geschäftsstrategie besteht darin, nach Monopolen zu streben. Er glaubt, dass die Nachahmung von Wünschen Konflikte verursacht, und Wettbewerb nur dann gut ist, wenn das Ziel des Wettbewerbs das Ziel bleibt. Wenn der Wettbewerb selbst zum Ende wird, wird das System zu chaotisch. Daher sind Monopole ein guter Ort, um zu investieren: Es gibt keinen Wettbewerb. Aber große Monopole sind weniger attraktiv als Unternehmen, die eine Nische gefunden haben und daran arbeiten, sie zu monopolisieren. Diese Investitionen sind die goldenen Gelegenheiten. Solche Unternehmen wären Google oder Facebook – davor gab es in ihren Nischen nicht viel oder es gab nur verstreute schlecht umgesetzte Designs. Jetzt sind sie Giganten, ohne die viele nicht leben können.

Empfohlene Lektüre:

Null zu Eins: Hinweise zu Startups – hier geht es mehr um Startups als um Investitionen, aber dennoch eine interessante Lektüre

Weitere Schwergewichte in der Investmentwelt

Sicherlich würden einige von Ihnen weitere zur Liste hinzufügen. Wir wollten nicht, dass der Artikel zu lang wird, aber es gibt einige Leute, deren Namen Sie kennen sollten. Sie sind so einfach zu recherchieren wie alle anderen Personen auf dieser Liste.

Charlie Munger – ein weiterer großer Name aus Omaha, das ist der Mann, der diese Textilfabrik mit Buffett gekauft hat. Er hat seine eigene Partnerschaft (Munger Partnerships) und erzielte von 1962 bis 1975 eine durchschnittliche Rendite von 201 TP4T, während der S&P nur 5,21 TP4T erzielte.

Seth Klarmann – Klarman schloss sich der Liste der gebürtigen New Yorker an und baute die Baupost Group auf, einen der größten Hedgefonds der Welt. Er ist jetzt ein Philanthrop, obwohl er immer noch seine Firma leitet. Er ist ein weiterer Value-Investor für diejenigen, die Punkte sammeln. Sein Buch, Sicherheitsspielraum, ist der „Kultklassiker“ des Investierens, und Sie können ein Exemplar der 1. Auflage für einen ziemlich großen Batzen Geld abholen.

Joel Greenblatt – Greenblatt hatte über einen Zeitraum von 21 Jahren (1985-2006) eine sehr beeindruckende Serie von annualisierten 40%-Renditen. Er hat mit Anleihen angefangen und veröffentlicht Das kleine Buch, das den Markt schlägt, was angeblich eine „Zauberformel“ für das Investieren ist. Da dieses Buch alt und schwieriger zu bekommen ist, können Sie sich seine Fortsetzung besorgen Das kleine Buch, das immer noch den Markt schlägt stattdessen. Er hat die gleichen Vorstellungen wie die meisten: gute Unternehmen mit hohen Ertragsrenditen und hohen Kapitalrenditen.

Mohnish Pabrai – unser erster Inder-Amerikaner, gründete er seine erste Firma mit nur $100.000 und verkaufte sie schließlich für $20 Millionen. Er erzielte von 2000 bis 2013 auch eine beeindruckende Kapitalrendite von 517%, während der S&P nur um 43% stieg. Das ist 517% nach Honorare. Seine Veröffentlichung ist Das Dhandho Investor.

Jim Simons – Einer der „Quant“-Typen, Simmons, ist ein Mathematiker, der den Quant-Hedgefonds Renaissance Technologies gegründet hat. Er war ein Codeknacker während des Vietnamkriegs und nutzte seine Computer- und Mathematikkenntnisse, um nach Arbitragemöglichkeiten zu suchen, bevor sie populär wurden.

Fazit

Dies sind einige der größten Investoren aller Zeiten. Viele von ihnen sind Value-Investoren, aber es gibt hier ein paar kurzfristig orientierte Leute und sogar einen Risikokapitalgeber. Auch hier gibt es viel Lesestoff. Alle aufgeführten Bücher sind zumindest teilweise von dem Mann verfasst, unter dem sie aufgeführt sind. Wenn Sie gerade erst anfangen, sind die Veröffentlichungen von Lynch genau das Richtige für Sie. Die Klassiker sind die beiden Bücher von Benjamin Graham. Soros erläutert seine Theorie, dass Märkte nur Gedanken und Ansichten der Öffentlichkeit sind. Unabhängig davon, wo Sie anfangen, wenn Sie den besten Investoren nacheifern möchten, ist es eine gute Idee, ihre Gedanken zu lesen. All diese Leute haben sie bequemerweise für Sie veröffentlicht.

Wenn Sie relevante Finanznachrichten für Ihr Portfolio oder Ihre Beobachtungsliste verfolgen möchten, testen Sie unsere Plattform CityFALCON, und teilen Sie uns Ihre Meinung mit.

Schreibe einen Kommentar