Los mercados están en caos acercándose al pánico total como novedad coronavirus, también conocido como COVID-19, y sus consecuencias irrita a los mercados, altera las cadenas de suministro y hace que los políticos luchen por contener el virus y apaciguar al público. los S&P500 ha bajado 10% durante el último mes; ambos FTSE y DAX han bajado 20% en Europa; y de Japón Nikkei 225 ha caído 17% mientras que Corea KOPSI ha bajado 11% y Hong Kong Hang Seng 8%. Petróleo ha sido el más afectado y provocó una venta masiva de acciones cuando el propio producto se hundió 21% durante un fin de semana en respuesta al colapso de OPEP conversaciones y una nueva guerra de precios entre Rusia y Arabia Saudita. Para los inversores, las cosas siguen empeorando y muchos ven este como el momento de salir de los mercados.

Esta no es la única recesión que hemos visto en las últimas dos décadas y, al menos hasta ahora, la burbuja de las puntocom estalló y la crisis financiera de 2008 ciertamente afectó más a los mercados. En la última década, ha habido algunos sustos, como el desplome de 2016 en China cuando ya no se permitió a los inversores retirar su dinero. Y para nuestros lectores que invierten en criptomonedas, 2018 fue ciertamente brutal. Pero los mercados de capitales no han enfrentado una caída profunda durante casi 12 años cuando comenzó la Gran Recesión en 2007-2008.

¿Pero ahora es el momento de invertir? Creemos que puede ser prudente esperar un poco y ver cómo les va a los mercados antes de saltar para capitalizar el pánico de los últimos días y el descenso más lento del último mes.

Todos los argumentos y puntos de vista de este artículo no deben considerarse consejos financieros, y es muy posible que nos equivoquemos en estas predicciones. Esto es "alimento para el pensamiento", no "evidencia material para la toma de decisiones de inversión". Por favor no utilice ¡nuestra publicación de blog como su única fuente de información para decisiones de inversión!

1 - Los mercados están sobrevalorados y no hay margen de seguridad

¿Son los mercados más baratos hoy, 10 de marzo de 2020, que la semana pasada o el mes pasado? Por supuesto. Pero no son más baratos de lo que eran hace un año. Todavía están sobrevalorados ahora, y lo estarán hasta que caigan por debajo de sus valores intrínsecos. Solo entonces existirá el llamado “margen de seguridad”, en el que el precio de mercado está por debajo del valor intrínseco. Y solo entonces la mayoría de los inversores de valor los considerarían objetivos de inversión adecuados.

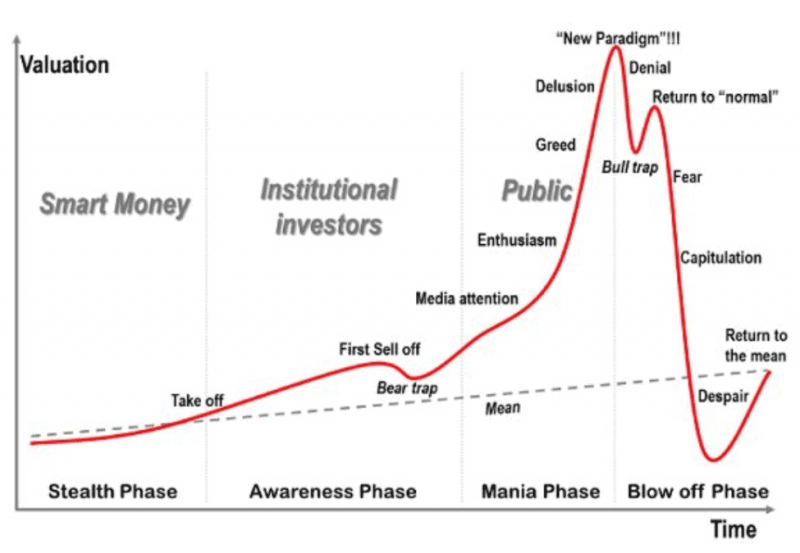

También es instructivo reflexionar sobre este gráfico de la anatomía de una burbuja:

Dado que hemos visto cómo los mercados suben y suben y suben, parece que nos dirigimos a la etapa de “negación” y es probable que veamos un repunte poco después del pánico que golpea los mercados hoy. Ese repunte está impulsado por los inversores que creen que la situación general no es tan mala, que los mercados no están sobrevalorados y que la tendencia anterior continuará su trayectoria ascendente.

Si estamos en una burbuja siempre se confirma solo después de que haya pasado el colapso, pero si cree que las acciones están actualmente sobrevaloradas con índices de PEG históricamente altos, entonces es posible que desee evitar comprar en la tormenta durante un par de semanas o meses hasta después de que el real se produce una carnicería.

2 - El exceso de apalancamiento y liquidez se evaporará a medida que entren las llamadas de margen

Los niveles de apalancamiento y liquidez han sido altos a medida que los inversores y comerciantes se apresuraron a generar ganancias del mercado alcista más antiguo de la historia reciente. Además, las personas viven más y muchos millennials han comenzado su viaje de inversión con cualquier exceso de efectivo en robo-advisors u otras soluciones de la nueva era.

Pero toda esta liquidez, especialmente la que ha sido financiada por apalancamiento, se evaporará a medida que se instale el pánico. Los inversores no apalancados pueden retirarse de sus posiciones, pero los inversores apalancados forzado a medida que las caídas de precios de 10% en los mercados de capital provocan llamadas de margen. Cuando se activa una llamada de margen, el capital para cumplirla debe provenir de algún lugar. Por lo general, proviene de la venta de activos mantenidos por inversionistas apalancados, y eso significa que los precios de las acciones caen aún más, lo que desencadena más llamadas de margen o al menos agrega presión a la baja sobre los precios.

3 - La entrada masiva de fondos pasivos se revertirá

El dinero se ha vertido en pasivo los fondos de inversión durante la última década, lo que llevó a algunos a creer los fondos indexados conducirán a la próxima caída - entre ellos el famoso Michael Burry, el personaje principal de The Big Short que predijo el colapso del mercado inmobiliario antes de la Gran Recesión.

Impulsados por la actitud predominante de que el mercado siempre sube a largo plazo, muchas personas en la década de 2010 apostaron su capital en fondos indexados pasivos para aprovechar la sabiduría. Sin embargo, cuando se trata de grandes números y escalado, las cosas a menudo se vuelven autosuficientes e incluso peligrosas.

La avalancha de dinero en los fondos indexados, y en particular en los fondos mutuos, significa que ese dinero fue indirectamente responsable del aumento de los precios en general. Si no está seguro de por qué, consulte nuestros recursos educativos sobre varios tipos de fondos. Ahora, muchos inversores son propensos al pánico, incluso si la sabiduría del día dice que los mercados suben inevitablemente. Lo mismo se dijo del mercado de la vivienda hasta que no lo hizo, después de todo.

El pánico colectivo de los inversores significa el rescate de acciones en fondos mutuos, con mucho el grupo más grande de inversores institucionales. Los fondos pasivos no tienen una directiva para administrar activamente las ventas de acciones, como su nombre sugiere que actúan de forma pasiva, y esto significa vender acciones tal como se reflejan en las carteras de fondos para reembolsar a los inversores. Eso ejerce una fuerte presión a la baja en los mercados, especialmente cuando los inversores a largo plazo comienzan a entrar en pánico y tratan de preservar el capital.

4 - Flujo de caja, ganancias y gastos, y luchas de valoración

Como gasto del consumidor contratos, también lo harán los flujos de caja. A medida que las empresas sucumban a la insolvencia debido a los bajos flujos de efectivo, ya no pagarán a los proveedores, que comenzarán a tener dificultades con los flujos de efectivo. Una señal de alerta temprana fue Yes Bank en India, que colapsó la semana pasada.

Las valoraciones también se desplomarán a medida que las valoraciones altísimas ya no sean aceptables para un mercado asustado. El fiasco de WeWork demostró que las empresas están sobrevaloradas en este momento, pero con la posibilidad de una desaceleración drástica de la economía global, podemos esperar que las valoraciones caigan aún más.

Incluso si no somos testigos de una serie de insolvencias, es probable que veamos una caída en las ganancias. La industria del turismo se verá muy afectada y puede tardar años en recuperarse, sobre todo si desaparecen el capital y los puestos de trabajo para quienes disfrutan viajar. Pero una amplia selección de industrias está lista para una caída en las ganancias, mientras que la caída de los precios hará que los índices de PE y PEG bajen considerablemente. Entonces, aunque las ganancias caerán, los precios de las acciones probablemente caerán más rápido, alineando los índices a un nivel históricamente más normal.

5 - Los bancos centrales se quedaron sin herramientas, pero los gobiernos aún pueden ayudar

Desde el inicio de la Gran Recesión, los bancos centrales realizaron todos los trucos a su alcance para estabilizar y calmar los mercados. Y funcionó, pero nunca recuperaron sus herramientas para hacerlo de nuevo para la próxima crisis.

Una de las herramientas más poderosas que manejan los bancos centrales son los ajustes de las tasas de interés. Pero con tasas históricamente bajas, bajarlas aún más no es una opción para los Banco central europeo, y a menos que el Reserva Federal está dispuesto a ser negativo, Estados Unidos también tiene muy poco margen de maniobra.

Además, la economía de China casi se ha cuadriplicado desde 2007 y ahora está irreversiblemente enredada en la comunidad global, agregando otro actor de poder al escenario global y complicando así la situación. El país sigue siendo autoritario y el Partido Comunista Chino (PCCh) está perfectamente feliz de implementar controles duros, lo que podría ser bastante útil, pero puede asustar fácilmente a los inversores si el capital ya no puede penetrar libremente en la frontera.

Si bien las herramientas monetarias están restringidas, no todo es pesimismo. Algunas herramientas fiscales todavía están disponibles para los gobiernos, incluidos recortes de impuestos y rescates. Por supuesto, los recortes de impuestos implican menos ingresos fiscales y normalmente implicarían menos gasto público en un momento en que el gasto debería aumentar. Pero eso siempre ha sido un acto de equilibrio para los gobiernos. Los rescates también podrían estabilizar los precios, pero solo después de que hayan caído mucho más que el 10% o algo así que tomaron en los últimos días o incluso cuando se acerquen al rango de 20% durante el último mes.

6 - La pérdida de empleo y la incertidumbre podrían frenar el gasto de los consumidores y las empresas

Las pérdidas de empleo, en parte atribuibles al debilitamiento de los flujos de efectivo y al fortalecimiento de los controles de gastos, pueden exacerbar la situación a medida que las pérdidas se traducen en menores gastos de los consumidores y causan aún más problemas de flujo de efectivo. Independientemente de si se pierden empleos, la incertidumbre y el miedo pueden llevar a muchos consumidores a cambiar al ahorro en lugar de gastar hasta que el coronavirus deje de propagarse, lo que podría ser problemático para las empresas que ya están muy apalancadas a través de la deuda o que apenas contienen otros costos.

Y los canales B2B pueden sufrir a medida que los canales B2C comienzan a agotarse o las empresas buscan reducir costos cortando las relaciones con otras empresas hasta que aparezca un clima más favorable.

La estrategia de un inversor de valor en el futuro

Comprar mas tarde

Ahora es el momento de esperar, no de saltar. Es probable que los mercados caigan más y pocas personas son expertas en atrapar cuchillos que caen. Este es el momento de preservar el capital y evitar perder el dinero que tanto le costó ganar a medida que las acciones continúan su tendencia a la baja. Incluso si la recuperación persiste, es aceptable perder el rebote. Lo que la mayoría de la gente no puede aceptar es ver cómo se deteriora su posición de capital porque fueron engañados por la recuperación a corto plazo y compraron en la Bull Trap, solo para sufrir caídas del mercado aún más pronunciadas más adelante.

Supervisar el valor

Por supuesto, en algún momento el valor de mercado caerá por debajo del valor intrínseco, así que esté atento a oportunidades de valor con márgenes de seguridad decentes. Esté especialmente atento a las acciones "a prueba de virus", ya que probablemente caerán junto con los mercados, pero podrían ganar "estatus de valor" mucho antes que otras.

Corto los mercados

La comunidad de inversores de valor está dividida sobre si poner en corto las acciones es una “verdadera inversión de valoración”, porque el enfoque tradicionalmente ha tomado una posición larga en acciones infravaloradas. Sin embargo, las acciones sobrevaloradas también tienen un precio incorrecto, y vender acciones sobrevaloradas es análogo a comprar acciones infravaloradas cuando buscamos el valor intrínseco. Por lo tanto, si se siente cómodo con los riesgos de las posiciones en corto y cree que hay un espacio significativo para que los mercados bajen, el COVID-19 y el shock del petróleo pueden ser los desencadenantes que desencadenan profundas pérdidas para los mercados a partir de la década de 2020.

Busque benefactores

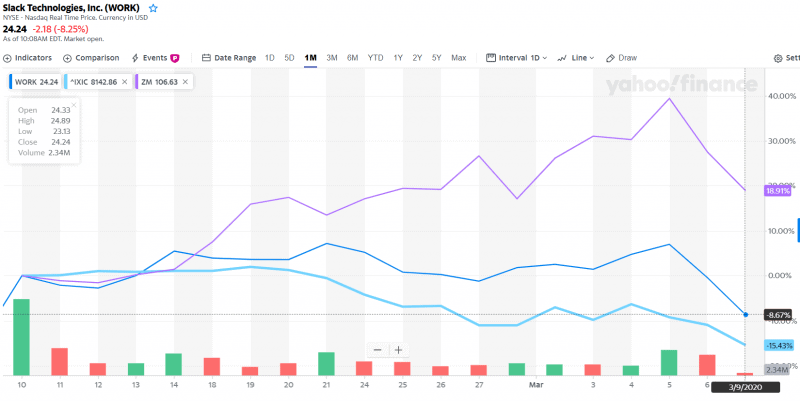

También le recomendamos que preste atención a las acciones de "nuevo paradigma", como Zoom o Slack, que analizamos en nuestro Encuentros de inversores de valor. Si la pandemia de COVID-19 continúa, es posible que veamos un cambio de los estilos de trabajo de contacto físico a un estilo más remoto, ya que los empleadores necesitan empleados para trabajar, pero los gobiernos o las sociedades restringen el movimiento. Slack y especialmente Zoom se han comportado mejor durante el último mes frente al NASDAQ:

Fuente: Yahoo Finanzas.

Listas de seguimiento útiles

En CityFALCON, nuestra poderosa herramienta de listas de seguimiento está disponible para compartir fácilmente. A continuación se muestra una lista de vigilancia que puede ayudarlo a rastrear COVID-19, pánico en el mercado y petróleo. Puede simplemente hacer clic en el enlace, incluso sin registrarse, y obtener el contenido financiero más reciente sobre estos temas.

Cree sus propias listas de seguimiento y compártalas también con sus amigos, compañeros de trabajo o familiares, o simplemente envíeles el enlace a continuación.

Lista de vigilancia de COVID-19 y la guerra de precios del petróleo: http://www.cityfalcon.com/watchlists/194eeb30-a1a6-442c-94ad-d21505049255

Deja una respuesta