Introducción

Conseguir los inversores adecuados es un paso fundamental para las empresas emergentes y en expansión que aspiran a crecer en el competitivo mercado del Reino Unido. Identificar y acercarse a inversores activos puede ser una tarea abrumadora, pero con los recursos y las estrategias adecuadas, se vuelve manejable. Esta guía está diseñada para ayudar a las empresas emergentes y en expansión a navegar por el proceso de conexión con inversores activos en el Reino Unido, aprovechando herramientas como "UK Companies Insights" de CityFALCON.

Abordamos los aspectos básicos de la inversión y la captación de fondos, incluidos los diferentes tipos de inversores (como inversores ángeles y de capital riesgo) y los tipos de inversiones (como acciones y convertibles). También profundizamos en la determinación de las necesidades de financiación, el margen de maniobra y la dilución de la financiación externa. A continuación, exploramos diversas formas de encontrar inversores activos en el Reino Unido, las herramientas útiles y las buenas prácticas generales para mantener su red.

Comencemos con un breve resumen de esas herramientas, luego exploremos los conceptos básicos de la inversión para aquellos que recién comienzan y, finalmente, exploremos en profundidad las herramientas y otros métodos.

Si ya está familiarizado con los conceptos básicos de financiación de empresas emergentes, Salta a nuestra guía sobre Encontrar inversores activos en el Reino Unido.

Resumen TL;DR

Para aquellos que quieran empezar de inmediato con las herramientas, aquí está nuestro resumen muy breve y no exhaustivo:

- Plataformas en línea

- Crowdfunding de capital: Seedrs, Crowdcube y StartEngine

- Deuda (préstamos P2P): Funding Circle, Zopa, RateSetter y Lending Work

- Basado en recompensas: GoFundMe, Indiegogo y Kickstarter

- Basado en donaciones (causas benéficas): JustGiving, GopFundMe y Localgiving

- Angel Investors Network puede ayudar a encontrar ángeles inversores

- Los capitalistas de riesgo se pueden encontrar a través de la Red de capital de riesgo de Londres

- Las empresas de capital privado suelen estar vinculadas a la Asociación Británica de Capital Privado y Capital de Riesgo (BVCA)

- Oficinas familiares que gestionan personas de alto nivel y patrimonio familiar

- Subvenciones y fondos gubernamentales como los préstamos para empresas emergentes del Reino Unido, además de planes de subvenciones y desgravaciones fiscales como EIS, SEIS y el crédito fiscal para I+D

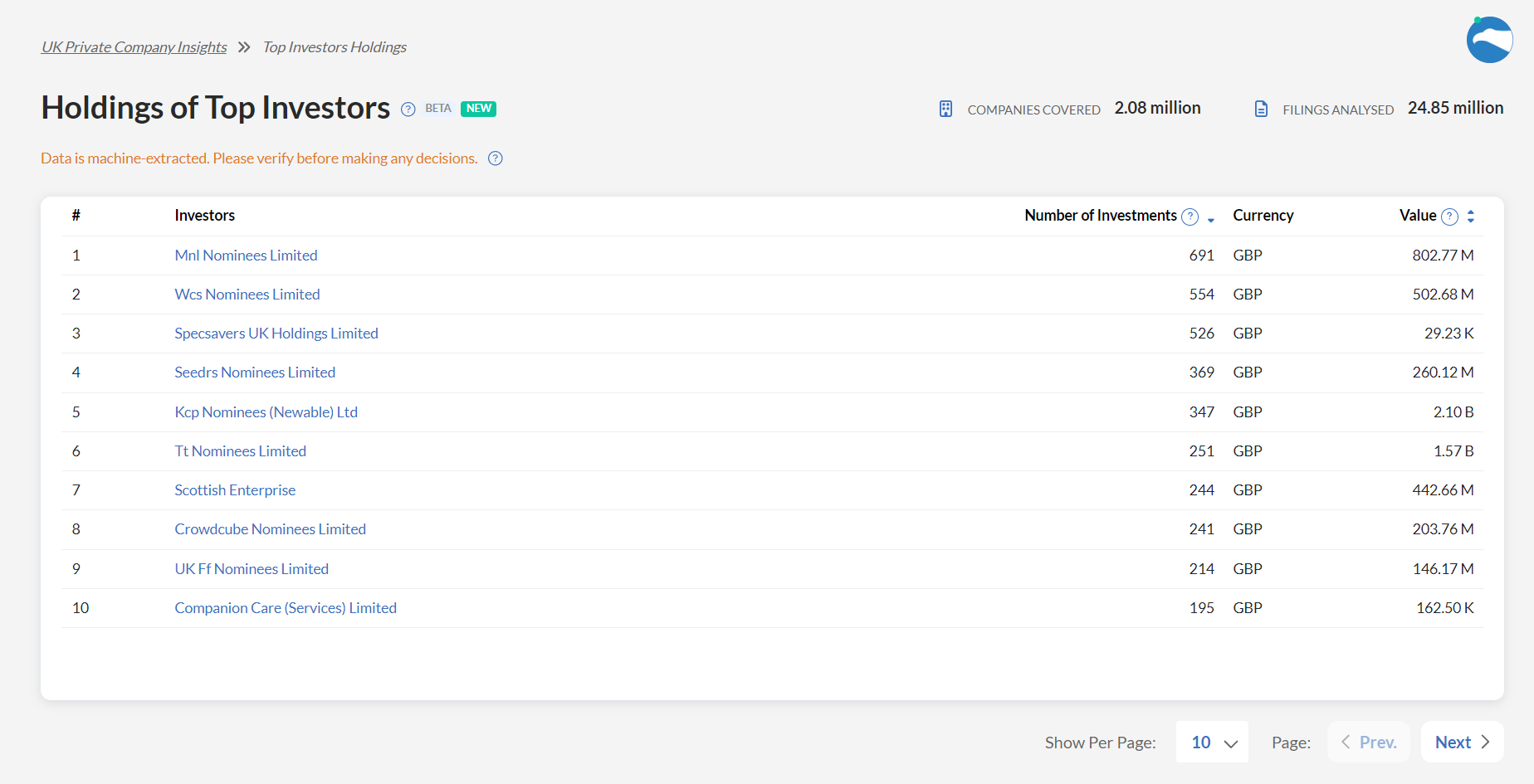

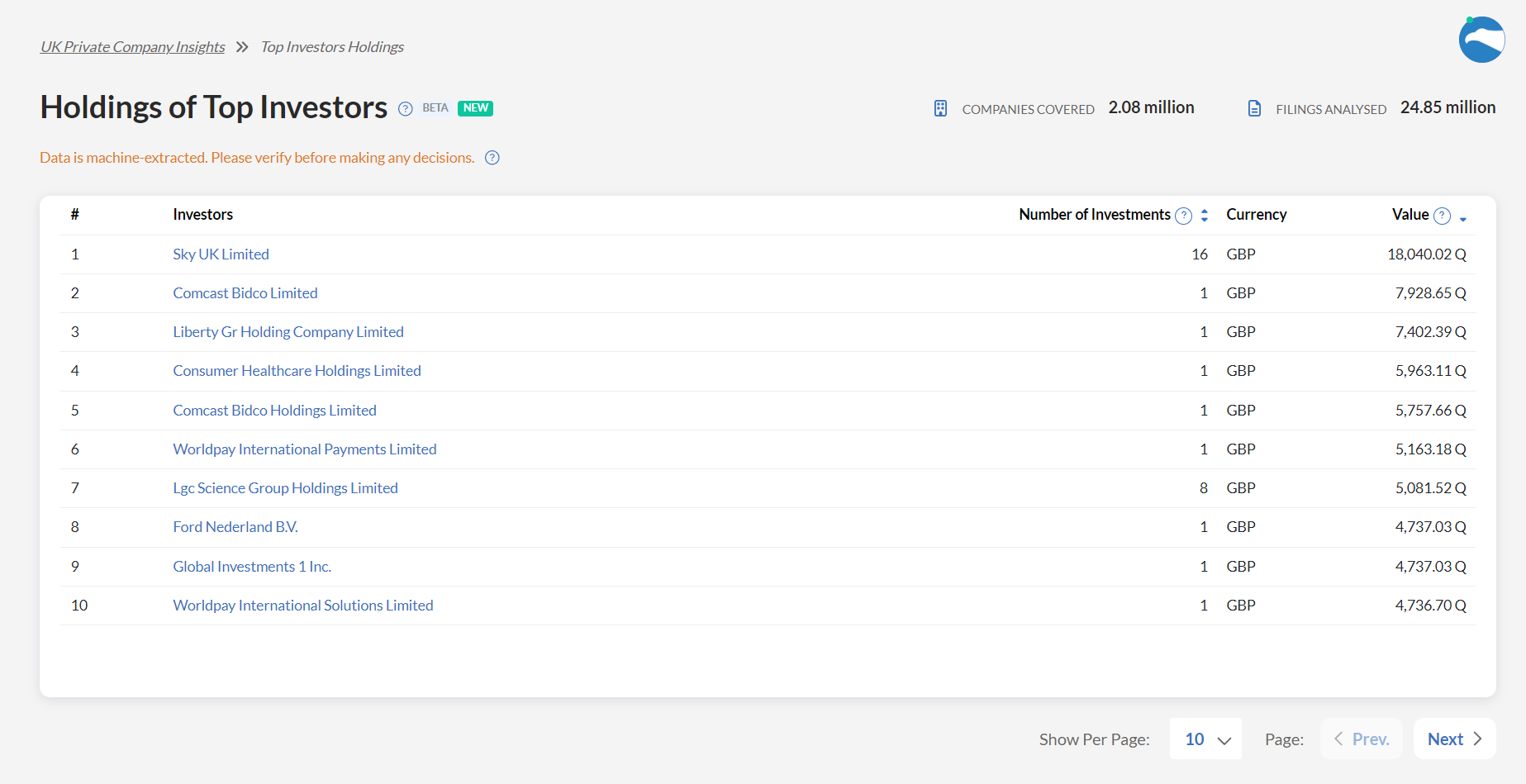

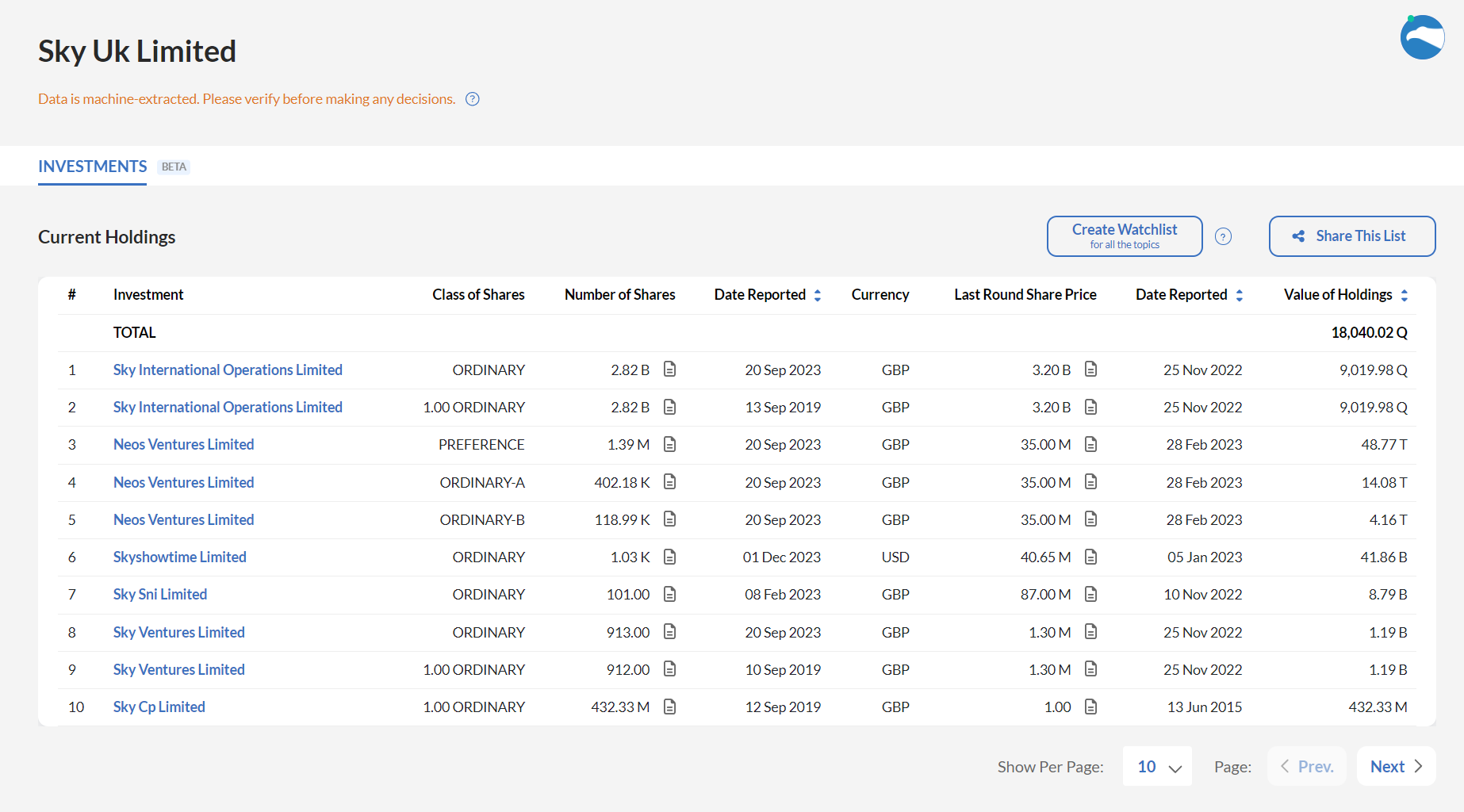

Y el nuestro propio Perspectivas de empresas privadas del Reino Unido, una poderosa herramienta que extrae información de inversores y empresas de más de 25 millones de registros y le brinda información sobre quién está invirtiendo, dónde y cuánto. Puede extraer información de este tesoro de datos para encontrar al inversor adecuado para su industria, etapa de financiación y condiciones.

¿Quiere más detalles sobre estos temas y ya conoce los conceptos básicos para recaudar fondos e identificar el tipo adecuado de inversor? Saltar a nuestro Sección de herramientas y métodos.

Los tipos de inversores

Inversores ángeles

Los inversores ángeles son personas que aportan capital a empresas emergentes en sus primeras etapas a cambio de una participación accionaria en la empresa. Suelen ser empresarios experimentados, profesionales de negocios o personas con un alto patrimonio neto que invierten su propio dinero en empresas emergentes prometedoras con la esperanza de obtener un rendimiento de su inversión cuando la empresa crezca y tenga éxito.

Los inversores ángeles desempeñan un papel crucial en el ecosistema de las empresas emergentes, ya que proporcionan financiación, tutoría y experiencia para ayudar a las empresas emergentes a despegar y ampliar sus negocios. A menudo invierten en empresas que se encuentran en la fase inicial o inicial, cuando las fuentes de financiación tradicionales, como los bancos o las empresas de capital de riesgo, pueden no estar fácilmente disponibles.

Pueden proporcionar no solo recursos financieros, sino también información valiosa, oportunidades de establecer contactos y orientación para ayudar a las empresas emergentes a afrontar los desafíos de crear y hacer crecer un negocio exitoso. Las inversiones de los inversores ángeles han sido a menudo el factor determinante del éxito o el fracaso de muchas empresas emergentes en sus fases iniciales.

Si está buscando inversores ángeles en el Reino Unido, Angel Investment Network es un excelente lugar para comenzar.

Inversores de capital riesgo (VC)

Los capitalistas de riesgo (VC) son inversores profesionales que gestionan fondos recaudados de inversores institucionales, como fondos de pensiones, fondos de donación y personas adineradas, para invertir en empresas emergentes de alto crecimiento y empresas en fase inicial.

Proporcionan financiación a empresas emergentes en distintas etapas de crecimiento, desde financiación inicial para empresas en sus primeras etapas hasta financiación en etapas posteriores para empresas más consolidadas que buscan crecer. Los VC suelen invertir mayores cantidades de capital en comparación con los inversores ángeles y pueden participar en múltiples rondas de financiación a medida que la empresa crece.

Los inversores de riesgo son conocidos por centrarse en empresas emergentes con un alto potencial de crecimiento. Esperan obtener retornos sustanciales, por lo general entre 251 TP5T y 351 TP5T por año durante la vida de la inversión. Para acercarse a los inversores de riesgo se requiere una estrategia bien pensada, que incluya un plan de negocios convincente, una comprensión clara de la propuesta de valor única de la empresa y una visión a largo plazo. Sus términos también pueden ser más complejos y más favorables para el inversor que los de los inversores ángeles, que a menudo solo piden capital simple.

Además de proporcionar recursos financieros, los inversores de capital de riesgo ofrecen orientación estratégica, experiencia en el sector y conexiones valiosas para ayudar a las empresas emergentes a tener éxito. Los inversores de capital de riesgo suelen ocupar un puesto en el directorio de las empresas en las que invierten y trabajan en estrecha colaboración con los fundadores y el equipo directivo para impulsar el crecimiento y maximizar el potencial de la empresa.

Si desea obtener más información sobre los VC que operan en el Reino Unido, consulte la Red de Capital de Riesgo de Londres.

Empresas de capital privado (PE)

Las firmas de capital privado se diferencian de los VC y los inversores ángeles en que se centran en empresas maduras con flujos de efectivo estables y tienden a asumir horizontes de inversión más largos (posiblemente años antes de salir a través de una venta). Las firmas objetivo se caracterizan por un alto riesgo, falta de liquidez y duraciones de inversión finitas. Dado que se dirigen a empresas establecidas en lugar de nuevas empresas, son más adecuadas para empresas que buscan crecer más.

Por lo general, adquieren una participación significativa en las empresas en las que invierten y trabajan en estrecha colaboración con la administración para mejorar las operaciones, impulsar el crecimiento y aumentar el valor del negocio.

El capital privado suele implicar la compra de las acciones de los accionistas existentes, la privatización de la empresa y la implementación de iniciativas estratégicas para lograr rentabilidad y rendimiento. A menudo utilizan una combinación de financiación mediante deuda y capital para financiar sus inversiones y pueden emplear diferentes estrategias, como compras apalancadas, inversiones de capital de crecimiento y adquisiciones de activos en dificultades.

La Asociación Británica de Capital Privado y Capital de Riesgo (BVCA) ha sido la voz del capital privado en el Reino Unido.

Plataformas de financiación colectiva

Una plataforma de financiación colectiva es una plataforma en línea que conecta a emprendedores, empresas emergentes, creadores y personas que buscan financiación con una gran red de posibles inversores, patrocinadores y seguidores. Las plataformas de financiación colectiva ofrecen un mercado digital donde los creadores de proyectos pueden mostrar sus ideas, productos o iniciativas y recaudar fondos de inversores ángeles y minoristas que estén interesados en apoyar sus proyectos.

Las plataformas de financiación colectiva como Seedrs, StartEngine y Crowdcube ofrecen esta vía alternativa para recaudar capital. Estas plataformas ofrecen varios beneficios, como la prueba de concepto, la creación de una base de clientes orgánica y el marketing gratuito. Las campañas exitosas en estas plataformas pueden atraer múltiples fuentes de financiación sin necesidad de préstamos bancarios tradicionales.

Existen diferentes tipos de plataformas de financiación colectiva, entre ellas:

- Plataformas de financiación colectiva de acciones: estas plataformas permiten a las empresas emergentes y en sus primeras etapas recaudar capital ofreciendo acciones o participación accionaria a los inversores a cambio de financiación, mientras que los inversores pueden participar en el crecimiento de la empresa privada. Seedrs, Crowdcube y SyndicateRoom son algunos ejemplos que operan en el Reino Unido.

- Plataformas de financiación colectiva basadas en recompensas: estas plataformas permiten a los creadores y emprendedores recaudar fondos para proyectos, productos o campañas ofreciendo recompensas, ventajas o experiencias exclusivas a los patrocinadores. Los patrocinadores aportan dinero para apoyar el proyecto y reciben recompensas en función de su nivel de contribución. GoFundMe, Indiegogo y Kickstarter son algunas de las más famosas.

- Plataformas de financiación colectiva basadas en donaciones: aunque no se destinan a inversiones, estas plataformas se centran en causas benéficas a través de donaciones. JustGiving, GoFundMe y Localgiving son algunos ejemplos.

- Plataformas de financiación colectiva de deuda: también conocidas como plataformas de préstamos entre particulares, estas plataformas facilitan préstamos con intereses entre prestamistas individuales y prestatarios. Los inversores en deuda tienen criterios y preferencias de riesgo diferentes a los de los inversores en acciones. Funding Circle, Zopa, RateSetter y Lending Work son algunos ejemplos.

Las plataformas de financiación colectiva ofrecen a los emprendedores un método cómodo y accesible para conseguir financiación, validar sus conceptos y conectarse con una red de seguidores. Los inversores pueden respaldar proyectos y contribuir al avance de ideas innovadoras.

Oficinas familiares

Las family offices son empresas privadas de gestión patrimonial que gestionan los asuntos financieros y las inversiones de personas, familias y empresas familiares con un alto patrimonio. Las family offices ofrecen una variedad de servicios, entre ellos, gestión de inversiones, planificación patrimonial, optimización fiscal, filantropía y preservación del patrimonio, adaptados a las necesidades y objetivos específicos de sus clientes.

Las family offices adoptan un enfoque de inversión a largo plazo y, a menudo, proporcionan capital sustancial y orientación estratégica. Conectarse con las family offices puede ser un desafío, pero ofrecen beneficios significativos para las empresas emergentes y en expansión que buscan capital paciente. Algunas family offices también pueden desarrollar aceleradores para encontrar objetivos de inversión adecuados.

Subvenciones y fondos gubernamentales

Las subvenciones y los fondos gubernamentales, como los que ofrece Innovate UK, ofrecen opciones de financiación no dilutivas. Estas subvenciones son especialmente beneficiosas porque no exigen la renuncia al capital, lo que permite a las empresas emergentes conservar el control total y, al mismo tiempo, conseguir el capital necesario.

Otros programas gubernamentales pueden diluir el capital o cargar a la empresa con deudas, pero estos programas pueden ayudar a proporcionar capital en tiempos difíciles.

Innovate UK, Start Up Loans, Enterprise Investment Scheme (EIS), Seed Enterprise Investment Scheme (SEIS), R&D Tax Credits y Regional Growth Fund son solo algunos ejemplos de subvenciones y fondos gubernamentales disponibles para empresas emergentes y sus inversores en el Reino Unido.

Instrumentos de inversión: rondas de inversión cotizadas y convertibles

Rondas con precio

Una ronda de financiación con precio se refiere a un tipo de financiación de capital en el que una empresa o startup recauda capital mediante la venta de acciones o capital a una valoración o precio por acción predeterminados. En una ronda de financiación con precio, la empresa determina la valoración del negocio, generalmente en función de factores como el desempeño financiero, el potencial de mercado, las perspectivas de crecimiento, el análisis de flujo de caja descontado y las valoraciones comparables de la empresa, y ofrece acciones a los inversores a un precio específico por acción.

Las rondas de financiación con precio son habituales en las inversiones de capital riesgo y de capital privado, en las que los inversores compran participaciones de capital en la empresa a una valoración negociada. La financiación colectiva normalmente también requiere una ronda de financiación con precio.

Dado que las acciones se venden a un precio fijo, este es un método sencillo para captar capital. Por ejemplo, si una empresa emergente vende acciones a 1 libra cada una y un inversor invierte 1 millón de libras, el inversor posee 1 millón de acciones de la empresa emergente.

El porcentaje de la empresa que posee el inversor se basa en el número de acciones. Si nuestra empresa de ejemplo tiene una valoración de 5 millones de libras esterlinas a 2 libras esterlinas por acción, entonces habría 2,5 millones de acciones en la empresa. Si un inversor invierte 1 millón de libras esterlinas en esta ronda de inversión, la empresa emitiría 500.000 acciones nuevas (inversión de 1 millón de libras esterlinas dividida por 2 libras esterlinas por acción), y el número total de acciones alcanza los 2,5 millones + 500.000 = 3 millones de acciones. El inversor ahora posee 500.000 acciones de 3 millones, un porcentaje de 16,66%, y todos los inversores anteriores están "diluidos" con un porcentaje menor de 3 millones de lo que tenían de 2,5 millones de acciones.

Las rondas de inversión con precio brindan claridad y transparencia a los inversores y fundadores al establecer un precio fijo para las acciones de la empresa y determinar la participación accionaria y el impacto de la dilución para los inversores y los accionistas existentes.

Convertibles

Los convertibles son un tipo de financiación de deuda que puede convertirse en capital en una fecha posterior. Esta conversión suele producirse cuando se cumplen determinadas condiciones, como una ronda de financiación posterior o una adquisición.

Los convertibles suelen adoptar la forma de bonos convertibles, acciones preferentes convertibles o pagarés convertibles y se utilizan habitualmente en inversiones de capital riesgo y de capital privado. El inversor obtiene el potencial beneficio de las acciones (que pueden ser múltiplos de la inversión original), pero la seguridad de la deuda, que suele tener tipos de interés inferiores a 10% pero tiene mayor prioridad en cualquier liquidación. Además, los convertibles suelen tener otras condiciones, como un descuento automático del precio de la acción en la siguiente ronda de negociación o un “límite de valoración”, que limita de forma efectiva la posible dilución del tenedor del convertible.

Para las empresas, los convertibles permiten obtener capital sin diluir inmediatamente a los accionistas existentes y a menudo brindan un incentivo para atraer a inversores que pueden desconfiar del futuro de la empresa.

El plan UK Future Fund era una inversión de deuda convertible que combinaba fondos de inversores privados con un bono de deuda que podía convertirse o permanecer como deuda, y fue popular durante la pandemia para ayudar a las empresas a seguir en actividad.

Planes de inversión del Reino Unido

Los incentivos fiscales son otra vía que pueden aprovechar las empresas emergentes y en expansión. Puede que no recauden dinero directamente, pero pueden ayudar a atraer inversores a inversiones que de otro modo habrían dejado pasar porque pueden reducir sus cargas fiscales.

Plan de inversión en empresas de capital semilla (SEIS)

El SEIS ofrece importantes beneficios fiscales a los inversores, incluida una exención del impuesto sobre la renta 50% con un límite de £100 000. Para poder optar a él, las empresas deben tener menos de 25 empleados y no deben haber estado operando durante más de dos años.

Plan de inversión empresarial (EIS)

El EIS ofrece una reducción del impuesto a la renta de hasta 30%, con una inversión máxima de £1 millón por año fiscal, o £2 millones si cualquier cantidad superior a £1 millón se destina a inversiones “intensivas en conocimiento”. Este plan está diseñado para ayudar a las empresas a recaudar dinero para el crecimiento empresarial ofreciendo una reducción de impuestos a los inversores individuales que compren nuevas acciones de la empresa.

Fideicomisos de capital de riesgo (VCT)

Las VCT cotizan en la Bolsa de Valores de Londres y recaudan dinero para invertir en empresas jóvenes, innovadoras y de propiedad privada. Ofrecen generosas exenciones fiscales a los inversores, incluida una exención del impuesto a las ganancias por pago inicial de hasta 30%, exención del impuesto a las ganancias sobre los dividendos de las acciones de las VCT y exención del impuesto a las ganancias de capital sobre la enajenación de acciones.

Los pasos hacia la inversión

Determine sus necesidades de capital

En las primeras etapas, para determinar el capital que necesita, debe sumar los costos iniciales, las inversiones en equipos, los salarios de los empleados y otros gastos iniciales. Al restar el capital invertido por usted de estos costos, puede determinar la financiación externa necesaria. Es importante crear un plan financiero detallado que establezca los gastos previstos de forma mensual, trimestral y anual.

A medida que su empresa avanza hacia las etapas de financiación posteriores, es fundamental contar con un plan comercial y financiero exhaustivo para equilibrar los ingresos y los gastos y saber cómo fluirán sus fondos antes de obtener la rentabilidad. Esta evaluación, junto con el establecimiento del marco temporal necesario para obtener la rentabilidad (denominado "rango"), le orientará sobre cuánto debe buscar de fuentes externas.

También es fundamental tener en cuenta la dilución, ya que puede afectar a los inversores existentes y potencialmente reducir los porcentajes de propiedad a niveles críticos. Por ejemplo, la dilución podría reducir el capital combinado de los fundadores por debajo de 50% o incluso por debajo del de un inversor externo, lo que pone en riesgo la visión del equipo fundador.

Identificar los tipos de inversores adecuados

Para identificar los tipos de inversores adecuados para su empresa o negocio emergente, es necesario comprender las diferentes categorías de inversores, sus preferencias de inversión, su tolerancia al riesgo y su adecuación a los objetivos de su negocio. A continuación, se indican algunos pasos que le ayudarán a identificar los tipos de inversores adecuados:

Determine la cantidad de capital que necesita, la etapa en la que se encuentra su negocio (inicio, etapa inicial, crecimiento) y el propósito de la financiación (desarrollo de producto, expansión, marketing). Esto le ayudará a identificar inversores que se especialicen en sus necesidades de financiación.

Es fundamental encontrar el tipo de inversor adecuado para la fase de su negocio y su sector. Herramientas como "UK Companies Insights" pueden ayudar a afinar la búsqueda de inversores adecuados, aumentando las posibilidades de conseguir financiación de inversores activos en el Reino Unido. Vea cómo utilizar esta herramienta a continuación. La fase de la empresa (es decir, pre-semilla, semilla, serie A, etc.) y el tamaño de la ronda desempeñan papeles importantes en este sentido. Muchos inversores solo invertirán en una determinada fase o en una cantidad mínima.

Investigue a los inversores o empresas individuales dentro de cada categoría para comprender su enfoque de inversión, preferencias industriales, tamaño de la inversión, ubicación geográfica y trayectoria. Busque inversores que tengan experiencia en su industria o que hayan financiado empresas similares anteriormente.

Personalice su discurso y los materiales de inversión para que resuenen con los intereses y preferencias específicos de los posibles inversores. Resalte cómo su empresa se alinea con su tesis de inversión y cómo su experiencia puede agregar valor a su empresa.

Encontrar un inversor principal (el mayor inversor de la ronda) también puede ser fundamental, porque los inversores más pequeños, que pueden sumarse, pueden no sumarse a una ronda hasta que un inversor más sofisticado haya examinado al objetivo mediante la debida diligencia.

Cómo y dónde encontrar inversores

Utilizando plataformas en línea

En el panorama empresarial actual, las plataformas de financiación de empresas emergentes en línea se han vuelto indispensables para quienes buscan convertir sus ideas innovadoras en realidad. Estas plataformas sirven como puentes que conectan a emprendedores apasionados con posibles inversores deseosos de apoyar nuevas empresas.

Cada tipo de financiación colectiva en línea tiene diferentes propósitos (financiación de empresas, proyectos o iniciativas benéficas) y tienen diferentes términos asociados.

Por ejemplo, quienes buscan financiar su negocio con inversiones basadas en capital pueden recurrir a Seedrs, StartEngine y Crowdcube para encontrar inversores de capital para acciones de sus empresas incipientes. Alternativamente, las empresas que prefieren asumir deuda en lugar de entregar una parte de su capital deberían explorar el crowdfunding de deuda (préstamos P2P) en plataformas como Funding Circle y Zopa. Para proyectos más creativos, Kickstarter e Indiegogo son populares. Para causas benéficas, ejemplos notables son JustGiving y Localgiving.

Otras fuentes de fondos

Si prefieres tener inversiones más grandes pero directas, o encontrar un inversor líder para reforzar tu credibilidad en una ronda de financiación colectiva, no olvides capital de riesgo, oficinas familiares, empresas de capital privado y ángeles ricos.

En el Reino Unido, recursos como Angel Investment Network y London Venture Capital Network mejoran aún más las oportunidades para las empresas emergentes que buscan inversores ángeles o capital de riesgo, encontrar mentores y establecer conexiones.

Por último, diversas subvenciones y programas gubernamentales, como Innovate UK y el Enterprise Investment Scheme (EIS), brindan un apoyo vital a las empresas emergentes. Con una gran cantidad de opciones de financiación, incluidas plataformas de financiación colectiva basadas en acciones, recompensas y deuda, los emprendedores nunca han estado mejor posicionados para perseguir sus sueños y generar un impacto significativo en sus industrias.

CityFALCON Información sobre empresas privadas del Reino Unido

La información sobre el mercado privado del Reino Unido de CityFALCON, impulsada por el aprendizaje automático y el procesamiento del lenguaje natural, también es una fuente importante de información para inversores. Esta plataforma ofrece acceso a métricas y puntos de datos esenciales relacionados con el mercado privado del Reino Unido, incluidos los principales inversores por importe y número de inversiones. A continuación, se puede investigar más a fondo a estos inversores y ponerse en contacto con ellos a través de las otras herramientas mencionadas anteriormente (como las redes de inversores ángeles y LinkedIn) para iniciar la conversación.

Los inversores tienen sus propias páginas, donde las empresas que buscan captar capital pueden comparar sus ideas y su sector con los más habituales para ese inversor. El importe de la inversión en cada empresa puede indicar el importe de los cheques habituales para ese inversor.

Una vez que se encuentra un inversor potencial, puede analizar en profundidad las empresas individuales de la cartera y, en la página de estructura de capital, puede ver si a ese inversor le gusta tomar participaciones mayores o menores (como porcentaje de la estructura accionaria general). Los fundadores de empresas emergentes que buscan capital pueden incluso ver información sobre las etapas (semilla, serie A, etc.) en las que ese inversor en particular invirtió para alinearse más. Si ese inversor en particular está fuera de su etapa o tamaño de cheque, puede haber varios otros inversores en la página de estructura de capital de esa empresa en particular, y también se pueden investigar.

Existen varias vías para encontrar inversores con UK Private Company Insights. Con esta herramienta, las empresas emergentes y en expansión pueden mejorar considerablemente su búsqueda de inversores adecuados y aumentar sus posibilidades de obtener financiación.

Asistencia a eventos y conferencias de networking

El networking en persona es fundamental para establecer conexiones mediante conversaciones cara a cara y para leer el lenguaje corporal. Fortalece las relaciones que pueden derivar en futuras oportunidades y colaboraciones, lo que eleva tu perfil y atrae la atención hacia tu startup.

Para aquellos con presupuestos ajustados o que viven demasiado lejos de los eventos, puede ser muy útil seguir los eventos y compilar listas de potenciales inversores para su próximo viaje.

Eventos destacados en el Reino Unido:

- TechCrunch revoluciona Londres

- El espectáculo empresarial del Reino Unido

- Eventos de la Red de Inversionistas Ángeles

Hay muchas más formas formales e informales de reunirse con inversores cara a cara, incluidas reuniones en las que se habla de finanzas y eventos no relacionados con ellas. Los fundadores que buscan capital pueden beneficiarse de hablar con cualquier persona, incluso de manera tangencial, sobre su empresa y su inversión.

Aprovechar aceleradores e incubadoras

Participar en una aceleradora de startups ofrece una gran cantidad de beneficios. Obtienes la tutoría de profesionales experimentados que comparten sus conocimientos y mejores prácticas. También es una oportunidad fantástica para establecer contactos con otros emprendedores, inversores y expertos del sector, lo que puede abrirte las puertas a asociaciones y financiación. Además, ser parte de una aceleradora conocida aumenta la credibilidad de tu startup, y ser parte de una sólida red de exalumnos de aceleradoras significa que el apoyo y los recursos continuos están a solo una conexión de distancia.

Los aceleradores también pueden proporcionar espacio de oficina y herramientas que ayuden a reducir costos, y los programas estructurados lo guían en el modelo de negocios, la estrategia de marketing e incluso fortalecen sus habilidades financieras y operativas.

Si bien las aceleradoras ofrecen un gran apoyo, conllevan desafíos como la dilución del capital, importantes exigencias de tiempo, competencia entre pares, un enfoque único para todos y la presión de entregar resultados rápidos. Estos factores pueden hacer que la experiencia sea estresante y puede que no sea adecuada para todas las empresas emergentes.

Los días de demostración, en los que las empresas presentan sus ideas ante una sala llena de inversores entusiastas, pueden abrir la puerta a una posible financiación. Los comentarios de mentores e inversores también pueden ayudar a perfeccionar sus productos.

Estos programas proporcionan recursos y conexiones valiosos para ayudar a las empresas emergentes y en expansión a crecer y tener éxito.

- Techstars Londres

- Campamento de semillas en el Reino Unido

- Emprendedor primero en el Reino Unido

- Aceleradora Wayra UK

Interactuar con redes de inversores

Importancia de las redes y sindicatos de inversores

Las redes y los sindicatos de inversores ofrecen numerosos recursos y conexiones que pueden ayudar a las empresas emergentes a crecer y alcanzar el éxito. Ofrecen oportunidades para ganar exposición ante posibles inversores, acceder a acuerdos exclusivos y mantenerse al día con las novedades y tendencias del sector.

Ejemplos de redes de inversores en el Reino Unido

- Asociación de Business Angels del Reino Unido

- Asociación Británica de Capital Privado y Capital de Riesgo (BVCA)

- Ángeles de Cambridge

Ser parte de estas redes puede ayudar a las empresas emergentes y en expansión a ganar exposición ante posibles inversores y hacer conexiones valiosas.

Creando una fuerte presencia en línea

Un sitio web profesional y perfiles activos en las redes sociales son esenciales para las empresas emergentes y en expansión. Un sitio web bien diseñado brinda presencia en línea las 24 horas del día, los 7 días de la semana, establece credibilidad y genera clientes potenciales. Los perfiles activos en las redes sociales permiten a las empresas interactuar con su público objetivo y evaluar la participación de los clientes. Al mantener una presencia en línea atractiva, las empresas pueden generar conciencia de marca, exhibir productos o servicios y expandir su alcance de mercado.

Cómo preparar un discurso convincente

Una presentación exitosa debe incluir componentes clave como un resumen ejecutivo, un problema y una solución, un análisis de mercado, un modelo de negocios, un equipo, proyecciones financieras y una pregunta. Para realizar una presentación efectiva, adapte su mensaje a su audiencia en el Reino Unido, investigue a los posibles inversores y comprenda el clima de inversión actual en el Reino Unido. Practique su presentación para generar confianza y carisma, y prepárese para contar su historia con pasión y entusiasmo.

Construyendo relaciones con los inversores

La interacción con los inversores a través de las redes sociales, la asistencia a eventos y la celebración de reuniones en persona es fundamental para generar confianza y credibilidad. Las estrategias eficaces de interacción con los inversores implican ser proactivo, receptivo y transparente, y proporcionar actualizaciones periódicas sobre el rendimiento empresarial y los hitos alcanzados. Al fomentar una cultura de comunicación abierta y transparencia, las empresas emergentes y en expansión pueden generar confianza con los inversores y asegurar el capital que necesitan para crecer y tener éxito.

Buscando asesoramiento profesional

Consultar con asesores de inversiones, expertos legales y consultores financieros puede brindar numerosos beneficios, como la creación de una estrategia personalizada a largo plazo, la gestión de inversiones y la comprensión de leyes y regulaciones complejas. Estos profesionales pueden ayudarlo a navegar por el panorama de las inversiones al brindarle un enfoque integral de sus finanzas, identificar el mejor enfoque para administrar y pagar la deuda y mitigar el riesgo.

A menudo se quedan con un porcentaje de la recaudación en lugar de un gran pago inicial, lo que los hace accesibles para empresas emergentes con poco efectivo.

La historia de éxito de CityFALCON

El éxito de CityFALCON al recaudar 5 millones de libras a través de la financiación colectiva sirve de inspiración a las empresas emergentes y en expansión. La plataforma de contenido financiero, fundada por Ruzbeh Bacha, ha desarrollado una plataforma impulsada por aprendizaje automático y procesamiento del lenguaje natural que ofrece noticias financieras y empresariales, opiniones, resúmenes, presentaciones, datos extraídos y estructurados, y mucho más, incluida información sobre empresas privadas del Reino Unido.

Este logro es un testimonio del poder del crecimiento empresarial autofinanciado y el equipo está facilitando que otros empresarios encuentren las fuentes de financiación adecuadas en el Reino Unido a través de sus herramientas.

Conclusión

Con la mentalidad y los recursos adecuados, es posible conseguir inversiones en el Reino Unido. Para conseguirlas, se necesita un toque personal, determinación y una estrategia bien pensada. Al utilizar recursos como UK Private Company Insights de CityFALCON, los emprendedores pueden mejorar sus posibilidades de atraer financiación. Esto incluye ponerse en contacto con familiares y amigos, inversores privados y plataformas de financiación colectiva, así como interactuar con redes en línea, asistir a eventos y conectarse con sindicatos de inversores.

Al utilizar la herramienta UK Private Company Insights de CityFALCON, los emprendedores pueden obtener información valiosa sobre el panorama de inversores del Reino Unido, afinar su búsqueda de inversores adecuados y aumentar sus posibilidades de obtener financiación. Con persistencia, preparación y las herramientas adecuadas, las empresas emergentes y en expansión pueden superar los desafíos de conseguir inversiones en el Reino Unido y lograr el crecimiento y el éxito.

Deja una respuesta