INTRODUCCIÓN

Una vez que haya decidido 'dónde' invertir sus fondos, también es importante pensar en 'cómo' invertirlos. Hay varios instrumentos que puede utilizar para maximizar sus rendimientos con o sin aumentar la exposición y el riesgo. En este artículo analizaremos los derivados para aumentar sus rendimientos.

Cuando esté buscando invertir sus fondos, podría invertir en un activo en sí o podría considerar invertir en un derivado de ese activo. Por ejemplo, puede comprar una casa como inversión financiera o puede comprar un fondo o un instrumento financiero que rastrea los precios de la vivienda. En ambos casos, usted está apostando a que los precios de la vivienda suban, pero en el caso de un derivado, en realidad no es propietario de una casa. Sus derechos y obligaciones difieren según estas dos opciones, y es importante recordar esta distinción.

El contenido de esta página puede resultar abrumador para algunos, pero una vez que domine los principios básicos, podrá crear y beneficiarse de sus propias estrategias. Sin embargo, si aún tiene dificultades, envíenos una nota o publique un comentario a continuación indicando en qué áreas le gustaría obtener más o mejor explicación.

COMPRENDIENDO LOS RIESGOS

Los derivados podrían ayudarlo a generar retornos más altos, o incluso cubrir su cartera en caso de incertidumbre. Sin embargo, la clave aquí es ser DISCIPLINADO. Varias personas se apalancan a un nivel de exposición que no pueden pagar, ¡y un movimiento de precios en la dirección opuesta podría incluso acabar con su patrimonio neto! ¡Ve con cuidado!

Creemos que los mercados de valores y los instrumentos financieros ofrecen mejores probabilidades que un casino, y con una buena investigación, podría generar altos rendimientos, pero al igual que en un casino, solo debe apostar dinero que pueda permitirse perder.

Invertir 101: empecemos en el mercado de valores.

¿CÓMO FUNCIONA EL APALANCAMIENTO?

El apalancamiento es la forma en que los comerciantes e inversores institucionales generan un rendimiento significativo de su capital. Además, el apalancamiento financiero ha sido utilizado con éxito por grandes corporaciones y firmas de capital privado para maximizar los retornos para los accionistas.

Digamos que le gustaría invertir $100 en acciones de Apple, y supongamos que las acciones se mueven +/- 10% anualmente.

La opción 1 es invertir $100 en acciones y 'poseerlas'.

La opción 2 es aprovechar su inversión. Dado que cree que las acciones pueden bajar 10%, debe poner al menos 10% como margen, es decir, su apalancamiento es 10 veces (100% / 10%). Por lo tanto, solo invierte $10 ($100 * 10%) para comprar un derivado de la acción. Su exposición a la acción permanece en $100 pero no es "dueño" de la acción.

En la opción 2, si la acción sube de 10% a $110, obtendría una ganancia de $10 y, por supuesto, si baja a $90, podría perder $10. Todo ello con una inversión de $10. Como puede ver, un movimiento de 10% en la acción podría darle un retorno de 100% o, en caso de que el mercado se mueva en su contra, podría perder todo su depósito inicial y deberá agregar más fondos a su cuenta. Explicaremos esto con más detalle en una publicación futura.

ESTRATEGIA DE INVERSIÓN

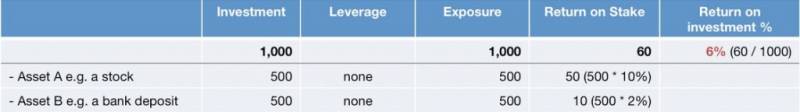

Ahora veremos algunas estrategias de inversión y cómo los cambios en los instrumentos financieros utilizados, la asignación de la cartera y el nivel de riesgo podrían afectar su rendimiento. Para todas estas estrategias, asumimos lo siguiente:

Le gustaría invertir $1,000 en 2 activos:

- Activo A, por ejemplo, una acción con alto riesgo y un rendimiento anual medio de 10%

- Activo B, por ejemplo, un depósito bancario o un fondo de ingresos con bajo riesgo y un rendimiento anual medio de 2%

ESTRATEGIA DE INVERSIÓN 1 - FÁCIL DE COMPRENDER Y EJECUTAR

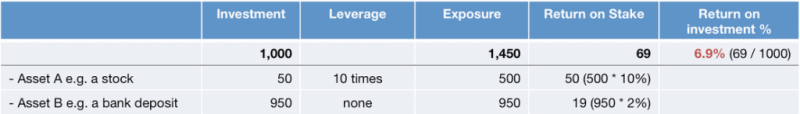

ESTRATEGIA DE INVERSIÓN 2 - APALANCAMIENTO PERO DISCUSTABLE SIN AUMENTO DEL RIESGO

Dado que no nos gustaría aumentar nuestro riesgo, deberíamos restringir nuestra exposición en el activo de riesgo A a $500, pero en lugar de invertir $500 completo, invertimos solo $50 con un apalancamiento de 10 veces. Ahora tenemos $950 ($1,000 - $50) para invertir en el Activo B de bajo riesgo. Su inversión general sigue siendo la misma en $1,000, pero su exposición general aumenta a $1,450 desde $1,000 antes, y su retorno aumenta. a 6,9% en comparación con 6% en la estrategia 1. Un aumento de 0,9% puede parecer pequeño para algunos, pero durante un período de tiempo, podría financiar unas vacaciones, un coche o una casa.

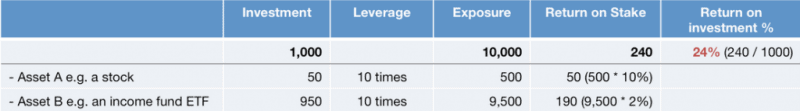

ESTRATEGIA DE INVERSIÓN 3: MAYOR APALANCAMIENTO CON AUMENTO DEL RIESGO

También puede aprovechar su inversión en el activo B de bajo riesgo eligiendo, por ejemplo, un ETF de fondo de ingresos. Al aprovecharlo 10 veces, su exposición general aumenta a $10,000 y su retorno a 24%, mientras que su inversión sigue siendo $1,000.

Un fondo cotizado en bolsa (ETF) es un fondo de inversión que cotiza en bolsas de valores, al igual que las acciones. Un ETF mantiene activos como acciones, materias primas o bonos, y cotiza cerca de su valor liquidativo en el transcurso del día de negociación. En nuestro ejemplo, un ETF de ingresos es un derivado de un fondo mutuo de ingresos que tiene un perfil de rendimiento de bajo riesgo.

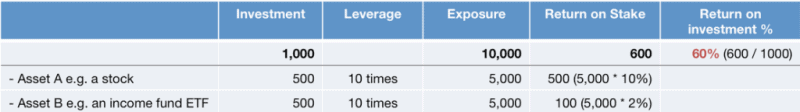

ESTRATEGIA DE INVERSIÓN 4 - ALTO RIESGO Y ALTA RECOMPENSA

Esta es una estrategia de muy alto riesgo y solo debe usarse una vez que comprenda cómo funcionan estos productos apalancados, se sienta cómodo con el nivel de riesgo y pueda invertir con los límites de pérdidas adecuados. Al aumentar la exposición al activo de riesgo A, podría aumentar su rendimiento a 60%. Recuerde que ahora tiene una exposición de $5,000 en el activo de riesgo A, y cualquier movimiento adverso en las acciones podría afectar significativamente sus finanzas.

También podría generar rendimientos más altos que en la Estrategia 4, pero eso también aumentaría el nivel de riesgo. Siga recordándose esta cita cada vez que opere:

"El mercado puede permanecer irracional más tiempo del que tú puedes permanecer solvente"

OTRAS CONSIDERACIONES

Si bien en este artículo nos hemos centrado solo en los rendimientos monetarios, hay varios otros factores que deben tenerse en cuenta para decidir la estrategia adecuada para usted.

- Impuestos sobre sus inversiones: esto puede variar de un país a otro y de un individuo a otro. Las apuestas con margen están libres de impuestos en el Reino Unido y están sujetas a ciertas condiciones, pero se pueden cobrar a tasas impositivas más altas que las normales en ciertos países.

- Disponibilidad de tiempo: es posible que deba dedicar más tiempo al negociar con productos apalancados en comparación con solo comprar un activo directamente.

- Costos de transacción: asegúrese de comprender cómo cobra su corredor por las transacciones, ya que pueden variar significativamente para diferentes instrumentos.

- Horizonte de tiempo de negociación o inversión: debe tener en cuenta que los productos apalancados suelen tener una fecha de vencimiento y es posible que deba "renovar" su posición para seguir estando expuesto al valor.

¿ESTÁ LISTO PARA IMPLEMENTAR ALGUNA DE ESTAS ESTRATEGIAS?

Si ha entendido las estrategias anteriores y tiene ganas de probar alguna de ellas, le recomendamos que comience con dinero virtual o una cuenta comercial de demostración, y luego pase a operar con dinero real. Incluso entonces, es posible que desee comenzar con sumas de dinero muy pequeñas.

La mayoría de los corredores ofrecen la posibilidad de elegir entre apuestas con margen y CFD (contrato por diferencia). Puede decidir basándose en su situación personal y ubicación. Por ejemplo, al igual que en la fecha de publicación, las apuestas de margen están libres del impuesto sobre las ganancias de capital del Reino Unido sujeto a ciertas condiciones, mientras que las ganancias de los CFD están sujetos a impuestos en el Reino Unido.

El autor comercia principalmente a través de Índice de ciudades ya que ofrecen una buena variedad de mercados, incluidos futuros de acciones y ETF, y los costos (de transacción) son razonables. También ofrecen una cuenta de operaciones de demostración y tienen una buena sección de "aprender a operar" para que pueda comenzar. Sin embargo, necesitará algo de tiempo para acostumbrarse a su plataforma.

Tenga en cuenta que es posible que el servicio solo esté disponible en determinados países. Si el índice de ciudades no está disponible en su país, puede consultar ETX Capital y / o eToro pero su gama de mercados es limitada a los efectos de estas estrategias.

Háganos saber su experiencia si comercia / invierte con cualquiera de los corredores mencionados en los comentarios a continuación.

DIVULGACIÓN: Recibimos una compensación por los servicios mencionados anteriormente si se inscribe en ellos, pero le aseguramos que siempre nos atenemos a nuestros valores y nunca le recomendaría un servicio solo por nuestro beneficio monetario.

¿QUE SIGUE?

Deja una respuesta