Continuando con la agenda de reformas del gobierno indio, el PM Modi anunció el 8 de noviembre la desmonetización inmediata de Rs. Billetes de 500 & Rs.1000, en una medida para reducir el dinero negro en el sistema, frenar el financiamiento de actividades ilegales y abordar el problema de los billetes falsos. Se espera que la decisión de desmonetizar estas dos denominaciones, que constituyen 86% del valor total de la moneda en circulación y se estima en ~ INR14 billones (£ 165 mil millones), tenga importantes implicaciones para la economía paralela de la India. Este movimiento coincidió con otro evento histórico: los resultados de las elecciones presidenciales de Estados Unidos, en los que Trump fue declarado presidente.

¿Qué está impulsando los mercados indios desde el 9 de noviembre?

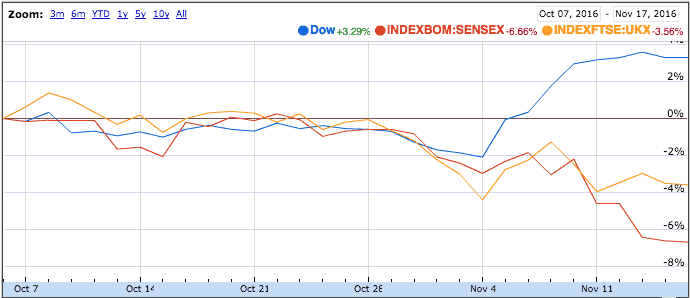

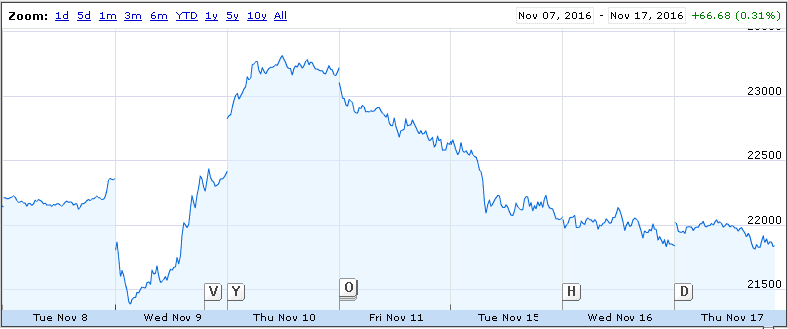

El 9 de noviembre, los mercados asiáticos cayeron en reacción a una inesperada victoria de Trump, mientras se enfrentaban a la incertidumbre planteada por sus políticas hacia los mercados emergentes y su impacto en el comercio y la economía, y el apetito por el riesgo global disminuyó, lo que provocó flujos de capital masivos hacia refugios seguros. Sin embargo, para los mercados indios, la volatilidad aumentó debido a la desmonetización, lo que provocó una caída más pronunciada en los mercados indios en comparación con los otros mercados asiáticos. BSE Sensex abrió ~ 1600 puntos (6%) más bajo, pero se recuperó más tarde.

Los mercados han experimentado una corrección desde el anuncio, principalmente impulsados por bienes raíces, consumo y acciones de pequeña y mediana capitalización. Para el sector inmobiliario, que se sabe que realiza transacciones en efectivo de gran magnitud, se espera que los precios caigan a medida que los precios inflados de la tierra y la vivienda se reajustan a un descubrimiento de precios más eficiente para los compradores genuinos. Los mercados también reaccionaron a una caída esperada en la demanda de consumo del sector minorista de alta gama, para artículos de alto precio que incluyen electrodomésticos, automóviles, propiedades, gemas y joyería, así como también la reducción del consumo por parte del sector rural donde la mayoría de las transacciones se realizan. realizado en efectivo. Las acciones de tamaño mediano y pequeño también sufrieron una caída, ya que la mayoría de estas empresas dependen en gran medida del efectivo para sus operaciones diarias. Parte de la caída también podría atribuirse a la venta de pánico, ya que los inversores se apresuraron a vender acciones para superar la inesperada crisis de liquidez.

Sin embargo, esta crisis a corto plazo presenta una buena oportunidad de compra a largo plazo que los inversores pueden aprovechar. Para comprender la historia macro detallada, eche un vistazo a nuestro artículo de septiembre de 2016: Por qué y cómo invertir en India.

¿Cómo afecta la desmonetización a sectores individuales?

Los ganadores: El sector bancario ha sido un claro ganador. El aumento de la entrada de efectivo de los depósitos mejorará CASA, reducirá las tasas de depósito bancarias y dará a los bancos acceso a fuentes de fondos baratas. También conducirá a tipos de interés más bajos, lo que podría impulsar la demanda de crédito. Se espera que los bancos de PSU se beneficien más en comparación con los bancos privados debido a las redes de franquicias de sucursales / minoristas (SBI) más grandes. Sin embargo, se espera que las NBFC, las IMF y los prestamistas de oro (Mahindra Finance, Muthoot Finance, Chola Investments, Mannapuram, etc.) se vean temporalmente afectados negativamente, ya que realizan transacciones principalmente en efectivo.

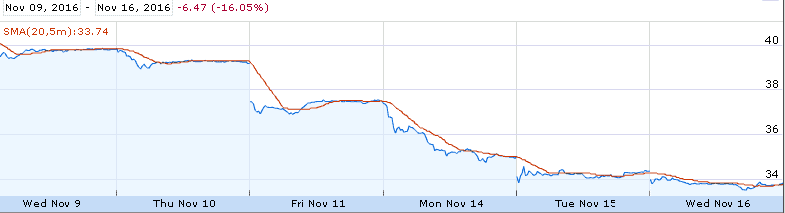

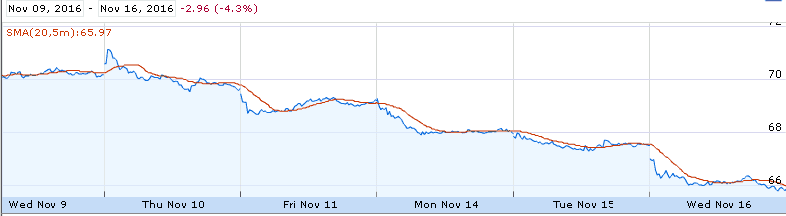

S&P BSE Bankex

Además de los bancos, el sector de la tecnología podría ser otro beneficiario debido a un cambio en los patrones de gasto y la aspiración a largo plazo de que las personas y las empresas se queden sin efectivo. Las empresas de tecnología financiera y comercio electrónico, que incluyen proveedores de servicios de pasarela de pago (servicio de pasarela de pago PayUbiz), empresas de tarjetas y empresas minoristas en línea, podrían beneficiarse de la medida. Las empresas de billetera móvil / nuevas empresas como One97 Communications Ltd., Mobikwik Systems, Oxigen Services, etc.también se beneficiarán de las personas que cambien de efectivo a pagos digitales.

Los perdedores: Sin embargo, hay ciertos sectores que claramente deben evitarse. El sector inmobiliario, sufrirá una importante corrección y dará lugar a la revalorización (léase devaluación) de las transacciones inmobiliarias / inventario. Busque empresas con un mejor gobierno corporativo dentro del sector para obtener ganancias a largo plazo. Las industrias relacionadas, como la construcción, se verán muy afectadas ya que las empresas luchan por pagar a los jornaleros. El cemento, que se utiliza principalmente para la construcción de viviendas, también enfrentará problemas por la disminución de la demanda en el sector inmobiliario organizado (Ambuja Cements)

El sector de consumo discrecional es otro perdedor. El consumo de oro y joyas, uno de los principales beneficiarios de las transacciones de dinero negro, será el más afectado (TBZ). También se espera que la gente reduzca las inversiones en bienes duraderos como electrónica de consumo, automóviles y artículos de lujo. Las ventas de cigarrillos en su mayoría en efectivo también sufrirán (ITC), las existencias de alimentos y bebidas como Coffee Day, bienes de consumo masivo como HUL también pueden verse afectadas, pero la lealtad del cliente podría amortiguar su caída.

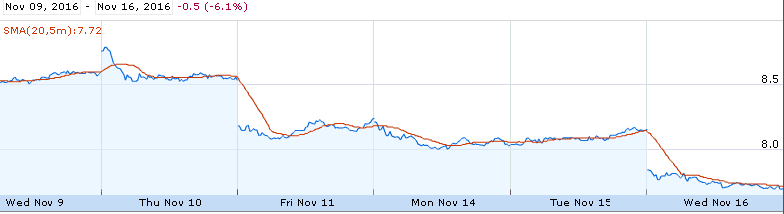

Algunos de los principales perdedores de ADR desde la desmonetización se enumeran a continuación:

El panorama a largo plazo parece optimista a pesar de los contratiempos actuales

Este paso, mucho más grande que la reforma del GST, provocará una volatilidad temporal en el mercado y podría ser negativo para la economía a corto plazo como una desaceleración en la velocidad de la demanda comercial y de consumo (principalmente por la pérdida de 'dinero del pecado' que se volverá inútil) podría crear una caída temporal en el PIB (se estima que el dinero negro es ~ 10% del PIB). Sin embargo, conducirá a una mayor transparencia y cumplimiento tributario, lo que generará beneficios estructurales a largo plazo, como una mayor inclusión financiera y una mayor productividad nacional. Pagará a los inversores ver el bosque por los árboles, ya que las reformas relacionadas con la corrupción y los impuestos (GST) ayudarán a mejorar la imagen de la India, llevarán a una mejora de las calificaciones e impulsarán las inversiones globales a largo plazo. Los inversores también pueden explotar la volatilidad a corto plazo eligiendo empresas fundamentalmente fuertes a precios razonables. India Los inversores deben mantenerse alejados de estos sectores por ahora: bienes raíces, NBFC, construcción, cemento y consumo discrecional. El moolah radica en los sectores bancario y tecnológico

Los inversores extranjeros no están completamente excluidos de acceder a estos posibles rendimientos, ya que los ADR, GDR, ETF y fondos mutuos permiten la inversión en empresas indias del exterior, en muchos mercados de todo el mundo. Puede rastrear noticias completas, personalizadas y en tiempo real para la India ADR en CityFALCON.

Nota: No es mi intención discutir opiniones políticas sobre el tema de la desmonetización. Este artículo está escrito únicamente para discutir mis puntos de vista sobre el impacto económico de la desmonetización y las ideas de inversión relacionadas desde la perspectiva del mercado de valores.

Deja una respuesta