Cette année marque la 8e année de la course haussière qui a débuté en mars 2009. C'est un cycle qui a fait preuve de résilience contre toute attente et a propulsé l'indice à la hausse de 240%. En fait, des incidents fâcheux qui devraient avoir des répercussions massives sur le parcours ascendant du marché, comme le Brexit, l'élection de Trump, la baisse de la Fed - ne se sont révélés être que des obstacles mineurs que le marché a non seulement surmontés, mais les a utilisés comme tremplin pour atteindre de nouveaux sommets en défiant les conventions.

Maintenant, un marché haussier typique dure en moyenne 56 mois - le marché haussier actuel est de 102. Avec seulement quelques précédents historiques à l'âge du marché haussier actuel, cette course haussière a suscité des inquiétudes parmi les investisseurs quant à son âge et à la vulnérabilité qui y est associée. . Les investisseurs doivent-ils rester dans le jeu ou préparer leurs portefeuilles à un éventuel krach boursier?

Essayons d'abord de comprendre ce qui motive cette longue course de taureaux de 8 ans?

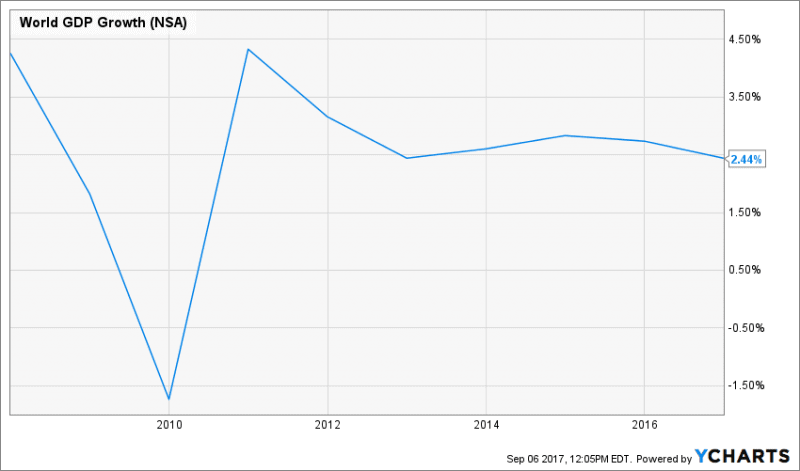

- La croissance économique mondiale reprend

L'économie mondiale d'aujourd'hui est très différente de la période de krach post-2009 où la plupart des économies se débattaient d'une croissance nulle / négative. Cette course haussière est alimentée par la croissance économique non seulement aux États-Unis, mais dans le monde entier. Contrairement à la plupart des hausses du passé qui ont été affectées par une tendance à la récession, le contexte macroéconomique actuel reste favorable à une poursuite de la tendance haussière. En outre, ce rebond a été initialement déclenché par un afflux de liquidités des banques centrales, mais est désormais motivé par les attentes de croissance des bénéfices résultant de la reprise économique - ce qui lui donne plus de crédibilité. Et tandis que la croissance économique mondiale accélère lentement le rythme, l'inflation reste modérée, ce qui place le cycle haussier actuel dans une situation plutôt favorable.

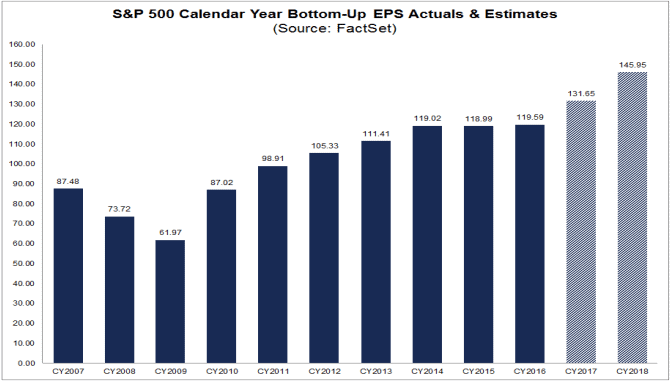

- Les bénéfices des entreprises de S&P restent solides

Les bénéfices de S&P ont affiché une croissance régulière depuis la récession de 2009 et ont soutenu cette tendance haussière. Alors que dans les premières années des cycles haussiers, les entreprises étaient en mesure de récupérer leurs bénéfices en réduisant leurs coûts, la tendance s'est maintenant déplacée vers une augmentation des bénéfices grâce à la reprise de la croissance économique et aux réformes structurelles attendues des politiques pro-entreprises de Trump. Ce passage des entreprises du mode de survie au mode prospère laisse présager un environnement de bénéfices durable pour les entreprises et est positif pour les marchés boursiers.

Les bénéfices de S&P ont affiché une croissance régulière depuis la récession de 2009 et ont soutenu cette tendance haussière. Alors que dans les premières années des cycles haussiers, les entreprises étaient en mesure de récupérer leurs bénéfices en réduisant leurs coûts, la tendance s'est maintenant déplacée vers une augmentation des bénéfices grâce à la reprise de la croissance économique et aux réformes structurelles attendues des politiques pro-entreprises de Trump. Ce passage des entreprises du mode de survie au mode prospère laisse présager un environnement de bénéfices durable pour les entreprises et est positif pour les marchés boursiers.

En quoi ce cycle est-il différent?

Prenons les deux derniers krachs du marché - qu'est-ce qui les a causés? Alors que le krach boursier de 2008-09 a été déclenché par la bulle immobilière et la crise financière qui a suivi, le krach boursier de 1999 est survenu à la suite de l'éclatement de la bulle technologique. Les deux cycles haussiers qui ont précédé ces krachs ont été caractérisés par une euphorie extrême des investisseurs face à l'augmentation des rendements du marché (valorisations injustifiées) et ont en toile de fond un environnement économique de récession. Cependant, pour cette course de taureaux,

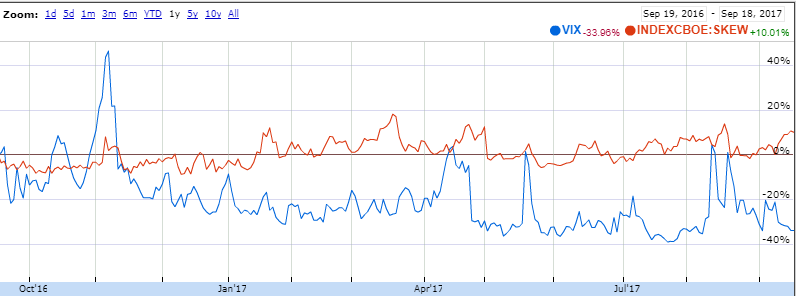

- L'euphorie typique d'un marché haussier fait défaut

Le VIX est récemment tombé à 10, bien en dessous de sa moyenne historique de 19. La faible volatilité est citée comme un signe de complaisance du marché. Cependant, VIX est un indicateur de sentiment - et alors que les marchés ont tendance à être influencés par des sentiments tels que la peur / la cupidité à court terme, le marché à long terme est conduit par les fondamentaux. En fait, cette fois, les marchés ne semblent pas nécessairement complaisants. SKEW (l'indice du cygne noir) qui suit la probabilité d'événements inconnus a atteint des niveaux records et reste élevé. Un VIX bas et un SKEW en hausse donnent des signaux contradictoires sur la complaisance des investisseurs - il n'y a aucune indication incontestée d'euphorie sur le marché.

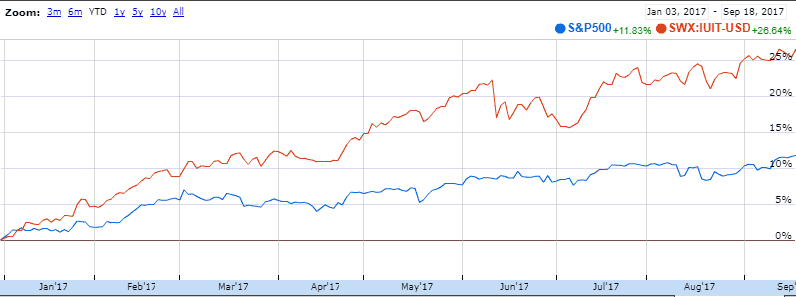

- Il n'y a pas de bulle à l'horizon

Les actions FAANG ont été le moteur du marché récemment. Le secteur de la technologie S & Ps a augmenté de 27% YTD par rapport à la hausse S & Ps de 12%. Le secteur de la technologie est peut-être en surchauffe, mais une bulle de type point-com ne semble pas être en train de se faire. Pourquoi?

- Les actions FAANG sont des mammouths avec des bénéfices réels et des soldes de trésorerie massifs - ils sont suffisamment robustes pour résister aux perturbations externes contrairement aux start-ups de l'ère dot-com avec leurs modèles commerciaux fragiles.

- Une aversion croissante parmi les acteurs de la technologie pour entrer en bourse a donné naissance à des licornes (entreprises privées d'une valeur de plus de $1 milliard), qui sont de plus en plus financées non par des investisseurs de détail via des introductions en bourse, mais par des acteurs privés comme les VC / PE. Contrairement à l'ère du point-com, lorsque les investisseurs de détail ont été brûlés lorsque la bulle a éclaté, cette fois, beaucoup de ces entreprises surévaluées sont privées et sont financées par des investisseurs institutionnels, avec une plus grande capacité à absorber les chocs potentiels.

Les moteurs du taureau actuel sont-ils durables?

- Récupération globale tiède mais régulière

La reprise actuelle semble durable. Pourquoi?

-

- Il est plus large

Par le Mise à jour économique du FMI de juillet, les économies avancées devraient croître à 2% en 2017, la zone euro (1.9%) et le Japon (1.3%) s'accélérant - ces économies languissaient avec une croissance négative et ralentissaient la croissance mondiale après la crise, mais marée maintenant, avec ces économies montrant une dynamique de croissance. Parmi les économies émergentes, la croissance de la Chine s'est stabilisée et devrait croître à 6,7% en 2017

-

- Marqué par une faible inflation

Malgré la reprise de la croissance économique mondiale, l'inflation mondiale reste bénigne. Une faible inflation est plus propice à la croissance économique et suggère le fait que la croissance économique mondiale n'a pas encore surchauffé ou atteint un point de saturation

- Des bénéfices d'entreprise soutenus par de multiples catalyseurs

Le taux de croissance des bénéfices des entreprises de S&P a augmenté - de 1,7% au T3 2016 à 17,7% au T1 2017. Cette forte hausse a été soutenue par de multiples catalyseurs. 1) Une reprise économique robuste stimule la croissance des entreprises et augmente la capacité de nouveaux investissements commerciaux. 2) L'économie américaine, fonctionnant au plein emploi, a accru la capacité des consommateurs à dépenser et à investir.

L'augmentation des dépenses personnelles et des investissements des entreprises soutient la hausse des cours des actions. Les réformes de Trump devraient ajouter à cet élan. D'accord, il pourrait ne pas tenir toutes ses promesses, mais la probabilité d'une forme de réforme fiscale reste probable, sinon la totalité. Même la plus petite des réformes fiscales pourrait immédiatement stimuler les bénéfices des entreprises.

Les menaces pesant sur la course de taureaux demeurent

Bien que ces indicateurs soient encourageants, les investisseurs doivent être attentifs à diverses mises en garde qui pourraient être des catalyseurs potentiels pour faire dérailler la course haussière.

- La Chine est une menace pour la croissance économique mondiale

Les craintes d'atterrissage brutal de la Chine se sont peut-être atténuées, mais en l'absence de réformes structurelles, des doutes subsistent quant à la viabilité de sa croissance alimentée par la dette. Étant donné qu'il contribue à 1/3 de la croissance du PIB mondial, un ralentissement en Chine, avec une baisse même de 1%, pourrait nuire à la croissance économique mondiale de 0,3%.

- Les réformes Trump pourraient ne pas se concrétiser

Les investisseurs ont acheté des actions après les élections de Trump en prévision d'une augmentation des bénéfices des entreprises grâce à ses propositions de réformes en faveur des entreprises. Depuis lors, les retards constants dans la promulgation des réformes ont créé des doutes sur la capacité de Trump à mener à bien ses projets. Toute nouvelle confirmant ces doutes pourrait conduire à un recul significatif de la part des investisseurs - pas tant à cause du retard des bénéfices attendus que parce que les sentiments seront profondément blessés.

- Les risques géopolitiques pourraient nuire au commerce et au sentiment

L'escalade des tensions en Corée du Nord, une guerre commerciale potentielle entre les États-Unis et la Chine, et les négociations en cours sur le Brexit continuent de parsemer le paysage du marché mondial. Ces menaces pourraient être suffisamment puissantes pour déclencher une panique sur les marchés mondiaux et encourager des ventes massives. Même s'ils ne provoquent pas de panique, ils continuent d'alimenter la nervosité du marché, ce qui pourrait avoir un impact sur les valorisations du marché, les investisseurs réévaluant les risques.

- Hausse de l'inflation - la Fed pourrait augmenter les taux plus rapidement

La reprise mondiale s'accélère et l'inflation est apprivoisée. Les hausses de taux actuelles de la Fed ont soutenu les marchés car ils la prennent comme un signe de confiance économique. Cependant, une fois que la reprise mondiale s'accélérera et que l'inflation commencera à augmenter, la Fed aura recours à une augmentation des taux d'intérêt à un rythme beaucoup plus rapide, ce qui nuira aux bénéfices des entreprises et, par la suite, au cours des actions.

Le verdict

La course de taureaux, semble-t-il, est là pour rester. Les moteurs semblent durables et le sentiment des investisseurs n'est pas proche de l'euphorie. Mais étant donné les menaces externes pesant sur la longévité du marché haussier, la complaisance n'est pas souhaitable. Des corrections à court terme et la volatilité des marchés sont attendues à court terme - qu'il s'agisse de prises de bénéfices, de fluctuations des bénéfices des entreprises ou de facteurs géopolitiques. Existe-t-il donc un moyen de réduire son risque sans renoncer au potentiel haussier du marché haussier? Voici quelques stratégies à garder à l'esprit tout en conduisant raisonnablement cette course de taureaux:

- Continuer à investir dans les capitaux propres, mais de manière échelonnée: Les investisseurs doivent garder un horizon de moyen à long terme et continuer à investir régulièrement en actions. Échelonner leurs investissements par le biais de SIP aidera les investisseurs à surmonter la volatilité à court terme et évitera l'écueil de faire des investissements forfaitaires pendant les pics du marché.

- Réduisez le risque de portefeuille: Les investissements à haut risque comme les penny stocks doivent être strictement évités, car ils sont les plus vulnérables en cas de ralentissement du marché. Les investisseurs devraient analyser leur portefeuille pour les actions surévaluées; se concentrer sur les actions aux fondamentaux plus solides et les secteurs avec lesquels ils sont à l'aise. Ils doivent éviter de concentrer leurs investissements dans un seul secteur

- Évitez l'envie de gagner rapidement de l'argent: Il est recommandé aux petits investisseurs d'éviter le day trading ou de se lancer dans des investissements exotiques qu'ils ne comprennent pas. Ils devraient éviter les effets de levier.

- Pensez à assurer vos portefeuilles: Avec la volatilité à des niveaux historiquement bas, acheter des indices de volatilité comme l'indice S&P VIX est un moyen peu coûteux de se prémunir contre un repli inattendu des marchés. Le gain sur les options OTM profondes à long terme est significatif si, pour une raison quelconque, il y a une correction majeure sur les marchés.

01/01/2018 à 7h27

joli