Lehman Brothers, AIG, Bear Stearns, Merrill Lynch, Fannie Mae, Freddie Mac, Countrywide Financial, Royal Bank of Scotland, Wachovia, Lloyds. Ces noms sont-ils familiers? Ils ont tous subi de graves bouleversements ou échecs lors de la crise financière de 2008, la plupart d'entre eux ayant été acquis par d'autres banques ou par le gouvernement lui-même. C'étaient toutes des institutions financières massives, même qualifiées de «trop grandes pour faire faillite» - si elles échouaient, le système financier, et par conséquent l'économie nationale, échoueraient. D'où les renflouements, l'assouplissement quantitatif excessif et les mesures d'acquisition d'urgence.

Qu'est-ce qui lie toutes ces banques (et une compagnie d'assurance) ensemble? Le marché du logement et des produits dérivés. Deux marchés géants, d'une valeur de dizaines de billions de dollars. Le marché du logement comprend non seulement les atouts les plus importants de la plupart des pays (c'est-à-dire l'endroit où leurs citoyens se réfugient), mais il représente également la force d'une économie. Si plus de gens peuvent se permettre d'acheter leur propre maison, alors l'économie doit être plus forte - si les gens vouloir posséder leur propre maison.

Dans cet article, nous examinerons si les personnes devrait acheter leur propre maison et, le cas échéant, comment procéder. Nous examinerons également comment ces décisions affectent les investisseurs et comment les investisseurs peuvent bénéficier (ou souffrir) de ces décisions.

Chez CityFALCON, nous pouvons vous aider à vous tenir au courant des nouvelles concernant votre marché du logement.

Encouragement du gouvernement

Le gouvernement souhaite que ses citoyens paient pour son propre logement. Les projets de logements sociaux sont coûteux et concentrent souvent la pauvreté, ce qui a tendance à s’exacerber et conduit à une concentration de la criminalité. De plus, les gens sont plus susceptibles de prendre soin de leur propriété que de celle de quelqu'un d'autre. Les gouvernements font également preuve d’aide à la population.

Par conséquent, aux États-Unis et au Royaume-Uni, parmi de nombreux autres pays, il existe des programmes gouvernementaux qui aident les acheteurs de maison. Celles-ci se manifestent par des prêts garantis par le gouvernement et des incitations fiscales, telles que le crédit à l'accession à la propriété aux États-Unis et le programme Help to Buy au Royaume-Uni. En effet, le soutien du gouvernement a même incité les banques à offrir des prêts NINA aux clients (pas de revenu, pas d'actif). Celles-ci ont permis aux particuliers d'acheter un logement lorsqu'ils n'en avaient pas les moyens, et cette frénésie d'achat a été un facteur majeur de la crise des prêts hypothécaires à risque, qui a finalement déclenché la crise financière de 2008.

La construction de logements neufs est une industrie lucrative, surtout lorsque le gouvernement est prêt à consentir des prêts à votre entreprise. D'où la baisse des actions des constructeurs d'habitations britanniques lorsque le gouvernement britannique a demandé à la London School of Economics d'évaluer son programme - un résultat négatif pour le programme signifierait certainement un résultat négatif pour les entreprises.

Les gouvernements ne veulent pas que leurs citoyens soient sans abri, pas plus que la société.

Encouragement social

Posséder une maison est le «rêve américain / britannique», et cette idée est répandue dans de nombreux pays à travers le monde. Les magazines sur papier glacé annoncent des villas à couper le souffle sur des plages privées éloignées et il y a une pression pour être autonome, ce qui signifie votre propre logement. Ces endroits éloignés peuvent également être moins chers que les marchés centraux comme Londres, où certains endroits affichent des prix moyens pour les maisons dépassant 400 000 £. De plus, l'âge des primo-accédants a augmenté, mais pas autant que prévu.

Dans certaines régions du Royaume-Uni, l'âge moyen du premier acheteur est de 27 ans, bien qu'il puisse être de 34 ans dans certaines parties de Londres (Source: Halifax). L'âge moyen pour l'ensemble du pays est d'environ 30 ans. Aux États-Unis, l'âge médian oscille entre 30 et 32 ans, bien que ce soit évidemment différent pour New York et Billings (Montana) (Source: National Association of Realtors). Même avec la hausse des prix et l'âge, la pression sociale persiste pour acheter des jeunes.

* Notez que le chiffre britannique est basé sur un âge moyen, et le chiffre américain est basé sur la médiane.

Raisons «de bon sens» d'acheter une maison avec un prêt hypothécaire

Il existe de nombreuses raisons d'acheter une maison, bien que de nombreuses personnes l'intériorisent comme un fait immuable sans considérer les alternatives et les facteurs qui influencent la décision. L'achat d'une maison peut convenir à un individu - ou non. Il en va de même pour les entreprises, qui peuvent souvent seulement louer des espaces (c'est-à-dire dans les gratte-ciel des quartiers centraux des affaires).

- Les paiements hypothécaires sont supérieurs aux paiements de loyer

Premièrement, la fausse équivalence des paiements d'hypothèque et de loyer. Certains - en particulier les agents immobiliers qui tentent de vendre des maisons - prétendront que le paiement d'un paiement hypothécaire est de loin supérieur au paiement du loyer. Après tout, le paiement du loyer va directement au propriétaire, tandis que les paiements hypothécaires constituent au moins partiellement votre valeur nette. Dans le vide, c'est effectivement vrai. Cependant, c'est le monde réel, et c'est certainement ne pas un aspirateur.

L'hypothèque comporte une dette massive, et cette dette, bien que liée à la propriété en garantie, ne signifie pas nécessairement que les capitaux propres constitués au fil du temps appartiennent au propriétaire. Pour les individus, c'est particulièrement important, car un besoin soudain de se déplacer peut être désastreux. Pour les entreprises ou les investisseurs, cela pose moins de problème, car ils n'ont pas besoin de résider dans la propriété - vous pouvez administrer un bien locatif de n'importe où, mais les propriétés occupées par leur propriétaire sont fixées sur place, de même que les propriétaires.

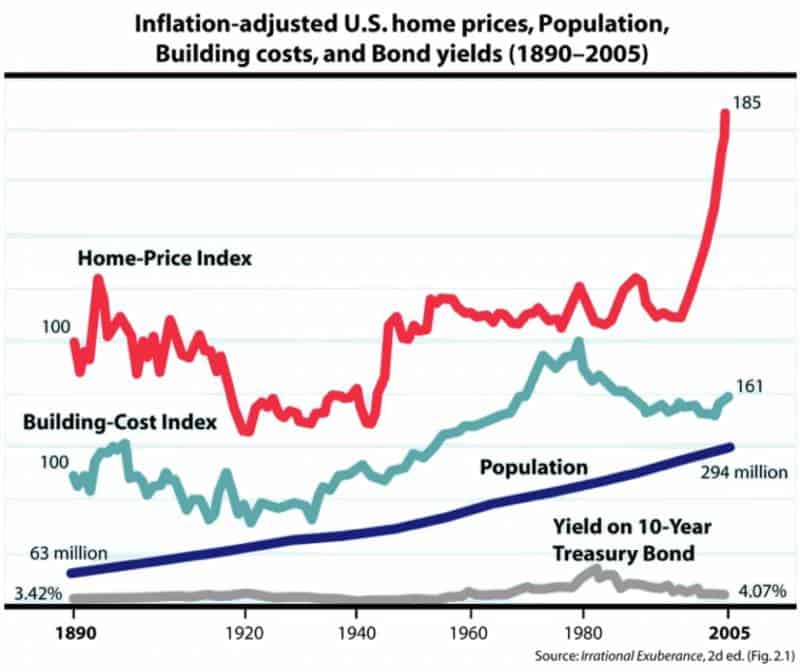

- Les prix des logements augmentent toujours

Si les prix des logements augmentent sans faute, c'est en fait une stratégie décente. Le paiement de l'hypothèque augmentera continuellement la valeur nette et, éventuellement, le payeur deviendra propriétaire de la maison. Si le propriétaire a de la chance, il pourrait même gagner de l'argent si le prix de la propriété augmente. En fait, de nombreuses personnes compter sur les prix des logements à augmenter, car cette hypothèse constitue le fondement de leur investissement.

Malheureusement, l'idée que les prix des logements n'évoluent que dans une seule direction est absurde. Le krach le plus récent a été la crise des subprimes aux États-Unis, où les prix des logements ont chuté en raison de la défaillance de quartiers entiers. Si vous étiez un particulier dans la région, que l'économie s'effondrait, que les emplois se tarissaient et que votre propriété valait beaucoup moins que l'hypothèque, il y a une incitation à partir. Cependant, tout cet argent que vous avez payé en capitaux propres, plus l'acompte, est perdu.

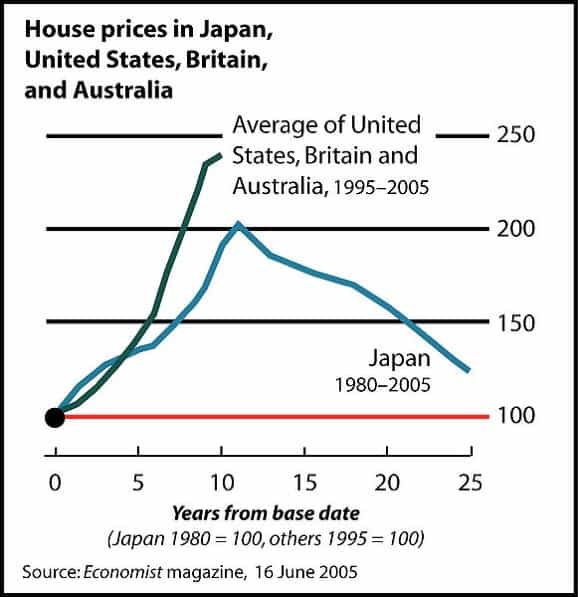

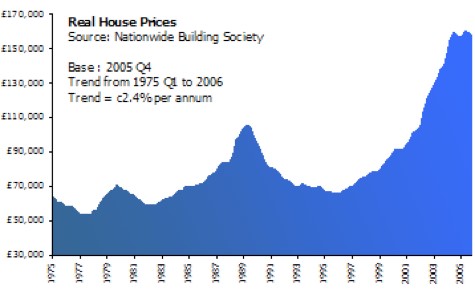

Il existe plusieurs exemples historiques d'accidents de logement et d'immobilier. La décennie perdue (1990) au Japon est en partie attribuée à la chute des prix de l'immobilier japonais au début des années 1990.

Le début des années 1990 a également été témoin d'un effondrement de la valeur des propriétés au Royaume-Uni.

Et les États-Unis ont subi des accidents pendant l'Âge d'or et à nouveau après la Première Guerre mondiale, pour n'en nommer que quelques-uns. Quant au monde en général, il y a eu diverses bulles dans le monde globalisé, dont beaucoup n'ont pas encore éclaté.

- Les effets de l'immobilité

La démographie change, les gens migrent, les catastrophes se produisent. L'immobilier étant un bien immobilier, il est plus exposé à des phénomènes liés géographiquement, comme la migration. De plus, de nombreux facteurs influencent les prix de l'immobilier. La construction d'un nouvel aéroport ou d'une centrale nucléaire à proximité d'une propriété tend à écraser le marché immobilier local. L'infrastructure invoque souvent aussi domaine éminent, et bien que le processus puisse prendre un certain temps, il finit par forcer les propriétaires fonciers à vendre, souvent aux taux du marché. Ce taux du marché sera préjudiciable au propriétaire, car les prix dans les zones environnantes diminuent pour correspondre à l'impact du projet

Si vous envisagez d'acheter ou d'investir dans l'immobilier, les grands projets futurs, les modèles de migration et la vulnérabilité aux catastrophes doivent être les principales préoccupations. Cela peut signifier que l'assurance devient un coût d'achat qui est absent de la location.

- Équité négative

Les hypothèques sont «sous l'eau» lorsque le coût résiduel du prêt est supérieur au prix du marché libre de la propriété. Par exemple, considérons une propriété, achetée à $100,000 avec une hypothèque de $90,000 et un acompte de $10,000. Après quelques années de paiement de l'hypothèque (et des paiements d'intérêts), le principal de l'hypothèque est de 1 TP2T75 000.

En supposant que le prix soit le même, ce $15 000 est votre équité. Cependant, que se passe-t-il si le prix de la propriété tombe à $70 000 en raison d'une catastrophe locale? Tout à coup, vous devez $5 000 de plus que ce que la propriété vend, même si vous avez payé des dizaines de milliers de dollars et des années de votre vie dans l'hypothèque. En tant qu'occupant, vous pouvez être incité à rester, mais toute entreprise ou tout investisseur devrait quitter. Et les occupants peuvent ne pas pouvoir rester, de toute façon, parce que l'économie locale est morte et qu'il n'y a aucun moyen de gagner un revenu. Dans le pire des cas, la zone est inhabitable (peut-être après la fonte d'une centrale nucléaire locale).

Ce danger d'hypothèques sous-marines et de baisse des prix immobiliers a été l'une des principales raisons de la crise financière, et c'est une bonne raison d'examiner attentivement vos perspectives avant d'utiliser un prêt hypothécaire, que vous soyez propriétaire-occupant ou investisseur.

- Louer sur AirBNB est sécurisé

Au cours de la dernière décennie, Internet a transformé le monde à bien des égards. L'une d'elles est «l'économie du partage», où les gens partagent leurs actifs pour générer des revenus supplémentaires. L'un des vecteurs les plus réussis a été la location de logements pour de courtes périodes, et l'acteur le plus performant est AirBNB.

Ce vecteur était (et peut encore être) une source de revenus lucrative pour les investisseurs avertis. Il permet aux résidents à court terme, qui paient généralement un loyer mensuel beaucoup plus élevé que les locataires à long terme. Cependant, parce que c'est tellement plus lucratif, une pénurie de logements s'est développée, les investisseurs inondant le marché pour acheter des propriétés, puis les louer à des résidents à court terme. Cela a causé une consternation considérable parmi les résidents de longue date, et maintenant de nombreuses villes interdisent AirBNB pour cette raison.

Si vous occupez la propriété, cela peut toujours être un bon moyen de gagner de l'argent, mais ne vous fiez pas à cela comme modèle d'entreprise ou comme moyen de payer l'hypothèque. Les lois changent constamment et ces lois pertinentes font les manchettes. Les investisseurs et les résidents doivent se tenir au courant des nouvelles réglementations, car cela pourrait faire la différence entre l'argent gagné et l'argent perdu.

Effets sur le bilan et les flux de trésorerie

Les arguments ci-dessus sont largement qualitatifs, même s'il existe une contrepartie quantitative. Dans cette section, nous aborderons la question de la location-vente d'un point de vue quantitatif. Regardons votre bilan personnel.

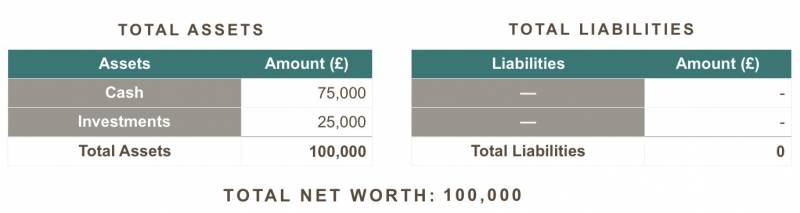

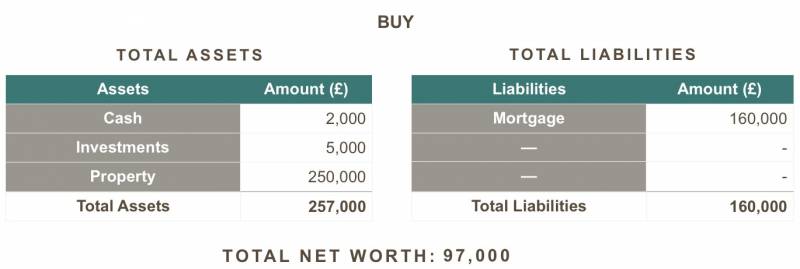

Supposons que vos seuls actifs soient liquides (c.-à-d., Espèces et placements) avant de décider de louer ou d'acheter. Votre situation financière ressemble à ceci:

Vous voulez acheter une propriété d'une valeur de 250 000, donc vous auriez besoin d'au moins 150 000 hypothèques. Ou vous pouvez louer une propriété similaire pour 850 / mois. Votre bilan ressemble à ceci immédiatement après la signature d'un contrat de location ou d'achat. La réserve de trésorerie sur la décision d'achat est utilisée pour survivre pendant les premiers mois avant que les liquidités puissent être accumulées.

Notez la valeur nette réduite à l'achat. Nous considérerons les frais de clôture sur la location comme négligeables (généralement un mois de loyer pour les honoraires de l'agent immobilier plus certains frais de documentation).

Cependant, les frais de clôture d'un achat sont généralement importants. Une sortie de trésorerie entraîne donc une baisse des capitaux propres.

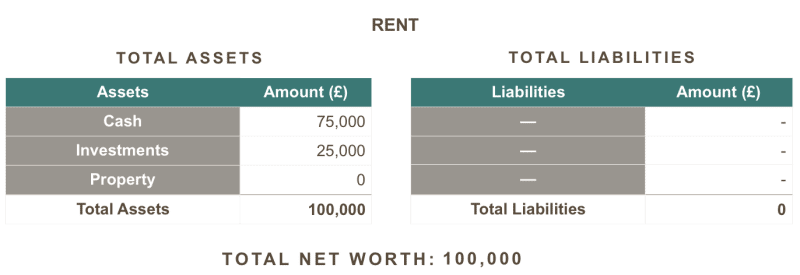

Comment les flux de trésorerie affectent-ils le bilan? En effet, la sortie de fonds pour le loyer est simplement une réduction des capitaux propres; pour la propriété achetée, cependant, seule une partie de la sortie est une réduction des capitaux propres (l'intérêt), mais le reste est ajouté à la participation dans la propriété.

Examinons à nouveau ces bilans, mais cette fois, ce sera dans 10 ans. Nous supposerons un revenu mensuel régulier de 2 500, aucune appréciation de la propriété ou de l'investissement, et aucun autre paiement ou facture. Pour l'hypothèque, utilisons un taux d'intérêt de 3,5% et un terme de 20 ans. Cela implique un versement hypothécaire mensuel de 928.

À partir de là, il semble génial d'acheter la propriété, car une grande partie de votre paiement hypothécaire est conservée dans la valeur nette de la propriété. Cependant, que se passe-t-il si vous perdez votre emploi et devez déménager dans un délai d'un an? De plus, supposons que vous perdiez votre emploi parce que le marché du logement s'est effondré et que l'économie locale a souffert, de sorte que la valeur de votre propriété a chuté de 10%.

Depuis le propriétaire doit quitter et vendre la propriété, qui ne vaut maintenant que 225 000 sur le marché, la valeur nette finale est bien inférieure. De plus, il ne s'agit que d'une diminution de 10%, et l'hypothèque n'est certainement pas «sous l'eau». Au plus fort de la crise des subprimes, l'indice S&P Case-Shiller, qui suit les prix dans 20 villes américaines, a chuté de 18% sur un an. Dans certaines villes, les prix ont baissé de plus de 30%!

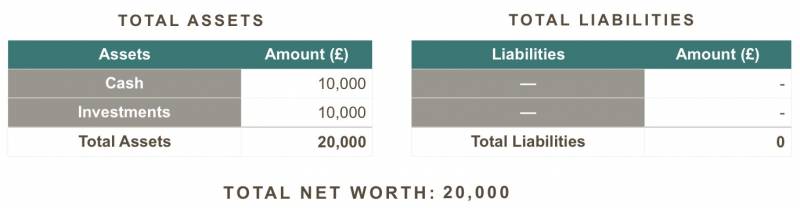

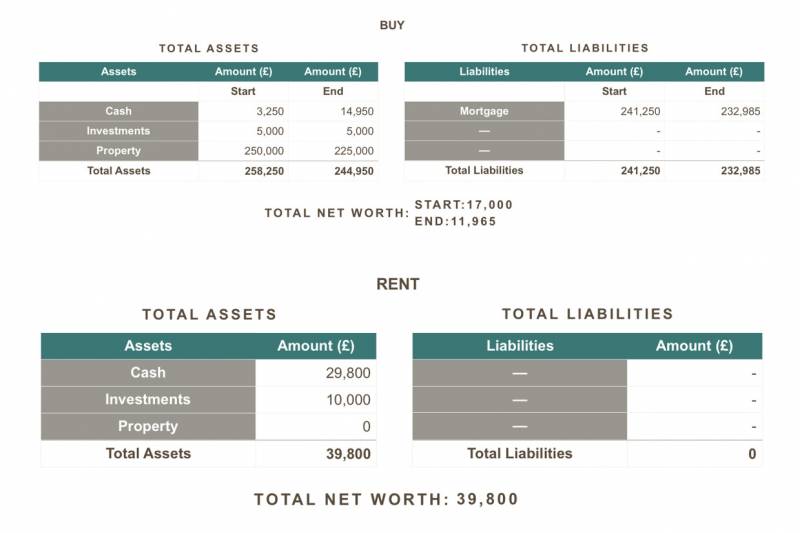

Pour montrer comment les baisses de prix et un effet de levier élevé peuvent entraîner des hypothèques sous-marines et des capitaux propres négatifs, examinons un exemple dans lequel l'acheteur est fortement endetté - et donc plus exposé au risque. Supposons une diminution de 10%. Nos actifs sont beaucoup plus faibles, ce qui signifie un acompte moins élevé (3,5%), un taux d'intérêt plus élevé (4,5%) et une mensualité plus élevée (1525). Les investisseurs disposant d'un capital élevé peuvent considérer cela comme une mise de fonds inférieure et un investissement à effet de levier élevé sur un immeuble locatif.

Ce scénario est à nouveau après un an, et nous avons combiné les positions de début et de fin en une seule table pour la décision d'achat.

Ici, l'avoir du propriétaire pour la propriété est négatif, ce qui signifie que le prêt dû à la banque est supérieur à la valeur de la propriété. De plus, cet exemple suppose qu'il n'y a aucun autre paiement, mais que les propriétaires qui occupent également leur maison ont des factures. Non seulement ce scénario ne laisse que 975 pour les factures, la nourriture et autres nécessités, c'est une estimation très basse des coûts mensuels de la propriété. Lors de la prise en charge d'un montant supérieur à 975 pour d'autres dépenses, le solde de trésorerie chutes, et c'est ainsi que les gens se retrouvent sans actifs et avec des principaux de prêt supérieurs à leur garantie, c'est-à-dire des capitaux propres négatifs.

Le scénario de location laisse 1 650 pour les factures, et il n'est pas nécessaire de payer l'assurance habitation, l'entretien et même certains services publics (le chauffage, l'eau et parfois l'électricité sont parfois inclus dans le loyer). Surtout, si le prix de la propriété baisse, le locataire ne perd aucune équité, car il ne tire aucune équité de la propriété.

Quelques points à considérer

Avant de louer, il y a beaucoup de choses à considérer. Voici quelques points importants, mais ils ne sont en aucun cas exhaustifs.

- Réduisez votre effet de levier autant que possible

Il peut être tentant de contracter un prêt hypothécaire important et de conserver beaucoup de liquidités, mais cela ne fait qu'accroître considérablement votre taux d'intérêt et votre exposition au risque. Compte tenu des calculs ci-dessus, si la valeur de la propriété baisse, la différence provient de vos capitaux propres: vous devez toujours à la banque le montant restant du capital hypothécaire. Plus votre ratio prêt hypothécaire / capitaux propres est élevé (c.-à-d. Plus votre endettement), plus vous portez de risques.

- Coûts d'achat (et de vente) d'une propriété

Les dépenses ponctuelles et récurrentes de location sont relativement faibles. Il y a généralement des frais d'agent immobilier, peut-être des frais de documentation et des achats de meubles. Les dépenses récurrentes sont encore plus faibles car l'entretien et l'entretien du terrain sont souvent payés par le loyer.

Cependant, les coûts d'achat d'une maison peuvent être importants. Les coûts ponctuels, tels que les frais d'agent immobilier, les frais de montage (pour l'hypothèque), les achats de meubles et l'inspection des bâtiments peuvent augmenter rapidement. Quelques points de pourcentage ici et là peuvent sembler insignifiants, mais une grande quantité de capitaux impliqués garantit que ces coûts deviennent rapidement un montant important. De plus, les rénovations, qu'elles soient obligatoires ou volontaires, peuvent représenter une part importante des coûts.

Lorsque vous êtes propriétaire d'un logement, les coûts récurrents, tels que l'entretien et l'entretien, sont uniquement à la charge du propriétaire et de personne d'autre. Certaines factures sont associées à l'accession à la propriété, comme l'assurance habitation, qui n'est souvent pas applicable aux locations.

À l'autre extrémité de la période, lorsque le propriétaire décide de quitter la propriété, les frais de vente comprennent les évaluations, les frais d'agent immobilier et même les pénalités hypothécaires si l'hypothèque comporte une clause de «pénalité de remboursement anticipé». Pour les locations, il peut y avoir une pénalité de résiliation de bail, mais en général, les locataires peuvent simplement quitter la propriété après un an sans pénalité ou avant un an avec un préavis suffisant. Un bail d'un an est beaucoup plus court qu'une hypothèque de 30 ans.

- Pour les investisseurs, les REIT et les ETF peuvent encore donner l'avantage

Si votre objectif principal pour l'achat d'une propriété est l'appréciation ou les paiements de location, les FPI sont une option. Celles-ci exposent l'investisseur au marché immobilier et peuvent titriser des flux de trésorerie ou refléter une appréciation de la valeur immobilière. Étant donné que les investisseurs en FPI n'ont aucune obligation légale envers les banques ou les propriétaires fonciers, ils n'encourent aucune responsabilité et leur investissement ne peut pas entraîner de capitaux propres négatifs (à moins, bien sûr, que vous ne soyez à découvert ou à effet de levier).

Comme pour presque tous les concepts financiers, il existe également des ETF qui investissent dans des sociétés immobilières plutôt que directement dans une propriété. C'est une autre avenue pour obtenir une exposition à l'immobilier, bien que cela se concentre davantage sur le revenu résiduel de l'échange immobilier (c'est-à-dire, tout ce que la société immobilière fait en achetant ou en vendant) plutôt que sur les revenus générés par les propriétés.

Le débat continue

Il s'agit moins d'un débat sur ce qui est le meilleur dans son ensemble, et plus d'un calcul pour chaque individu ou entreprise à évaluer. L'achat d'une propriété n'est pas intrinsèquement préjudiciable à la santé financière, et en fait, cela peut être très bénéfique. Cependant, la spéculation peut être risquée, en particulier sur les mouvements de prix d'actifs aussi importants, illiquides et immobiliers. Pour ceux qui envisagent de rester dans la propriété pendant une longue période, les avantages de l'achat peuvent facilement l'emporter sur les inconvénients. Ceux qui peuvent acheter une propriété en totalité et en espèces sont également avantagés car il n'y a pas de risque de fonds propres négatifs.

Pour la plupart des gens et des petites entreprises, cependant, il est tout simplement impossible d'acheter une propriété en espèces sans contracter des dettes. Pour ces demandeurs de propriété, il est fortement conseillé de considérer tous les points décrits ici et de faire des recherches plus approfondies, en particulier concernant leurs marchés choisis.

Malheureusement, il n'y aura pas de sauvetage pour les particuliers ou les petites entreprises. Par conséquent, ils doivent comprendre les impacts sur le bilan et les flux de trésorerie des mouvements du marché, des changements dans les réglementations pertinentes et des variations des tendances sociales, politiques et économiques.

14/09/2017 à 12h02

Merci pour les conseils! J'ai toujours pensé qu'il était indispensable d'avoir un bon effet de levier. Bon à savoir!