Cet article ne concerne pas si vous devez ou non acheter du Bitcoin ou d'autres crypto-monnaies. Il s'agit des points à considérer avant de prendre vos décisions d'achat et de vente. J'espère qu'à la fin de la lecture de cet article, vous pourrez décider vous-même si et comment jouer sur ce marché.

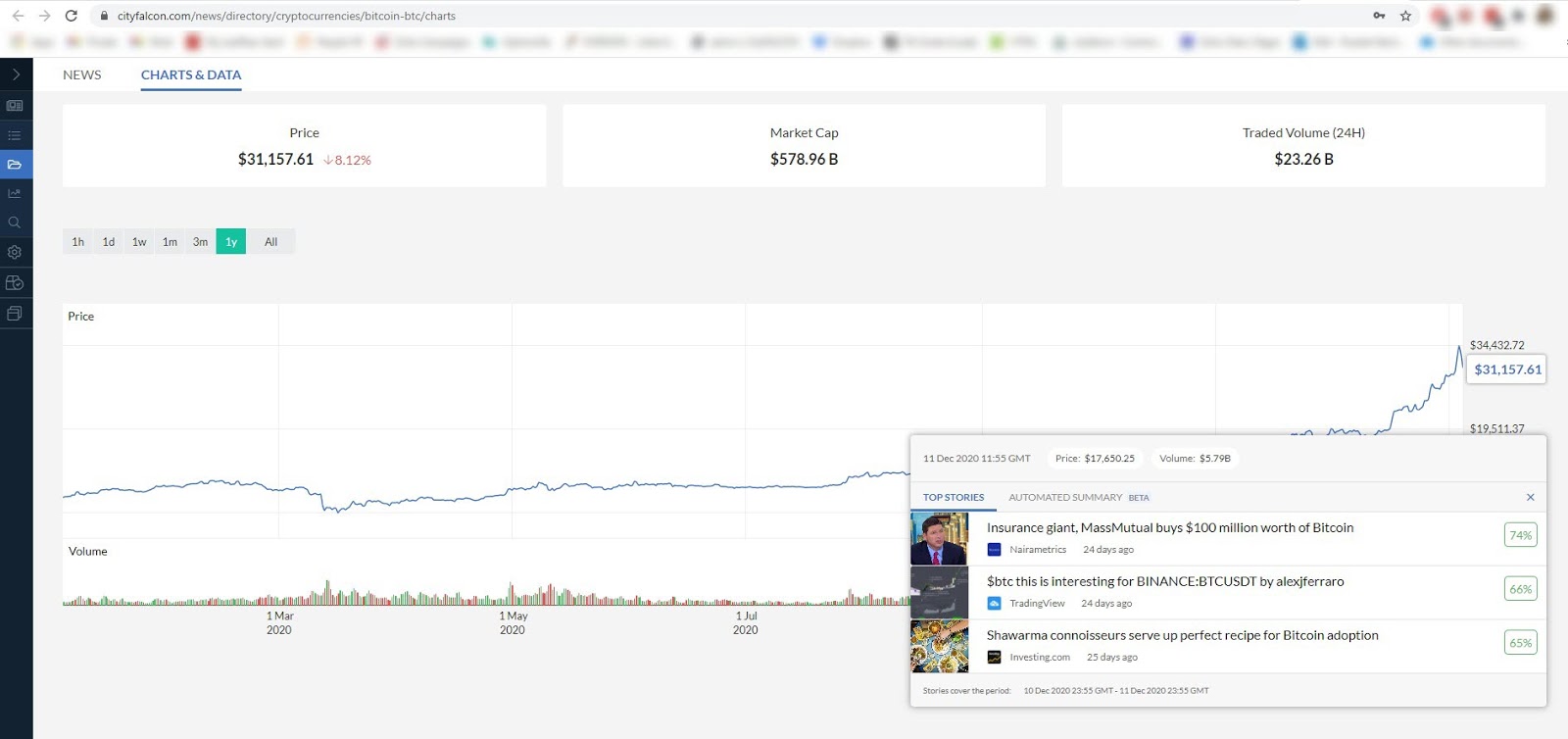

Au cours de la dernière année, nous avons vu le prix du Bitcoin passer de $7k en décembre 2019 à $30k + en janvier 2021, des multiples de son creux de $4,5k en mars 2020. Au cours des deux derniers mois de 2020, la devise a plus que triplé de $11k en octobre 2020. Cette augmentation est probablement due à:

- Augmentation de la liquidité dans le système par les banques centrales imprimant de l'argent au cours des dernières années, ne faisant que s'accélérer pendant la pandémie. Il en résulte que presque toutes les classes d'actifs ont augmenté au cours de cette période, à l'exception de l'immobilier et de quelques autres directement impactés par la pandémie.

- Les particuliers institutionnels et fortunés «diversifient» leur portefeuille, ne voulant pas rater les gains de cette classe d'actifs.

- Algo trading qui exagère les mouvements de prix en fonction des tendances des prix. Ceci est similaire à ce qui se passe sur les marchés boursiers.

La source: Graphique Bitcoin CityFALCON

J'investis dans plusieurs classes d'actifs depuis plus de 20 ans et j'ai commis plusieurs erreurs au cours de cette période. Sur la base de mes expériences, voici les éléments à prendre en compte avant de décider d'acheter ou de vendre sur le marché de la cryptographie.

1. Ne jamais rien faire dans la vie uniquement basé sur FOMO

FOMO signifie «peur de passer à côté» et cela nous pousse à nous comporter de manière irrationnelle. Cela fait faire des choses folles, des décisions de relations personnelles à la location / achat de biens immobiliers à des prix gonflés.

Lorsque vous visualisez un appartement pour acheter ou louer, un agent ou un propriétaire vous dira également que de nombreuses personnes sont intéressées par cette propriété, et si vous ne déposez pas de caution, vous risquez de la perdre. Si cela vous a incité à louer la propriété immédiatement sans autre considération, vous avez été victime de FOMO. Des décisions irrationnelles pourraient s'avérer très coûteuses, surtout en ce qui concerne votre argent durement gagné.

«FOMO fait référence à l'appréhension que l'on ne soit pas au courant ou qu'on passe à côté d'informations, d'événements, d'expériences ou de décisions qui pourraient améliorer sa vie. Ceux qui en sont affectés peuvent ne pas savoir exactement ce qu'ils manquent, mais peuvent toujours craindre que les autres passent un bien meilleur moment ou fassent quelque chose de mieux qu'ils ne le sont, sans eux. FOMO pourrait résulter de ne pas être au courant d'une conversation, de manquer une émission de télévision, de ne pas assister à un mariage ou à une fête, ou d'entendre que d'autres ont découvert un nouveau restaurant. " En savoir plus sur FOMO sur Wikipedia.

Vous avez peut-être lu ou entendu parler de quelques personnes qui sont devenues millionnaires après avoir investi $100 ou de quelqu'un qui gagne de l'argent facilement en échangeant des cryptos. Si vous décidez d'acheter des cryptos basés sur ces histoires parce que sinon vous vous sentirez exclu, vous avez été frappé par FOMO.

2. Vous n'investissez pas, vous spéculez

Il n'y a aucun mal à jouer ou à spéculer. En tant qu'entrepreneur, nous le faisons tout le temps - j'ai abandonné mon emploi stable et bien rémunéré chez Skype / Microsoft pour créer ma propre entreprise et ne pas gagner plus que l'argent que j'avais l'habitude de gagner dans un travail d'entreprise à temps plein. Ma valeur nette est bloquée dans les actions de ma société et je suis prêt à prendre ce risque. Tout est risque calculé.

Vous pourriez acheter n'importe quel titre en tant qu'investisseur, commerçant ou spéculateur. Comprenons la différence entre ces trois en ce qui concerne les cryptos avec quelques définitions de base.

Investisseurs sont ceux qui recherchent une valeur cachée, quel que soit le délai. Ils peuvent être intéressés par la technologie et sont disposés à détenir (ou hodl) l'actif à long terme. Ils ont tendance à ne pas faire de petits profits et à ne pas vendre fréquemment.

Les commerçants sont plus intéressés par l'action des prix au jour le jour. Ils cherchent fréquemment à faire beaucoup de petits bénéfices. Ils peuvent baser leurs décisions d'achat et de vente sur des signaux techniques sur des graphiques.

Spéculateurs sont intéressés à gagner de l'argent rapidement et comptent beaucoup sur les nouvelles, les annonces et les instincts. Les spéculateurs ont tendance à adhérer à une tendance et à tenter de vendre au sommet. Ils ne se soucient généralement pas de l'actif, mais ils veulent voir une croissance rapide. La prolifération d'un accès facile aux échanges, le temps libre de la pandémie et les mesures nationales de relance de la pandémie ont tous augmenté le nombre de spéculateurs.

La spéculation n'est pas mauvaise en soi. Vous pouvez gagner beaucoup d'argent en spéculant - si vous avez raison. Vous pouvez également perdre votre chemise - ou votre stimulant gouvernemental. Si vous ne savez pas grand-chose sur l'espace, ne spéculez pas avec de l'argent que vous ne pouvez pas vous permettre de perdre.

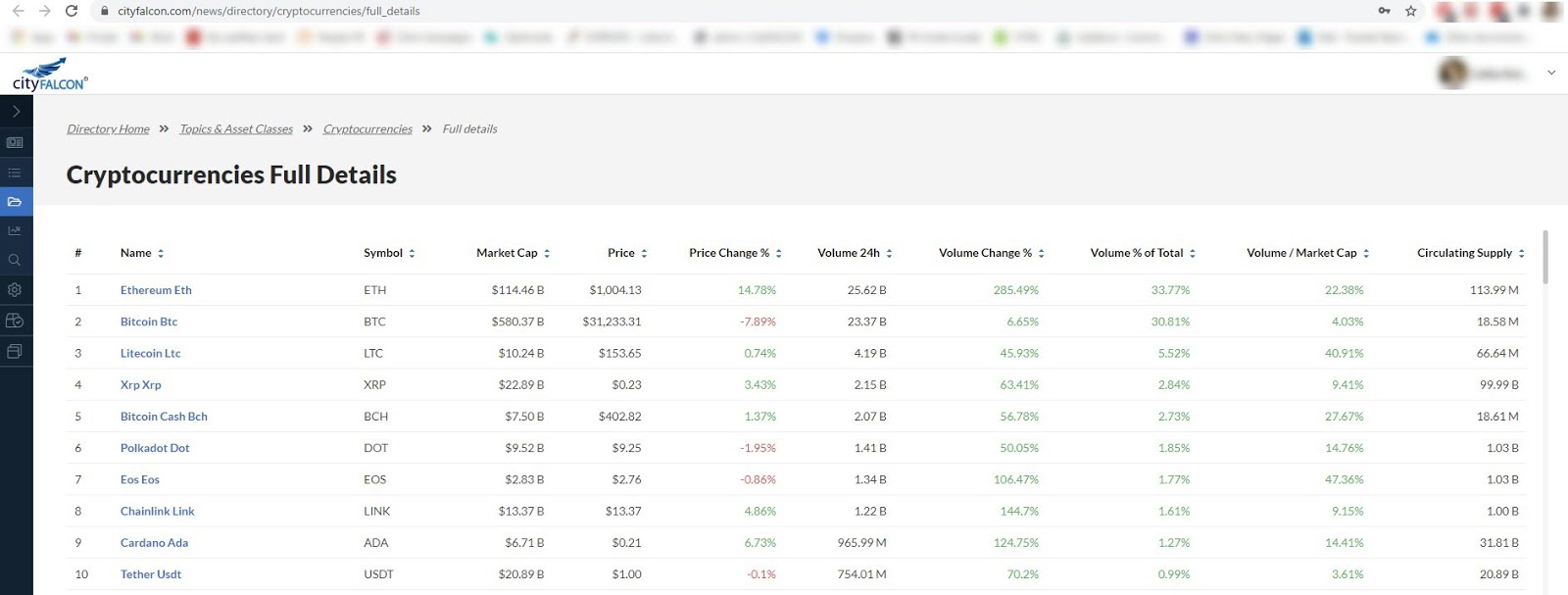

Si vous pensez être un investisseur ou un trader, comprenez ces titres en détail et élaborez vos stratégies. Chez CityFALCON, nous fournissons tous les outils et informations dont vous avez besoin pour prendre de telles décisions. Vous trouverez ci-dessous un exemple où vous pouvez voir quelles nouvelles affectent le prix. Un simple défilement dans les graphiques peut vous donner une tonne d'informations pour prendre vos décisions.

La source: Bitcoin News sur les graphiques

3. Peu de gens parlent de perte d'argent et de «pièces mortes»

Les nouvelles se concentrent sur les gens qui gagnent de l'argent parce que ce sont les histoires les plus intéressantes. De temps en temps, ils peuvent couvrir quelqu'un qui a perdu de grandes sommes - bien que ceux-ci soient couverts dans le contexte d'une tragédie. Par exemple, le PDG de Softbank perdu $130m ou 65% de son investissement dans Bitcoin, et des histoires plus tristes de commerçants de détail perdant gros.

Il y a beaucoup de gens qui ont perdu de l'argent sur les marchés de la cryptographie (et sur d'autres marchés), et ils continuent tranquillement à vivre leur vie avec une richesse beaucoup plus faible qu'auparavant. Et pour chaque pièce ou jeton réussi, il y en a plusieurs morts qui n'ont gagné aucune traction. Leurs projets sont morts ou languissent, et seuls les vrais croyants continuent de détenir ces actifs. Si cela ne vous dérange pas d'avoir votre capital immobilisé pendant des années dans un investissement à faible probabilité, vous pouvez continuer à détenir. Mais sachez que les pièces mortes jonchent le paysage et que seules quelques-unes sont effectivement allées sur la lune.

Vous pouvez trouver des informations sur les `` pièces mortes '' avec une recherche rapide, et s'il n'y a aucune activité sur leurs réseaux sociaux, forums ou salles de discussion de service de messagerie, la pièce est Probablement mort.

4. Diversification du portefeuille et gestion des risques

Dans un environnement regorgeant de liquidités, les gestionnaires d'actifs et les investisseurs sont constamment à la recherche de nouvelles classes d'actifs. Vous serez peut-être surpris du genre de choses dans lesquelles ils investissent - art coûteux, pièces de monnaie anciennes, timbres, etc. .

Ce qu'il est important de noter, c'est que contrairement à certains petits investisseurs de détail qui pourraient avoir 20-30-50% de leur valeur nette verrouillés dans la crypto, les gestionnaires de fonds et les HNI investiraient une très petite partie de leurs actifs dans une classe d'actifs volatile comme celle-ci. Ainsi, lorsque vous entendez parler d'un fonds investissant quelques millions de dollars dans Bitcoin, cela peut être moins de 1 à 5% de leur portefeuille. De même, si vous souhaitez investir ou spéculer dans la crypto, et disons que votre valeur nette est de $100K, vous ne devriez idéalement pas avoir plus de $5k en crypto. Bien entendu, cela dépend de votre tolérance au risque.

Le point important ici est de diversifier à travers classes d'actifs. Le marché de la cryptographie a tendance à suivre les fortunes de Bitcoin, donc la diversification dans l'espace cryptographique n'est pas une stratégie entièrement diversifiée. La façon dont se déroule la BTC est celle du marché. Mettre 50% de vos actifs dans des cryptos pèse fortement votre allocation vers une classe d'actifs très volatile. Soyez judicieux dans votre stratégie.

5. Une capitalisation boursière relativement faible accroît la volatilité des prix

La capitalisation boursière est importante, tout comme le volume négocié. En général, ils vont de pair, mais pas toujours. Méfiez-vous des investissements à faible capitalisation boursière et surtout à faible volume. Ils sont difficiles à acheter et à liquider. Si votre investissement est important, vous pourriez même déplacer le marché, ce qui peut devenir problématique.

Même si vous ne déplacez pas le marché, une fois que vous entrez - si vous pouvez trouver suffisamment de pièces disponibles à acheter - vous ne pourrez peut-être pas sortir. Et comme la liquidité est faible, vous pourriez finir par vendre avec une décote beaucoup plus forte que ce à quoi vous vous attendiez. Une faible liquidité signifie une volatilité élevée, et vous ne devriez négocier ou investir dans des actifs à faible capitalisation boursière que si vous êtes à l'aise avec cette volatilité et le potentiel de vous retrouver piégé sur un marché sans acheteurs.

Comparaison de la capitalisation boursière de différentes classes d'actifs et actions:

| Actions / Classes d'actifs | Capitalisation boursière au 4 janv. |

| New York Stock Exchange | 22,4 T |

| NASDAQ | 18,0 T |

| Or | 12,4 T |

| argent | 1,5 T |

| Apple | 2,3 T |

| Tesla | 668,9 milliards |

| Crypto | 890,7B |

le tout Le marché de la cryptographie est de la taille de certaines grandes entreprises individuelles. La crypto en tant que classe d'actifs est une très petite composante des marchés et, par conséquent, à mesure que plus d'argent essaie d'acheter, le prix augmentera rapidement. Certains pensent que c'est la raison pour laquelle les cryptos pourraient être beaucoup plus gros qu'aujourd'hui.

De plus, la liquidité peut ne pas augmenter beaucoup à long terme non plus. Un principe fondateur de nombreuses crypto-monnaies réside dans son offre limitée. Tout comme les actifs physiques comme l'or et l'argent, il n'y a qu'un nombre limité de Bitcoins, d'Ether et d'autres pièces qui peuvent être exploités, jamais. Pour Bitcoin, il ne s'agit que de 21 millions de pièces. Rien de plus ne peut jamais être créé (à l'exception d'un fork de Bitcoin).

Cette rareté forcée signifie que le flottant total est également limité, dont une grande partie est déjà verrouillée par quelques adresses de blockchain. Il y a des spéculations selon lesquelles les clés de certaines auraient été perdues, ce qui signifie que ces pièces ne seront jamais réintégrées en circulation. Quoi qu'il en soit, le flottant réel des pièces est actuellement inférieur à 21 millions, ce qui rend l'actif attrayant pour les investissements à long terme.

Vous trouverez ci-dessous un tableau facile pour vous permettre de suivre les principaux cryptos, leur mouvement de prix et plus encore de manière pratique.

La source: Top 200 des cryptos sur CityFALCON

6. Le manque de protection des acheteurs et de réglementations gouvernementales fait de la cryptographie un jeu risqué

Les cryptos sont nouveaux, et alors que les gouvernements se bousculent pour promulguer des lois et des règlements, la pandémie de Covid a pris la plupart de leur temps pendant la majeure partie de 2020. De plus, les gouvernements sont lents et les institutions traditionnelles ne sont guère meilleures. D'un autre côté, les échanges moins réputés sont rapides et ils sont heureux de mettre en place la technologie dont vous avez besoin pour un échange.

Bien sûr, cela a un prix. Il peut y avoir des frais et des pénalités très élevés pour les retraits. Les écarts entre l'achat et la vente peuvent être larges, ce qui signifie que l'échange tire profit de chaque transaction. Les spreads larges sont particulièrement odieux pour les traders qui souhaitent réaliser de nombreux petits bénéfices.

En raison du manque de réglementation, la plupart des gouvernements n'assurent pas les dépôts dans les échanges cryptographiques, et les échanges cryptographiques sont des cibles de très grande valeur pour les pirates. Cela entraîne des problèmes de protection des acheteurs et des transactions sans scrupules.

Si vous échangez ou investissez dans la cryptographie, utilisez à tout le moins une plate-forme offrant certaines protections. Les banques traditionnelles peuvent avoir des comptes cryptographiques, et certaines des plus grandes bourses du monde ont au moins leur réputation - et les budgets pour embaucher des équipes technologiques solides. Cela dit, n'oubliez pas qu'un moteur fondateur de la technologie de crypto-monnaie devait rester au-delà contrôle gouvernemental. Cela le rend attrayant pour les fraudeurs, car il n'y a aucun moyen d'annuler les transactions et aucun gouvernement n'a une juridiction mondiale.

Un exemple célèbre et influent est le cas de la SEC contre Ripple pour avoir prétendument offert $1,3 milliard de pièces XRP. La SEC affirme qu'il s'agissait d'une vente de titres non enregistrée à des investisseurs de détail. Fin 2017, lors de l'engouement initial pour la crypto-monnaie, plusieurs régulateurs nationaux se sont précipités pour réguler l'espace, parfois au détriment des investisseurs.

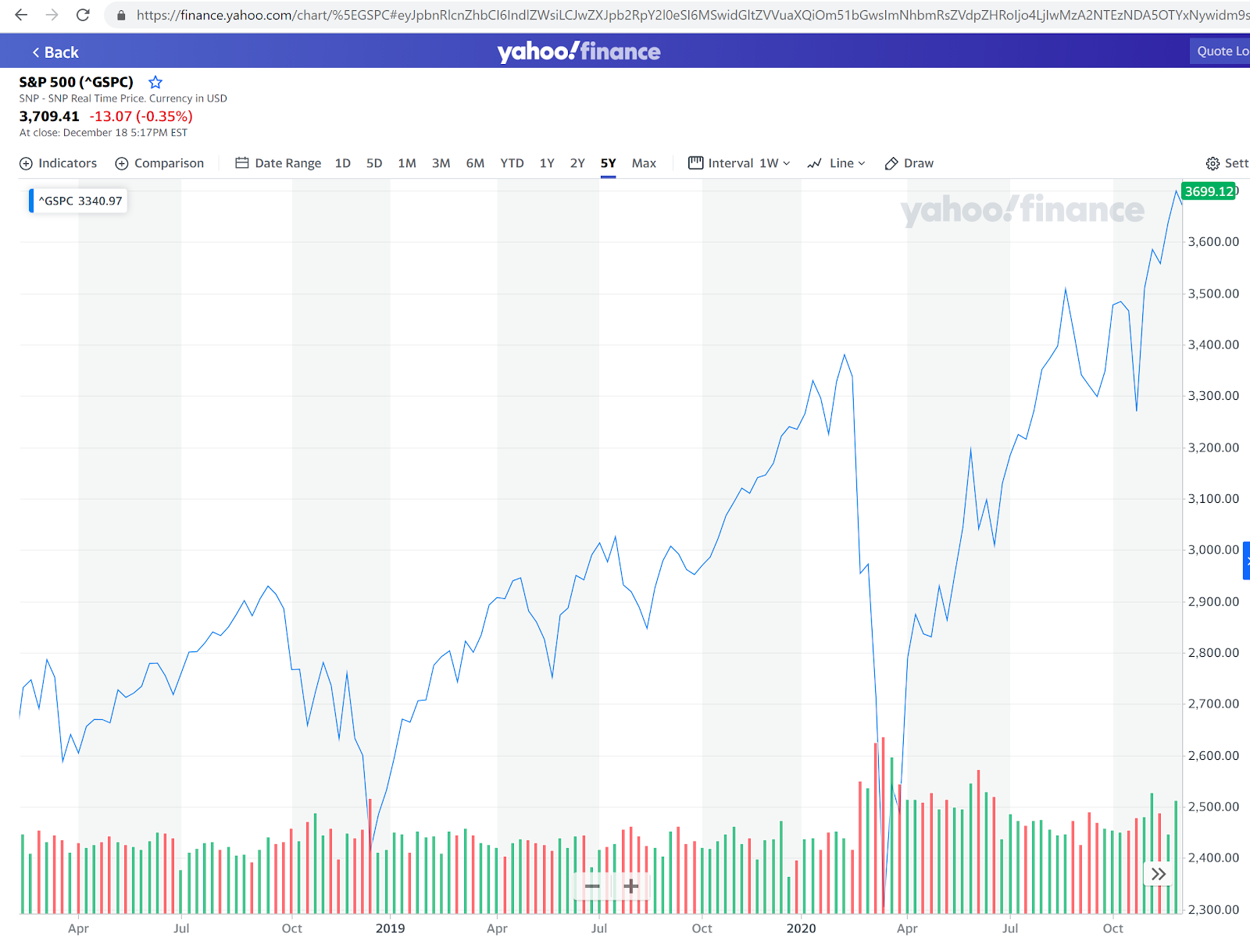

7. Presque toutes les classes d'actifs sont gonflées en raison d'un excès de liquidité

On parle beaucoup de sommets historiques dans la plupart des classes d'actifs. Oui, l'économie s'est développée au cours de la dernière décennie, et le creux de la peur induite par la pandémie en mars a offert d'incroyables opportunités d'investissement. Cependant, n'oubliez pas que la BCE et la Fed, les deux banques centrales les plus influentes du monde, ont également imprimé de la monnaie au cours de la dernière décennie. Le coronavirus a accéléré cette tendance.

Tout cet argent neuf doit aller quelque part, et avec des taux d'épargne peu attrayants, il s'est retrouvé dans toutes les classes d'actifs, y compris les actions, l'immobilier et les cryptos. Essentiellement, les marchés sont gonflés. Pas dans le sens d'une bulle spéculative - mais peut-être que cela aussi - mais gonflé à cause, eh bien, de l'inflation. Il y a tellement d'argent qui traîne en raison de l'impression excessive d'Euros et de USD que les marchés ont commencé à absorber l'argent, faisant grimper les prix.

Le NASDAQ, très technologique, est-il en hausse en raison des bénéfices records de ses constituants? Oui. Mais n'oubliez pas que tous ces dollars que les États-Unis impriment contribuent également. Tous ces USD et EUR doivent aller quelque part, et les investisseurs aiment les rendements.

Le S&P 500, pas si lourd en technologie, a suivi une trajectoire similaire cette année - et même au cours de la dernière décennie.

Le prix de l'or était déjà sur une tendance à la hausse à partir de 2018. L'impression d'argent et la peur ont provoqué la flambée, et le potentiel des cryptos à augmenter l'or en tant qu'investissement a certainement aidé la classe d'actifs à augmenter.

En résumé

Il n'y a pas d '«argent facile». À moins que vous n'achetiez 100 bitcoins à $1 pièce et que vous n'ayez perdu votre clé jusqu'à présent, vous avez probablement été influencé par plusieurs des points ci-dessus. La diligence raisonnable est vitale, surtout si vous débutez maintenant dans la cryptographie.

Si vous spéculez, ne le faites qu'avec une petite partie de votre argent. Diversifiez-vous, ne succombez pas au trading FOMO axé sur les émotions et gardez à l'esprit les inconvénients, comme la faible liquidité, la faible capitalisation boursière de tout l'espace et les histoires oubliées de fortunes perdues.

Commencez votre due diligence avec un liste de surveillance des crypto-monnaies populaires, puis rejoignez-nous pour un webinaire la semaine prochaine pour discuter des cryptos et plus:

Laisser un commentaire