En tant qu'investisseur de valeur, je cherche à acheter des actifs cotés en dessous de leur valeur «intrinsèque». Si vous êtes à Londres, descendez au Club d'investissement de valeur de Londres, où nous avons plus de 800 membres actifs et organisons 2-3 événements chaque mois. Chez CityFALCON, nous voulions nous assurer que notre tour de financement participatif est raisonnablement valorisé et indemnise adéquatement les investisseurs pour les risques liés à l'investissement dans des start-ups. Cela fait partie de nos efforts pour rendre cette campagne de financement participatif la plus transparente qui soit. Nous publierons une série d'articles au cours des prochaines semaines pour mieux éduquer nos investisseurs potentiels, mais pour l'instant, jetez un œil à notre dernier article - 'Pourquoi vous ne devriez PAS investir dans ce cycle'.

Les bases de l'évaluation

Le prix de tout actif financier dépend de deux facteurs: l'offre et la demande. L'offre et la demande pour un actif financier donné, cependant, sont déterminées par de nombreux autres facteurs dont nous discuterons tout au long de ce document. Voici quelques exemples:

- Le prix de l'immobilier dans les villes de Londres, New York et Mumbai est beaucoup plus élevé que le prix de l'immobilier identique dans d'autres villes, même si des matières premières, une main-d'œuvre et une technologie très similaires ont été utilisées pour le développer.

- Le prix du pétrole brut est presque entièrement déterminé par l'offre et la demande. Au cours de la dernière année, il y a eu une surproduction mondiale de pétrole, due à une augmentation de la production nord-américaine associée à une réponse spectaculaire de l'OPEP, pour augmenter leur propre production en même temps. Cette énorme augmentation de l'offre, sans l'augmentation correspondante de la demande, a fait chuter les prix du pétrole dans le monde entier.

Bien entendu, pendant les périodes de taux d'intérêt bas et de liquidité élevée, le prix des actifs augmente généralement en raison d'une augmentation globale du niveau des prix (inflation) qui peut conduire à une surévaluation des actifs financiers. C'est pourquoi nous voyons des start-ups et des «licornes» émettre des actions et lever des capitaux à des valorisations incroyablement élevées. La valeur fondamentale, cependant, est également relative et pourrait évoluer à mesure que nous collectons davantage de données et que nous acquérons une meilleure compréhension de l'actif et du secteur particuliers.

Exemple: de nombreuses entreprises technologiques basées sur les produits, telles que Facebook, Google et Snapchat, au début, n'avaient pas de revenus substantiels. Ces entreprises sont évaluées très différemment des entreprises ayant un modèle commercial et des revenus éprouvés, telles qu'IBM, Microsoft et Apple.

Lectures recommandées

Pourquoi vous devriez éviter d'investir dans des start-ups qui se sous-évaluent

Bien entendu, l'évaluation n'est jamais noire et blanche. Il est impossible de déterminer la performance future d'une entreprise sur la base de sa valorisation actuelle. Cependant, si vous pensez que l'entreprise dans laquelle vous investissez est trop sous-évaluée, cela devrait vous mettre en doute. Mes préoccupations personnelles avec les entreprises qui se sous-évaluent sont:

1) Ils échoueront très probablement en raison du manque de capitaux.

2) Avec une faible participation personnelle dans la start-up, l'entrepreneur n'a pas la «peau dans le jeu» pour éviter de sauter à un poste d'entreprise à plein temps.

3) S'ils vendent moins cher aux investisseurs actuels, comment pouvons-nous nous attendre à ce qu'ils soient en mesure de vendre efficacement leur produit / service aux clients. De même, comment les investisseurs peuvent-ils s'attendre à ce que les futures levées de fonds ne soient pas menées à un niveau de valorisation aussi bas?

Lectures recommandées

- Comment un investisseur en démarrage évalue-t-il une startup? Seedcamp

- Le mystère de l'évaluation des start-up britanniques (Blog de CityFALCON)

- Comment fonctionne l'évaluation de démarrage - Mesurer le potentiel d'une entreprise

Les entreprises de produits et de services doivent être évaluées différemment

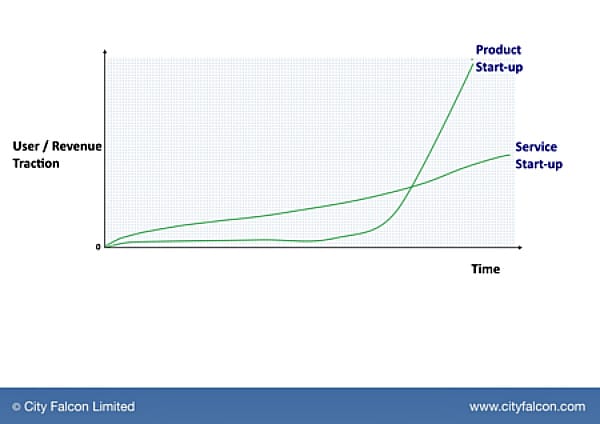

La traction des utilisateurs / revenus, c'est-à-dire «combien d'utilisateurs avez-vous ou combien de revenus faites-vous», est le critère d'investissement standard utilisé par la plupart des investisseurs. Les start-ups basées sur les produits présentent un risque intrinsèquement plus élevé et, naturellement, les investisseurs n'aiment pas le risque, malgré leur désir de rendements élevés. C'est pour cette raison que nous ne voyons pas de start-up basées sur des produits, telles que Facebook, Linkedin et Twitter, sortir du Royaume-Uni. Il est beaucoup plus facile pour les start-up de services d'obtenir un financement. Ici chez CityFALCON, nous avons dû passer plus de 2 ans à construire notre produit!

Alors, quelle est la différence entre un produit et une start-up basée sur les services? Pensez à quelqu'un qui lance un modèle de location-location airbnb, un développement externalisé ou une agence de design - tous sont des start-ups de services. En règle générale, ces entreprises pourraient potentiellement commencer à générer des revenus dans un délai d'un à deux mois. Avec une entreprise axée sur les produits, vous devez «brûler» de l'argent pour pouvoir créer un produit, et certaines entreprises de produits qui réussissent aujourd'hui n'ont réalisé aucun revenu au cours de leur première année d'exploitation. Dans le même temps, je ne dis pas que vous devriez simplement construire quelque chose pendant un an, sans aucun développement client ni retour d'expérience. La start-up basée sur le produit qui réussit doit s'assurer que ce qu'elle construit résout un problème et qu'il y aura une demande active pour son produit une fois terminé. Malheureusement, au cours de cette période de développement, vous ne pouvez pas commencer à rechercher des utilisateurs et des revenus, ce qui pose le défi du financement.

Donc, avec toutes ces dissuasions, pourquoi quelqu'un créerait-il une start-up basée sur des produits alors que vous deviez brûler de l'argent pendant si longtemps? C'est l'avantage et l'évolutivité du projet. Avec la plupart des produits bien construits, toute l'équipe peut être sur la plage et vous pouvez toujours obtenir de nouveaux utilisateurs et des revenus. Dans un démarrage de service, vous devrez peut-être embaucher plus de personnes ou ajouter plus de ressources pour chaque augmentation de revenu.

Lectures recommandées

- Pourquoi je réfléchirais à deux fois avant de créer à nouveau une start-up PRODUCT au Royaume-Uni (Blog CityFALCON)

- Comment faire évoluer une entreprise: tous les modèles commerciaux ne sont pas créés égaux

- Service vs produit - La gestion d'une entreprise de services est difficile, mais la gestion d'une entreprise de produits est encore plus facile

La plupart des start-ups de la Silicon Valley lèvent $1m à $4m de valorisation pré-argent

Les start-ups financières sont des entreprises à forte intensité de capital, et il est donc nécessaire de lever plus que les start-ups traditionnelles. Les fonds sont généralement utilisés pour faire évoluer le produit autant que possible, car dans le domaine des entreprises technologiques, l'échelle précède le profit. Le marché cible au sein du segment FinTech est très vaste, et il est donc important de faire évoluer le produit autant que possible avant de se concentrer sur le profit. La Silicon Valley le reconnaît et, par conséquent, les évaluations dans la région sont beaucoup plus élevées que celles d'autres secteurs technologiques, y compris le Royaume-Uni, à travers le monde.

Les investisseurs sont prêts à valoriser ces entreprises à de telles valorisations, malgré le manque de revenus, car ils sont conscients que pour obtenir les rendements qu'ils souhaitent, l'entreprise doit utiliser leur capital d'amorçage pour construire un produit de qualité et évolutif. Cette stratégie a été reproduite dans le passé, avec des exemples tels que Snapchat levant des millions en fonction de la seule traction des utilisateurs.

Lectures recommandées

Nous avons un produit que les clients pensent qu'ils ont du cul

Notre produit est maintenant parfait et il y a des tonnes de travail à faire, mais c'est bien mieux que plusieurs autres options pour les investisseurs et les commerçants.

Nous n'avons pas d'équipe de vente. Depuis le début, notre stratégie a été de construire un produit qui se vend, similaire aux stratégies précédemment adoptées par les start-ups Slack et Atlassian. Nous nous concentrons sur l'optimisation des moteurs de recherche, la création de contenu de qualité et l'amélioration de notre exposition; permettant aux entreprises et aux clients qui ont besoin de nous, de nous trouver. Nous avons généré plus de 10 entrant prospects commerciauxet signé des accords de validation de principe avec les principales institutions après que leurs employés aient utilisé notre produit B2C gratuit. En outre, la traction et les commentaires des premiers consommateurs ont été positifs. Cependant, ne nous croyez pas sur parole, essayez la plateforme par vous-même!

Au cours des prochains mois, nous chercherons à automatiser la plupart des étapes d'intégration pour les clients professionnels, en leur donnant la liberté d'analyser la capacité de notre plate-forme, de personnaliser un plan tarifaire, de choisir entre divers widgets et API, de télécharger du code personnalisable et de commencer immédiatement. . Tout cela pourrait être fait pendant que l'équipe CityFALCON sirote des margaritas au bord de la plage.

Lectures recommandées

- Cette société de logiciels de $5 milliards n'a pas de personnel de vente

- Pas de commerciaux pour nous, déclare le PDG de Slack, une startup de $4 milliards

Le coût d'opportunité est le coût que la plupart des gens ignorent lorsqu'ils examinent un investissement potentiel ou d'autres opportunités dans la vie.

Un investisseur potentiel m'a dit un jour:

«Si votre startup échoue, que perdrez-vous? Je perdrai mon argent pendant que tu auras un emploi ».

CityFALCON est mon bébé. On m'a dit qu'elle n'avait qu'une chance de réussir de 10%, mais je ferai tout ce qu'il faut pour la garder en vie. Cette volonté de maintenir ma startup à flot s'est parfois faite au détriment de ma santé, de mes relations et de toutes les autres facettes de ma vie personnelle. Cependant, je crois vraiment que si vous n'êtes pas obsédé par votre startup, vous perdez votre temps.

Vous pourriez obtenir un emploi en entreprise, et avec la façon dont les salaires montent en flèche dans le monde de la technologie, vous pourriez avoir une vie assez luxueuse. Une startup est un jeu de cinq, six ou sept ans. Vous pouvez le voir à partir des sorties de démarrage précédentes et des conditions d'acquisition inversée que les VC ajoutent à vos feuilles de conditions. Ainsi, lorsque les investisseurs vous donnent de l'argent, il est important de se rappeler qu'en tant qu'entrepreneur, vous contribuez également. Vous engagez, au moins, les 5 prochaines années de votre vie, votre sang, votre sueur (et parfois vos larmes) à votre startup.

De toute évidence, tout le monde gagne un salaire différent. Disons qu'un entrepreneur qui a le courage de démarrer une entreprise vaut au moins 75 000 £ par an. Il s'agit d'une estimation prudente, et le nombre pourrait atteindre 200 000 à 300 000 £ en fonction du niveau d'expérience et de la perspicacité stratégique. Par conséquent, le coût d'opportunité réduit pour un entrepreneur sur une période de cinq ans pourrait atteindre 1 million de livres sterling à Londres.

Lectures recommandées

Les entreprises FinTech ont besoin de capitaux plus élevés, mais peuvent également obtenir des sorties plus élevées

Ce que nous construisons est un produit FinTech entièrement évolutif, qui nécessite beaucoup plus de ressources qu'un produit technologique moyen. Comme vous le savez peut-être, les coûts de recrutement de talents en développement et en technologie, en particulier avec un sens ou un intérêt financier, augmentent rapidement. De plus, comme le coût des produits de construction est élevé, les entreprises sont prêtes à payer des multiples plus élevés sur les acquisitions FinTech.

Lectures recommandées

- Pourquoi les investisseurs devraient être enthousiasmés par la révolution FinTech (Blog de CityFALCON)

- L'opportunité $138 milliard de Fintech

Pensez à combien il en coûterait à une entreprise pour construire ce produit

Si une institution financière devait fabriquer le même produit que CityFALCON, la valeur actualisée des dépenses prévues pour la construction de ce produit, à Londres, serait bien supérieure à notre fourchette d'évaluation de 4 à 6 millions de livres sterling. De plus, ajoutez à cela mon hypothèse personnelle selon laquelle les chances d'échec des projets internes d'entreprise sont plus élevées que celles des start-ups, et vous pouvez voir que notre fourchette de valorisation est assez prudente.

Les relations ont de la valeur, et nous avons des relations existantes et le soutien de certains des meilleurs acteurs du marché

Bien que nous n'ayons pas de chiffre d'affaires significatif pendant la phase de développement de nos produits, nous avons plusieurs relations qui pourraient se concrétiser à l'avenir.

Nous avons reçu plusieurs prix et reconnaissances d'organisations du monde entier. En 2015, nous nous sommes classés deuxième à Concours mondial de start-up de Twitter, et premier dans le Concours 'Next Big Idea in FinTech' du ministère de l'Ontario. CityFALCON a terminé dans le Final 10 au Défi Standard Bank Global PathFinders, et dans le Final 10 dans le groupe EMEA au Concours UBS Future of Finance. Plus de notre reconnaissance récente peut être trouvée ici.

De même, nous avons obtenu notre diplôme de Microsoft Accelerator l'année dernière et bénéficions désormais du soutien de Microsoft. Ils nous ont déjà fourni des crédits cloud Azure, ce qui signifie que nous n'avons rien à dépenser en coûts de serveur pour les 3 prochaines années.

Nous avons des accords d'affiliation avec plus de 10 grandes marques dans le domaine de la finance, notamment IG, City Index, eToro, Seedrs et Syndicate Room.

Nos investisseurs existants rejoindront également le cycle à la même évaluation

Nos investisseurs actuels sont très motivés pour voir le succès de CityFALCON et contribueront à cette ronde de financement participatif à ce niveau de valorisation. Le fait que ces investisseurs aient la confiance nécessaire pour réinvestir à ce niveau de valorisation devrait vous indiquer qu'à cette fourchette, il existe un potentiel substantiel de rendements plus élevés à l'avenir alors que nous continuons à développer, à associer, à commercialiser et à développer la plateforme. Veuillez noter que les montants qu'ils investiront seront bien inférieurs à ce qu'ils avaient investi lors des tours précédents.

Une évaluation raisonnable aide à attirer et à retenir les talents

Une évaluation raisonnable appliquée à cette ronde de financement inspire confiance à notre vaste équipe d'employés qualifiés, car ils peuvent voir leurs options d'achat d'actions croître. De même, les nouveaux employés considèrent la conversion d'espèces en options d'achat d'actions sur la base de l'évaluation actuelle, et une société sous-évaluée pourrait entraîner une dilution plus élevée des options d'achat d'actions des employés. Notre objectif a toujours été d'aligner les intérêts de toutes les parties, et nous émettrons de nouvelles options d'achat d'actions au moins au prix que nous augmentons ce cycle.

Nos concurrents ont récolté plus d'argent que notre évaluation

Les évaluations antérieures appliquées à nos concurrents ont été similaires, ou bien supérieures à la fourchette que nous appliquons à CityFALCON. En mars dernier, l'un de nos concurrents, Selerity, a levé avec succès ~ $12 million. Eagle Alpha a levé un montant cumulé d'environ $4,5 millions. Dataminr a pu lever $130 million en mars 2015; en appliquant à la société une évaluation supposée de ~ $700 millions.

Les sorties dans l'espace FinTech seront à des valorisations plus élevées

De nombreux investisseurs se demandent si investir à la valorisation actuelle leur donnera amplement d'espace pour voir un rendement. Si la valeur d'une start-up est trop élevée, l'investisseur peut payer une prime trop élevée et il est possible qu'il ne puisse jamais réaliser de profit pendant toute la période de détention. Cependant, en regardant les sorties FinTech passées, nous pensons avoir choisi une fourchette de valorisation prudente, avec un potentiel de croissance important.

- En juillet 2015, SS&C Technologies a acquis Advent Software pour ~ $2,83 milliards

- En avril 2016, Ally Financial a acquis Tradeking Group pour ~ $275 millions

- En février 2014, BBVA a acquis Simple pour ~ $117 millions

Nous sommes relativement moins chers que les autres augmentations FinTech à Londres

Par rapport aux évaluations appliquées à certains autres cycles de financement FinTech qui ont eu lieu à Londres, nous sommes peu coûteux.

- Tandem a levé 22 millions de livres sterling lors d'une évaluation pré-argent de 65 millions de livres sterling

- Mondo a levé 6 millions de livres sterling lors d'une évaluation pré-argent de 30 millions de livres sterling,

- Revolut lève 8 millions de livres sterling avec une évaluation pré-argent de 40 millions de livres sterling

- Wise Alpha a levé 0,6 M £ à c. Valorisation de 5,5 M £

Voici quelques-unes des séries de semences soulevées par les startups FinTech

- Revolut: 1,5 M £

- Mondo: 2 M £

- Tableau de bord Money: 2,7 M £

- Portefeuille Yoyo: 0,9 M £

- TransferWise: 1 M £

Avec un résultat binaire, l'évaluation à un stade précoce n'a pas vraiment d'importance pour les investisseurs

Bien que cela puisse sembler audacieux, la majorité des start-ups échouent ou réussissent. À un stade aussi précoce, le potentiel de croissance de la start-up est encore hypothétiquement illimité et, par conséquent, de légères différences de valorisation n'affectent pas vraiment le grand schéma des choses. Si le démarrage réussit, sa valeur augmente de façon exponentielle au-delà de sa valorisation initiale, et en cas d'échec, la valeur sera nulle.

Sommaire

Nous pensons que se concentrer sur la traction des utilisateurs et des revenus n'est pas la bonne façon d'évaluer cette opportunité d'investissement. En fait, si c'est là la base de votre investissement, nous ne sommes probablement pas la bonne entreprise dans laquelle investir. Si vous croyez en l'opportunité, et notre équipe et sa capacité à livrer en fonction du produit que vous pouvez voir jusqu'à présent, nous le ferions J'adore vous avoir comme investisseur dans notre prochain tour.

18/01/2017 à 22h25

J'adore vraiment votre site Web. Très belles couleurs et thème. Avez-vous créé ce site Internet vous-même? Veuillez répondre car j'espère créer mon propre site Web personnel et j'aimerais savoir d'où vous l'avez obtenu ou quel est le nom du thème. Merci!