INTRODUZIONE

Una volta deciso "dove" investire i propri fondi, è anche importante pensare a "come" investirli. Esistono diversi strumenti che potresti utilizzare per massimizzare i tuoi rendimenti con o senza aumentare l'esposizione e il rischio. Esamineremo i derivati in questo articolo per aumentare i tuoi rendimenti.

Quando stai cercando di investire i tuoi fondi, potresti investire in un asset stesso o potresti investire in un derivato di quell'asset. Ad esempio, potresti acquistare una casa come investimento finanziario oppure potresti acquistare un fondo o uno strumento finanziario che tiene traccia dei prezzi delle case. In entrambi i casi, stai scommettendo sull'aumento dei prezzi delle case, ma nel caso di un derivato, in realtà non possiedi una casa. I tuoi diritti e doveri differiscono in queste due opzioni, ed è importante ricordare questa distinzione.

Il contenuto di questa pagina potrebbe essere travolgente per alcuni, ma una volta padroneggiati i principi di base, potresti creare e trarre profitto dalle tue strategie. Tuttavia, se continui a lottare, inviaci una nota o pubblica un commento qui sotto indicando quali aree vorresti maggiori o migliori spiegazioni.

CAPIRE I RISCHI

I derivati potrebbero aiutarti a generare rendimenti più elevati o persino a proteggere il tuo portafoglio in caso di incertezze. Tuttavia, la chiave qui è essere DISCIPLINATI. Diversi individui sfruttano se stessi per un livello di esposizione che non possono permettersi e un movimento di prezzo nella direzione opposta potrebbe persino spazzare via il loro patrimonio netto! Procedi con cautela!

Riteniamo che i mercati azionari e gli strumenti finanziari offrano quote migliori rispetto a un casinò e, con una buona ricerca, potresti generare rendimenti elevati, ma proprio come in un casinò, dovresti scommettere solo denaro che puoi permetterti di perdere.

Investire 101 – Iniziamo nel mercato azionario.

COME FUNZIONA LA LEVA?

La leva finanziaria è il modo in cui i trader e gli investitori istituzionali generano un ritorno significativo sul loro capitale. Inoltre, la leva finanziaria è stata utilizzata con successo da grandi società e società di private equity per massimizzare i rendimenti per gli azionisti.

Supponiamo che tu voglia investire $100 in azioni Apple e supponiamo che le azioni si muovano di +/- 10% all'anno.

L'opzione 1 consiste nell'investire $100 nel titolo e "possederlo".

L'opzione 2 è sfruttare il tuo investimento. Dal momento che pensi che il titolo possa scendere di 10%, dovresti mettere almeno 10% come margine, cioè la tua leva è 10 volte (100%/10%). Quindi, investi solo $10 ($100 * 10%) per acquistare un derivato del titolo. La tua esposizione al titolo rimane a $100 ma non "possiedi" il titolo.

Con l'opzione 2, se il titolo sale da 10% a $110, otterrai un profitto di $10 e, naturalmente, se scende a $90, potresti perdere $10. Tutto questo con un investimento di $10. Come puoi vedere, un movimento di 10% nel titolo potrebbe darti un rendimento di 100%, o nel caso in cui il mercato si muova contro di te, potresti perdere tutto il tuo deposito iniziale e dovrai aggiungere più fondi al tuo conto. Lo spiegheremo più dettagliatamente in un prossimo post.

STRATEGIA DI INVESTIMENTO

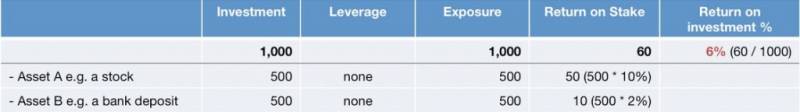

Esamineremo ora alcune strategie di investimento e in che modo il cambiamento degli strumenti finanziari utilizzati, l'allocazione del portafoglio e il livello di rischio potrebbero influire sul rendimento. Per tutte queste strategie, assumiamo quanto segue:

Vorresti investire $1.000 in 2 asset:

– Asset A, ad esempio un titolo ad alto rischio e un rendimento annuo medio di 10%

– Asset B es. un deposito bancario o un fondo a reddito con basso rischio e rendimento medio annuo di 2%

STRATEGIA DI INVESTIMENTO 1 – SEMPLICE DA COMPRENDERE ED ESEGUIRE

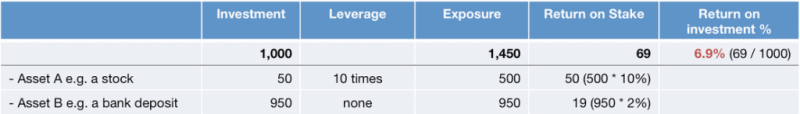

STRATEGIA DI INVESTIMENTO 2 – LEVA MA PROBABILMENTE SENZA AUMENTO DEL RISCHIO

Poiché non vorremmo aumentare il nostro rischio, dovremmo limitare la nostra esposizione nell'asset rischioso A a $500, ma invece di investire l'intero $500, investiamo solo $50 con una leva di 10 volte. Ora abbiamo $950 ($1.000 – $50) da investire nell'Asset B a basso rischio. Il tuo investimento complessivo rimane lo stesso a $1.000, ma la tua esposizione complessiva aumenta a $1.450 da $1.000 in precedenza e il tuo rendimento aumenta a 6.9% rispetto a 6% nella strategia 1. Un aumento di 0.9% può sembrare piccolo per alcuni, ma in un periodo di tempo potrebbe finanziare una vacanza, un'auto o una casa.

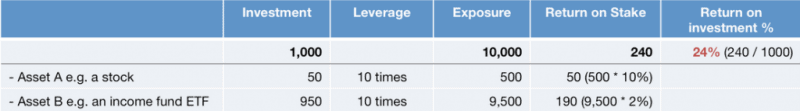

STRATEGIA DI INVESTIMENTO 3 – MAGGIORE LEVA CON UN AUMENTO DEL RISCHIO

Potresti anche sfruttare il tuo investimento nell'asset B a basso rischio scegliendo, ad esempio, un ETF su fondi a reddito. Sfruttandolo 10 volte, la tua esposizione complessiva aumenta a $10.000 e il tuo ritorno a 24%, mentre il tuo investimento è ancora di $1.000.

Un fondo negoziato in borsa (ETF) è un fondo di investimento negoziato in borsa, proprio come le azioni. Un ETF detiene attività come azioni, materie prime o obbligazioni e negozia vicino al suo valore patrimoniale netto nel corso della giornata di negoziazione. Nel nostro esempio, un ETF sul reddito è un derivato di un fondo comune di reddito che ha un profilo di rendimento a basso rischio.

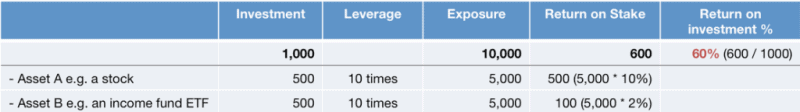

STRATEGIA DI INVESTIMENTO 4 – ALTO RISCHIO E ALTO REDDITO

Questa è una strategia a rischio molto elevato e dovrebbe essere utilizzata solo dopo aver compreso come funzionano questi prodotti con leva finanziaria, essere a proprio agio con il livello di rischio e poter investire con stop loss adeguati. Aumentando l'esposizione all'asset rischioso A, potresti aumentare il tuo rendimento a 60%. Ricorda ora che hai un'esposizione di $5.000 nell'asset rischioso A e qualsiasi movimento avverso nel titolo potrebbe influire in modo significativo sulle tue finanze.

Potresti anche generare rendimenti più elevati rispetto alla Strategia 4, ma ciò aumenterebbe anche il livello di rischio. Continua a ricordare a te stesso questa citazione ogni volta che fai trading:

"Il mercato può rimanere irrazionale più a lungo di quanto tu possa rimanere solvibile"

ALTRE CONSIDERAZIONI

Mentre, in questo articolo, ci siamo concentrati solo sui rendimenti monetari, ci sono molti altri fattori che devono essere considerati nel decidere la strategia giusta per te.

– Tassabilità dei tuoi investimenti – questo potrebbe variare da paese a paese e da individuo a individuo. Le scommesse spread sono esentasse nel Regno Unito a determinate condizioni, ma in alcuni paesi potrebbero essere addebitate aliquote fiscali superiori al normale.

– Disponibilità di tempo – Potrebbe essere necessario dedicare più tempo alla negoziazione di prodotti con leva rispetto al semplice acquisto diretto di un asset.

– Costi di transazione – Assicurati di capire come il tuo broker addebita le transazioni, poiché possono variare in modo significativo per diversi strumenti.

– Orizzonte temporale di trading o investimento – È necessario tenere presente che i prodotti con leva di solito hanno una data di scadenza e potrebbe essere necessario eseguire il "rollover" della posizione per continuare ad avere esposizione al titolo.

SEI PRONTO AD ATTUARE UNA DI QUESTE STRATEGIE?

Se hai compreso le strategie di cui sopra e hai voglia di provare qualcuna di esse, ti consigliamo di iniziare con denaro virtuale o un conto di trading demo, quindi passare al trading con denaro reale. Anche allora, potresti voler iniziare con somme di denaro molto piccole.

La maggior parte dei broker offre una scelta tra spread betting e CFD (contratto per differenza). Puoi decidere in base alla tua situazione personale e alla tua posizione. Ad esempio, alla data di pubblicazione, lo spread betting è esente dall'imposta britannica sulle plusvalenze soggette a determinate condizioni, mentre il profitto derivante dai CFD è tassabile nel Regno Unito.

L'autore commercia principalmente attraverso Indice della città poiché forniscono una buona gamma di mercati, inclusi futures su azioni ed ETF, e i costi (di transazione) sono ragionevoli. Offrono anche un conto di trading demo e hanno una buona sezione "impara a fare trading" per iniziare. Tuttavia, avrai bisogno di un po' di tempo per abituarti alla loro piattaforma.

Si prega di notare che il servizio potrebbe essere disponibile solo in alcuni paesi. Se City Index non è disponibile nel tuo paese, puoi dare un'occhiata ETX Capital e/o eToro ma la loro gamma di mercati è limitata ai fini di queste strategie.

Fateci sapere della vostra esperienza se fate trading/investite con uno dei broker menzionati nei commenti qui sotto.

INFORMATIVA: riceviamo un compenso dai servizi sopra menzionati se ti iscrivi a loro, ma ti assicuriamo che ci atteniamo sempre a i nostri valori e non ti consiglierei mai un servizio solo per il nostro vantaggio economico.

QUAL È IL PROSSIMO?

Abbiamo in programma di pubblicare più articoli sul trading e sugli investimenti ogni settimana e di fornirti anche strumenti tra cui calcolatori per aiutarti a iniziare a investire in prodotti con leva finanziaria.

Se vuoi essere aggiornato seguici sul ns Facebook pagina e/o su Cinguettio

Lascia un commento