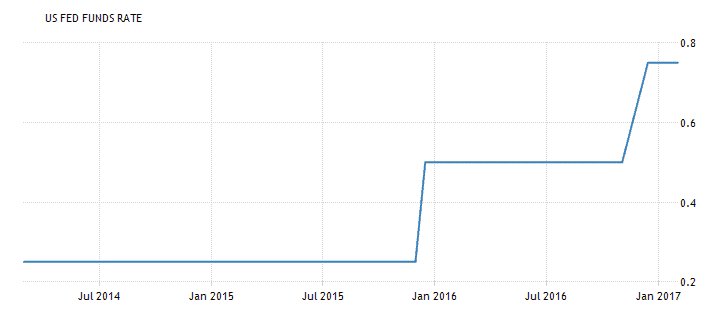

I mercati azionari statunitensi hanno registrato un rally dalle elezioni presidenziali del dicembre 2016 sulla base delle aspettative che lo stimolo fiscale proposto dal presidente Trump andrà a vantaggio dell'economia. I rendimenti USA a 10 anni sono aumentati da 1,86% durante il giorno delle elezioni a 2,45% nel dicembre 2016. Gli analisti prevedono che i rendimenti saliranno a ~3% nel 2017 poiché gli investitori richiedono un premio per il rischio di inflazione più elevato per l'aumento dell'inflazione dovuto all'aumento della spesa fiscale. Inoltre, in risposta alle aspettative di crescita economica globale, la Fed ha alzato il tasso di riferimento a dicembre 2016 di 0,25% a 0,5%-0,75%, con proiezioni di altri tre rialzi dei tassi per il 2017. Inoltre, si parla dell'Euro taper , con la BCE che ha già in programma di ridurre gli acquisti mensili di obbligazioni da 80 miliardi di euro a 60 miliardi nell'aprile del 2017.

Tutti questi eventi rendono molto chiara una cosa: i tassi di interesse in costante calo invertiranno la rotta. Il QE e il denaro facile potrebbero non essere più la norma. Dopo essere stati soggetti a 8 anni di un contesto di bassi tassi di interesse, in che modo gli investitori dovrebbero adattare i propri portafogli a questo scenario in evoluzione? Le seguenti strategie possono essere prese in considerazione, tuttavia, ricordiamo che siamo in tempi senza precedenti con Brexit, Trump come Presidente e interventi significativi delle banche centrali.

Obbligazioni

I prezzi delle obbligazioni tendono a scendere quando i tassi di interesse salgono. Questo perché i tassi di interesse e i prezzi delle obbligazioni tendono a muoversi in direzioni opposte. Questo fenomeno è noto come rischio di tasso di interesse. Questo rischio è comune a tutte le obbligazioni, anche ai buoni del Tesoro USA. Ma ci sono strategie per contrastare questo rischio.

Investire in obbligazioni a tasso variabile

I titoli a tasso variabile possono essere uno strumento efficace per coprire il proprio portafoglio a reddito fisso dal rischio di tasso di interesse. Questi titoli aiutano a proteggere il valore del proprio portafoglio mentre fluttuano in tandem con l'aumento dei tassi di interesse, facendo riferimento a un benchmark in movimento, ad esempio LIBOR o Fed Funds Rate, e producono un rendimento parallelo all'aumento dei tassi.

Sebbene sia possibile acquistare singole obbligazioni a tasso variabile, un modo più semplice per includere tali obbligazioni nel proprio portafoglio sarebbe investire in ETF di obbligazioni a tasso variabile (Exchange-Traded Funds). L'investimento in tali fondi può fornire meglio i vantaggi della diversificazione e dei bassi costi di negoziazione rispetto alla detenzione di singoli titoli a tasso variabile.

All'interno dei fondi, un'opzione potrebbe essere quella di esaminare i fondi di prestito bancario. Questi fondi investono principalmente in prestiti bancari a tasso variabile anziché in obbligazioni. Quello che fanno è acquistare i prestiti a breve termine a tasso variabile concessi a società che hanno un cattivo punteggio di credito, a un tasso generalmente superiore al benchmark. Questi fondi offrono quindi rendimenti più elevati in quanto compensano l'investitore per il maggiore rischio di credito coinvolto. Questi fondi si adeguano sistematicamente ogni 2-3 mesi, preservando il prezzo originale del fondo comune in un contesto di tassi di interesse in aumento, producendo al tempo stesso un rendimento più elevato per l'investitore. Nel 1994, quando la Fed aumentò i tassi di interesse 6 volte, causando un calo medio dei fondi obbligazionari di 3%, i proprietari di fondi di prestiti bancari ottennero un enorme rendimento di 6,6%. Tuttavia, gli investitori devono tenere presente che i fondi di prestiti bancari possono essere volatili e affrontare un rischio di insolvenza più elevato a causa dei rating inferiori a investment grade.

Creazione di una scala di legame

Invece di detenere un'obbligazione con un'unica data di scadenza, in un contesto di tassi di interesse in aumento, creare una scala obbligazionaria acquistando diverse obbligazioni più piccole con più date di scadenza può proteggere il proprio portafoglio dal rischio di tasso di interesse. Questo perché la creazione di una scala obbligazionaria aiuta a reinvestire denaro a tassi più elevati. Come affermato in precedenza, i prezzi delle obbligazioni diminuiscono quando i tassi di interesse aumentano. L'integrazione di una serie di obbligazioni nel proprio portafoglio con diversi tassi di scadenza controbilancia questo risultato perché sono costantemente in scadenza individualmente e possono essere reintegrate nel mercato ai tassi di interesse attuali.

Azioni

Negli Stati Uniti il CPI, una misura dell'inflazione, è aumentato di 2,1% YoY a dicembre 2016, il più grande aumento in due anni e mezzo. Come accennato in precedenza in questo articolo, un motivo importante per cui la Fed ha alzato i tassi nel dicembre 2016 e ha previsto più rialzi per il 2017 è stato in risposta alle aspettative di crescita e inflazione più elevate dovute alle politiche espansive del presidente Trump.

Un contesto di tassi di interesse in aumento è solitamente correlato a un'elevata crescita economica. Questo periodo è tipicamente caratterizzato da un aumento dell'inflazione, dal miglioramento dell'occupazione e della fiducia dei consumatori e da un mercato immobiliare sano.

Ma storicamente, spesso, le azioni sono scese con l'aumento dei tassi di interesse. Ciò accade principalmente a causa dell'aumento del costo del capitale dovuto all'aumento dei tassi e al suo potenziale impatto negativo sugli utili societari. Pertanto, mentre gli obbligazionisti affrontano il rischio del tasso di interesse, l'aumento dei tassi può anche aumentare i rischi per gli investitori azionari. Tuttavia, gli investitori possono cercare attivamente di investire / o stare alla larga dai settori a seconda di come l'aumento dei tassi di interesse influisce su un particolare settore.

Settori con un potenziale rialzo dall'aumento dei tassi

Investire in banche, società di intermediazione e compagnie assicurative durante questi periodi può fornire un ritorno sugli investimenti più elevato. L'aumento dei tassi di interesse aiuta le banche ad aumentare i loro margini netti di interesse (leggi redditività). Queste entità trarranno vantaggio dalla maggiore attività economica poiché di solito provoca una maggiore domanda di prestiti. Anche le società di intermediazione trarranno vantaggio dall'aumento dell'attività di investimento derivante da un'economia più sana. Le compagnie assicurative tendono a beneficiare di interessi più elevati sui loro investimenti di debito, nonché di un aumento della raccolta premi guidato dall'aumento della sottoscrizione di polizze dovuto al miglioramento della fiducia dei consumatori.

Inoltre, settori come l'industria, i materiali e l'energia tendono a trarre vantaggio da un aumento dell'attività economica. Il miglioramento dell'economia può anche portare a mercati del lavoro più rigidi e guidare gli investimenti nelle tecnologie per aumentare l'efficienza, avvantaggiando così i titoli IT.

Settori con un potenziale ribasso a causa dell'aumento dei tassi

I settori difensivi come i servizi di pubblica utilità e le telecomunicazioni tendono a perdere in questo scenario. Questi settori di solito rimangono stabili in periodi di difficoltà economica e quindi hanno flussi di cassa prevedibili che consentono loro di pagare dividendi regolari. Tuttavia, hanno dimostrato di sottoperformare in ambienti di tassi di interesse in aumento, perché non sono fortemente correlati alla crescita economica. In uno scenario di tassi in aumento, i cercatori di rendimento tendono ad abbandonare questi titoli a favore di investimenti a reddito fisso. Inoltre, le aziende in questo settore tendono ad avere un debito elevato, il che significa che tassi più elevati aumenteranno il loro onere per interessi; rendendo queste società che pagano dividendi un'opzione di investimento più rischiosa.

Indipendentemente dal settore, investire in società con un debito elevato durante un contesto di tassi di interesse in aumento è rischioso, poiché tassi di interesse più elevati aumenterebbero l'onere del servizio del debito per queste società, incidendo così sulla loro redditività e sui prezzi delle azioni.

Valute

Le decisioni sui tassi di interesse di solito causano movimenti significativi nei mercati valutari. Man mano che la banca centrale di un paese aumenta i tassi, i rendimenti delle attività disponibili nella valuta tendono ad aumentare, aumentando così la domanda di tali attività e, infine, della valuta.

Data l'intenzione della Fed di aumentare il tasso tre volte quest'anno, è ampiamente previsto che il dollaro si rafforzerà. Tuttavia, data l'incertezza politica ed economica che circonda le politiche del presidente Trump, potrebbe esserci anche un aumento della volatilità.

Sebbene ci possa essere un'opportunità di trarre vantaggio andando long sul dollaro contro valute più deboli, si può anche considerare di investire in un ampio paniere di coppie di valute per evitare un eccessivo affidamento su una singola coppia di valute.

Ottenere un'esposizione alle valute dei mercati emergenti potrebbe aiutare con questa diversificazione. Sebbene queste valute affrontino la minaccia dei flussi di capitale derivanti dall'aumento del dollaro, la loro vulnerabilità è molto inferiore ora rispetto al passato, a causa di una dipendenza relativamente minore dal debito denominato in dollari. Si può benissimo allontanarsi dalle valute dei mercati emergenti con un debito in dollari elevato, ma si può anche trarre vantaggio dall'aggiunta di valute dei mercati emergenti con un focus sui consumi interni, un basso rischio politico e un onere del debito gestibile.

Riepilogo

Un ambiente di crescente interesse può essere qualcosa da aspettarsi con la giusta preparazione. Tuttavia, indipendentemente dal contesto dei tassi di interesse, gli investitori dovrebbero ricordare che possono scegliere di utilizzare attivamente più strategie per orientare i loro portafogli per massimizzare i rendimenti o gestire passivamente i loro investimenti.

Dichiarazione di non responsabilità: le opinioni qui espresse sono quelle dello scrittore, sono di natura generica e non costituiscono consulenza di investimento o sollecitazione all'acquisto di alcun titolo. Sebbene le fonti delle informazioni siano ritenute attendibili, l'accuratezza o la completezza delle stesse non è garantita. Potrebbe esserci la possibilità che i mercati abbiano scontato il movimento al rialzo dei tassi; un cambiamento di direzione dei tassi di interesse dovrebbe comportare un ripensamento della strategia e questo contenuto potrebbe non riflettere più la nostra opinione in un ambiente in evoluzione. Questo articolo è stato scritto solo a scopo didattico. Si consiglia al lettore di fare la propria dovuta diligenza prima di agire in base a qualsiasi informazione qui presentata.

Lascia un commento