Riepilogo

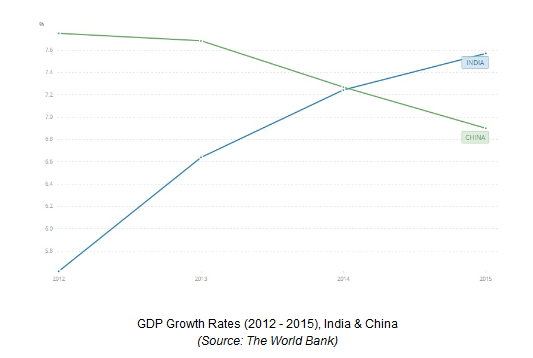

- L'India sta iniziando a rappresentare la nuova generazione di mercato emergente ad alta crescita, poiché il PIL indiano è cresciuto di 7,5% nel 2015, superando per la prima volta la crescita del PIL cinese (6,0%).

- Sebbene negli ultimi anni la Cina abbia sviluppato infrastrutture e raccolto i benefici della crescita economica di una classe media emergente, ora sta rallentando. L'India, d'altra parte, ha molto lavoro da fare in termini di progetti infrastrutturali e la sua classe media sta solo iniziando a fiorire. Tuttavia, i mercati indiani sono stati spinti al rialzo dai recenti cambiamenti di politica monetaria e dall'allentamento delle normative sugli investimenti.

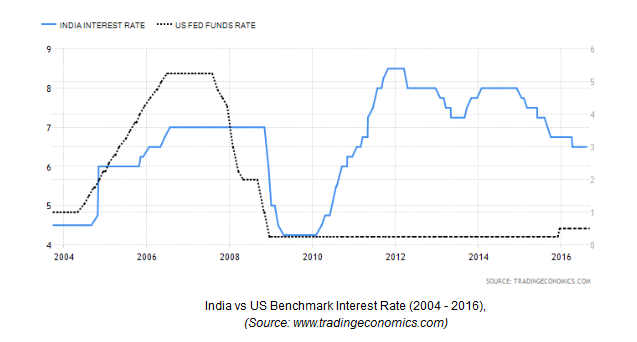

- Le valutazioni elevate a livello globale hanno fatto sì che una nuvola oscura incombesse sugli investitori che ricordano che i crolli del mercato non sono mai lontani una volta che le valutazioni del mercato raggiungono un certo punto. L'India, tuttavia, ha avuto una politica monetaria relativamente restrittiva durante tutta la recessione e pertanto è meglio posizionata per rispondere a una recessione globale rispetto ad altri paesi.

- Naturalmente, l'India ha dei rischi intrinseci dato il suo status di mercato emergente. Il sentimento degli investitori può spingere i mercati verso il basso, soprattutto se gli investitori ritengono che l'India non abbia davvero più spazio per la crescita. Ciò potrebbe spingere gli investitori a vendere i loro investimenti in India, alla ricerca di "rifugi sicuri" in attività tradizionalmente sicure come l'oro e il dollaro USA. Truffe politiche, ridotta trasparenza e rischio di credito entrano in gioco quando si considera un investimento in un mercato emergente estero. Tuttavia, nel complesso, ritengo che i potenziali rendimenti superino di gran lunga i potenziali rischi.

- Gli investitori stranieri non sono del tutto esclusi dall'accesso a questi potenziali rendimenti, poiché ADR, GDR, ETF e fondi comuni di investimento consentono investimenti in società indiane dall'estero, in molti mercati in tutto il mondo. Puoi tenere traccia delle notizie in tempo reale, complete e personalizzate per questi ADR su CityFALCON.

- Pertanto, è veramente una questione di quanto rischio un investitore è disposto a esporsi e se crede veramente nella tesi dell'investimento in India come descritto di seguito.

Nato e cresciuto in India, e ora cittadino britannico, tengo sotto controllo gli sviluppi e i cambiamenti sul campo in India ogni volta che visito. I visitatori saranno piacevolmente sorpresi dal ritmo di sviluppo, ma meno impressionati dalla crescente disparità di reddito e dal divario di ricchezza. Mi concentrerò sull'India come opportunità di investimento e spiegherò come l'investitore medio al di fuori dell'India può ottenere esposizione e generare un buon rendimento nel medio-lungo termine.

Da febbraio, il mercato indiano sta avanzando a un ritmo costante poiché le società indiane prosperano in un clima di investimento più favorevole a livello locale e molta liquidità a livello globale. Il governo indiano ha recentemente adottato una posizione favorevole agli investimenti nell'affrontare le questioni economiche e ha implementato molte iniziative per migliorare l'accessibilità agli investimenti in India e ridurre gli oneri economici affrontati dalle società che operano in India. Il 20 giugno 2016, il governo ha annunciato riforme radicali alle regole sugli investimenti esteri diretti (IDE), aprendo i suoi settori della difesa e dell'aviazione civile per completare la proprietà esterna e, ad esempio, aprendo la strada ad Apple per aprire negozi nel paese. Questa posizione favorevole agli investimenti è stata ripetutamente sottolineata nell'ultimo anno, poiché il governo afferma di voler rendere l'economia indiana "la più aperta al mondo".

Come puoi vedere nel grafico qui sotto, il principale indice indiano, NSE Nifty, ha sovraperformato in modo significativo l'S&P 500, l'FTSE 100 e il composito cinese in termini di rendimento complessivo. Allo stesso modo, puoi vedere la volatilità ridotta dei mercati indiani rispetto a quelli di altri mercati emergenti, come la Cina.

Perché l'India rimane ancora entusiasmante anche dopo la recente rincorsa

Grande mercato di consumo, crescita del PIL, apertura dell'economia

L'India è una delle due più grandi nazioni in via di sviluppo del mondo. Con una popolazione di poco meno di 1,3 miliardi di persone, il suo percorso per diventare un'economia completamente sviluppata sarà probabilmente lastricato di crescita esplosiva e prosperità economica. L'India ha anche una classe media significativa, una grande popolazione anglofona e ospita una democrazia stabile che ha recentemente inserito un partito pro-business nella sede di maggioranza del governo. Tutti questi fattori indicano la continuazione di un'era di investimenti interessante per l'India, più che negli anni precedenti, dove le scarse infrastrutture, la tassazione arbitraria e la significativa interferenza del governo tendevano a scoraggiare gli investitori. Nel 2015, l'economia indiana è cresciuta di 7.5%, superando per la prima volta la Cina, che è cresciuta di 6.9%. Questa rapida crescita del PIL non è una novità: infatti, dal 2010 l'India ha aumentato il PIL di >4% ogni anno, un record impressionante anche per una nazione in via di sviluppo. Una popolazione massiccia, una classe media in rapida crescita e un ampio arretrato di progetti infrastrutturali hanno consentito all'India di mantenere il suo elevato tasso di crescita del PIL negli ultimi anni. Sfortunatamente, esistono ancora molti problemi nella società indiana. Le scarse infrastrutture continuano a essere un problema, soprattutto nelle aree rurali, dove la scarsa accessibilità stradale, l'accesso limitato all'acqua e le scarse condizioni igienico-sanitarie sono purtroppo la realtà quotidiana. Queste sono anche opportunità per le società di costruzioni e altre infrastrutture.

Politica monetaria relativamente restrittiva

Mentre molti mercati sviluppati hanno ridotto in modo aggressivo i tassi di interesse e immesso denaro nel sistema, il che ha portato a un ampio rialzo dei prezzi degli asset e, in alcuni casi, può aver creato bolle, l'India è stata più ragionevole nella sua politica monetaria. L'India mantiene ancora uno dei tassi di interesse di riferimento più alti in tutto il mondo. L'India mantiene un'inflazione più alta, ma è stabile ed è rappresentativa di un'economia emergente in rapida crescita. L'India ha sfidato la saggezza convenzionale del QE, che ritiene che la crescita derivi meglio da tassi più bassi. Nell'ultimo anno, il tasso di interesse di riferimento indiano è stato ridotto da 7,25% a 6,5% e spetterà al nuovo governatore della RBI decidere se continuare o meno questa recente tendenza. Con un tasso di riferimento di 6,5% nel luglio 2016, l'India ha ancora ampio spazio per ulteriori tagli, se necessario, e quindi è molto meglio posizionata per resistere a una recessione globale rispetto alla maggior parte delle altre nazioni, che hanno già tagliato i tassi di interesse al punto di ' senza ritorno.'

L'India ha ancora dei rischi che devono essere considerati

Valutazione e recente movimento al rialzo

Le valutazioni nei mercati emergenti sono generalmente più interessanti di quelle nei mercati sviluppati, come gli Stati Uniti e il Regno Unito, dati i rischi percepiti nell'investimento nei mercati emergenti. In India, abbiamo visto i mercati apprezzarsi notevolmente negli ultimi 6-7 mesi, guidati in gran parte dagli sforzi del governo indiano per guidare la crescita degli investimenti all'interno della nazione. Insieme a BSE SENSEX superando i ~28.000, molti ora temono che il rally sia finito e gli investitori aspettano pazientemente di vedere come risponderà in futuro il governatore entrante della Reserve Bank of India, Urjit Patel.

Volo verso la sicurezza in USD e oro in caso di incidente

Data l'elevata valutazione di molti mercati globali, gli investitori si stanno ora preoccupando della possibilità di una 'correzione' in ritardo nei mercati. I mercati emergenti, in particolare, sono considerati intrinsecamente rischiosi, e quindi c'è naturalmente una preoccupazione ancora maggiore intorno all'idea di un crollo del mercato. In caso di tracollo globale, molti investitori potrebbero cercare una "fuga verso la sicurezza" in attività stabili come oro, USD o obbligazioni. Se iniziamo a vedere il sentimento degli investitori cambiare, potrebbe portare a un selloff di massa che potrebbe causare perdite sostanziali agli investitori. Di solito l'acquisto regolare di piccole porzioni sul mercato può funzionare meglio dell'acquisto in una volta sola.

Truffe da promotori e governi

In passato, il governo indiano è stato al centro di alcuni dei più grandi scandali di corruzione nel paese, il che aggiunge rischi a qualsiasi investimento nei mercati indiani. Anche di recente, come quest'anno, i funzionari del governo sono stati accusati di ingiusti benefici concessi ai loro amici nel settore industriale, l'errata allocazione delle risorse del governo e altre ingerenze che interrompono la competitività dei mercati indiani. Si tratta di un rischio ampio e generale che tende a esistere nei mercati emergenti; tuttavia gli investitori dovrebbero sempre essere consapevoli che questo fattore potrebbe influenzare la performance dei loro investimenti indiani.

Fluttuazioni FX

Le fluttuazioni delle valute estere sono uno dei maggiori rischi quando si investe nei mercati emergenti. Molti in India sono fiduciosi che il nuovo Governatore, Patel, lavorerà per mantenere i tassi di interesse, vista la sana crescita economica degli ultimi trimestri. Qualsiasi successivo deprezzamento della rupia indiana a seguito dei tagli dei tassi offrirebbe agli investitori stranieri l'opportunità di investire in India con uno sconto, compensando in qualche modo le valutazioni relativamente elevate all'interno del paese. Pertanto, non solo l'India è pronta per una continua crescita economica a seguito dei recenti tagli dei tassi e di un trend di inflazione elevata, ma stabile; mantiene inoltre un tasso di riferimento sufficientemente elevato da offrire agli investitori avversi al rischio la tranquillità che, in caso di recessione globale, ha spazio per stimolare un'ulteriore crescita effettuando ulteriori tagli. Questo è il fulcro della nostra tesi sugli investimenti in India, e ora passeremo alla discussione su come gli investitori stranieri possono accedere a questi mercati redditizi.

Come investire in India dall'estero

A meno che tu non sia un residente indiano o un cittadino d'oltremare dell'India, sei vincolato da rigide normative sugli investimenti esteri che inibiranno la tua capacità di investire nella nazione. Lo sforzo richiesto per ottenere l'approvazione governativa necessaria per effettuare gli stessi investimenti di un cittadino indiano spesso non ne vale la pena. Pertanto consigliamo uno dei veicoli di investimento alternativi a disposizione degli investitori stranieri, che catturino il trend della crescita indiana, pur rimanendo completamente legali agli occhi del governo indiano.

American Depository Receipts, o “ADRs” è un certificato emesso da una banca non indiana negli Stati Uniti, che rappresenta un numero predeterminato di azioni di una società indiana, negoziate su un mercato statunitense. L'ADR stesso è denominato in dollari USA, mentre il titolo sottostante è denominato in rupie e tutte le plusvalenze ei dividendi vengono restituiti all'investitore in USD. Questi ADR si trovano tipicamente su NYSE, Nasdaq o AMEX e rappresentano un veicolo eccellente per gli investitori americani e globali che cercano di trarre vantaggio dal posizionamento dell'India per una rapida crescita negli anni a venire. Alcuni degli ADR indiani più popolari includono:

- WIPRO Limited (Borsa di New York: WIT)

- INFOSYS Limited (Borsa di New York: INFY)

- TATA Motors Limited (NYSE: TTM)

- Vedanta Limited (NYSE: VEDL)

- Partecipazioni WNS (NYSE: WNS)

- HDFC Bank Limited (NYSE: HDB)

- MakeMyTrip Limited (NASDAQ: MMYT)

- SIFY Technologies Limited (NASDAQ: SIFY)

- Laboratori del dottor Reddy Limited (NYSE: RDY)

- ICICI Bank Limited (NASDAQ: IBN)

Solo un numero selezionato di società indiane è approvato per il trading ADR sui mercati statunitensi. Sebbene ciò si dimostri restrittivo, fornisce anche agli investitori stranieri un ulteriore livello di sicurezza, dato che rigorose procedure normative e controlli sono obbligatori prima che qualsiasi società possa essere quotata al NYSE o al NASDAQ. Ciò riduce notevolmente la possibilità di frodi o rappresentazioni imprecise da parte delle società in misura maggiore ed è percepito da molti investitori come un percorso molto "più sicuro" verso l'India rispetto alla ricerca di IDE.

Una ricevuta di deposito globale, o "GDR", è l'equivalente internazionale dell'originale "ADR" su cui si basano. Tipicamente emessi da banche globali nelle varie nazioni sviluppate in cui operano, i GDR funzionano esattamente allo stesso modo di un ADR, rappresentando un'azione di una società indiana denominata nella valuta utilizzata dal paese in cui è stata emessa. C'è un numero molto maggiore di società indiane rappresentate da GDR rispetto agli ADR, semplicemente a causa delle diverse normative che consentono alle società indiane di emettere su alcuni mercati globali, ma non su altri. In Europa, in particolare, ci sono oltre 100 GDR indiani, la maggior parte dei quali è quotata alla Borsa del Lussemburgo. Come gli ADR, i GDR rappresentano forse la via più semplice per gli investitori stranieri per investire in India. Alcuni GDR indiani includono:

- Schinieri di Crompton (LSE:CGVD)

- EIH (LSE:EIHD)

- Tata Steel (LSE:TTST)

- Sottoex (LSE:SUBX)

- Banca statale dell'India (LSE:SBID)

- Rolta India (LSE:RTI)

- Reliance Infrastructure (LSE:RIFS)

- Rei Agrò (LSE:REA)

- Hiran Orgochem (LX:HO)

- Fonderie Hinduja (LX:HVLX)

Per gli investitori che non hanno familiarità con l'intricato panorama degli investimenti indiani, gli ETF e i fondi comuni rappresentano un'alternativa meno rischiosa all'investimento diretto in specifiche società indiane tramite ADR e GDR. Un ETF è un'attività finanziaria commercializzata, composta da un paniere di attività più piccole; simile a un fondo indicizzato. Ora esistono molti ETF progettati per catturare la crescita offerta dai mercati emergenti come l'India, e sono popolari tra gli investitori che hanno una tesi generale sulla crescita dell'India, ma non hanno una visione sufficiente delle singole società. I fondi comuni sono simili agli ETF e offrono all'incirca le stesse opportunità di rendimento; tuttavia sono gestiti attivamente e quindi comportano commissioni più elevate e requisiti patrimoniali più severi. Gli ETF tendono anche ad avere una liquidità maggiore rispetto ai fondi comuni, rendendoli una scelta più popolare tra gli investitori avversi al rischio. Alcuni esempi di ETF attualmente esistenti e progettati per tracciare la crescita indiana includono:

- iShares MSCI India ETF (INDA)

- Fondo per i guadagni dell'India (EPI)

- iShares India 50 ETF (INDY)

- PowerShares India Portfolio ETF (PIN)

- iPath MSCI India Index ETN (INP)

- VanEck Vettori India Small-Cap Index ETF (SCIF)

- Direxion Daily India Bull 3x Azioni ETF (INDL)

- EGShares India Consumer ETF (INCO)

- iShares MSCI India Small Cap ETF (SMIN)

Sia che tu ti senta abbastanza sicuro da scegliere singole società indiane pronte per la crescita, o che tu ritenga che investire in India nel suo insieme sia una buona mossa al momento, le istituzioni finanziarie hanno lavorato a lungo per fornire agli investitori stranieri gli strumenti di cui hanno bisogno per guadagnare l'esposizione a questi nuovi mercati redditizi.

Questo articolo è stato originariamente pubblicato su Maestro investitore.

24/10/2016 alle 11:49

Apprezzo per aver contribuito con il tuo tempo molto importante per pubblicare una raccolta così interessante e utile sull'argomento. Sarebbe una risorsa esperta, che è sempre un grande bisogno per tutti. Per favore, continua a condividere.

02/08/2017 alle 17:50

Ciao, devo dire che questo è stato un post molto carino.

Forse ti sei perso un parametro molto importante che pensavo avrebbe potuto essere incluso nel tuo post ei PIL alla capitalizzazione di mercato.

Questo è un indicatore interessante.

Dirigendosi verso il Tweet in questo momento.