In qualità di investitore di valore, cerco di acquistare attività quotate al di sotto del loro valore "intrinseco". Se sei a Londra, scendi al Club di investimento di valore di Londra, dove abbiamo oltre 800 membri attivi e organizziamo 2-3 eventi al mese. In CityFALCON, volevamo assicurarci che il nostro round di crowdfunding avesse un valore ragionevole e compensasse adeguatamente gli investitori per i rischi connessi all'investimento nelle start-up. Questo fa parte del nostro impegno per rendere questa particolare campagna di crowdfunding la più trasparente di sempre. Pubblicheremo una serie di articoli nelle prossime settimane per istruire meglio i nostri potenziali investitori, ma per ora, dai un'occhiata al nostro articolo più recente: "Perché NON dovresti investire in questo round".

Le basi della valutazione

Il prezzo di qualsiasi attività finanziaria dipende da due fattori: domanda e offerta. La domanda e l'offerta di una determinata attività finanziaria, tuttavia, è determinata da numerosi altri fattori di cui parleremo nel corso di questo documento. Qui ci sono un paio di esempi:

- Il prezzo degli immobili nelle città di Londra, New York City e Mumbai è molto più alto del prezzo di immobili identici in altre città, anche se per svilupparlo sono state utilizzate materie prime, manodopera e tecnologia molto simili.

- Il prezzo del greggio è quasi interamente determinato dalla domanda e dall'offerta. Nell'ultimo anno, c'è stato un eccesso di offerta globale di petrolio, proveniente dall'aumento della produzione nordamericana, abbinato a una risposta drammatica da parte dell'OPEC, per aumentare la propria produzione allo stesso tempo. Questo enorme aumento dell'offerta, senza il corrispondente aumento della domanda, ha fatto crollare i prezzi del petrolio in tutto il mondo.

Naturalmente, durante i periodi di bassi tassi di interesse e di elevata liquidità, il prezzo delle attività generalmente aumenta a causa di un aumento generale del livello dei prezzi (inflazione) che può portare a attività finanziarie sopravvalutate. Questo è il motivo per cui vediamo alcune start-up e "unicorni" emettere azioni e raccogliere capitali a valutazioni incredibilmente alte. Il valore fondamentale, tuttavia, è anche relativo e potrebbe salire e scendere man mano che raccogliamo più dati e acquisiamo una migliore comprensione del particolare asset e settore.

Esempio: molte aziende tecnologiche basate sui prodotti, come Facebook, Google e Snapchat, quando hanno appena iniziato, non avevano entrate sostanziali. Queste aziende sono valutate in modo molto diverso dalle aziende con un modello di business e ricavi comprovati, come IBM, Microsoft e Apple.

Letture consigliate

Perché dovresti evitare di investire in start-up che si sottovalutano

Naturalmente, la valutazione non è mai in bianco e nero. È impossibile determinare la performance futura di una società in base alla sua valutazione attuale. Tuttavia, se ritieni che l'azienda in cui stai investendo sia troppo sottovalutata, dovrebbe sorgere qualche dubbio. Le mie preoccupazioni personali con le aziende che si sottovalutano sono:

1) Molto probabilmente falliranno a causa della mancata raccolta di capitali sufficienti.

2) Con una quota personale bassa nella start-up, l'imprenditore non ha la "pelle nel gioco" per evitare di saltare la nave verso una posizione aziendale a tempo pieno.

3) Se stanno vendendo sottocosto agli attuali investitori, come possiamo aspettarci che saranno in grado di vendere efficacemente il loro prodotto/servizio ai clienti. Allo stesso modo, come possono gli investitori aspettarsi che i futuri round di raccolta fondi non saranno condotti a una valutazione altrettanto bassa.

Letture consigliate

- In che modo un investitore in fase iniziale valuta una startup? Seedcamp

- Il mistero della valutazione delle start-up nel Regno Unito (Blog CityFALCON)

- Come funziona la valutazione delle startup: misurare il potenziale di un'azienda

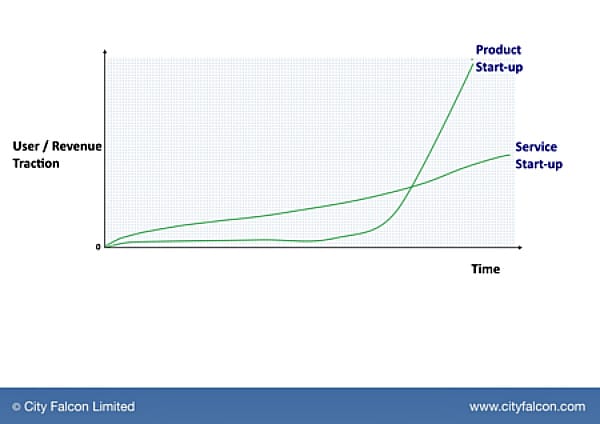

Le aziende di prodotti e servizi devono essere valutate in modo diverso

User/revenue traction, ovvero “quanti utenti hai o quante entrate guadagni”, è il criterio di investimento standard utilizzato dalla maggior parte degli investitori. Le start-up basate sui prodotti comportano un rischio intrinsecamente più elevato e, naturalmente, agli investitori non piace il rischio, nonostante il loro desiderio di rendimenti elevati. È per questo motivo che non vediamo start-up basate sui prodotti, come Facebook, Linkedin e Twitter, uscire dal Regno Unito. È sostanzialmente più facile per le start-up basate sui servizi ottenere finanziamenti. Qui a CityFALCON, abbiamo dovuto impiegare più di 2 anni per costruire il nostro prodotto!

Quindi qual è la differenza tra una start-up basata su un prodotto e una basata su un servizio? Pensa a qualcuno che avvia un modello di affitto in locazione airbnb, uno sviluppo in outsourcing o un'agenzia di design: tutte queste sono start-up di servizi. In genere, queste aziende potrebbero potenzialmente iniziare a generare entrate entro 1-2 mesi. Con un'attività basata sui prodotti, devi "bruciare" un po' di denaro per essere in grado di costruire un prodotto, e alcune società di prodotti che hanno successo oggi non hanno realizzato ricavi entro il loro primo anno di attività. Allo stesso tempo, non sto dicendo che dovresti costruire qualcosa solo per un anno, senza alcuno sviluppo e feedback da parte dei clienti. La start-up di successo basata sul prodotto deve assicurarsi che ciò che sta costruendo risolva un problema e che ci sarà una domanda attiva per il suo prodotto al suo completamento. Sfortunatamente, durante questo periodo di sviluppo non puoi iniziare a perseguire utenti e entrate, e questo presenta la sfida del finanziamento.

Quindi, con tutti questi deterrenti, perché qualcuno dovrebbe creare una start-up basata sui prodotti quando devi bruciare denaro per così tanto tempo? È il lato positivo e la scalabilità del progetto. Con la maggior parte dei prodotti ben costruiti, l'intero team può essere in spiaggia e puoi comunque ottenere nuovi utenti e entrate. All'avvio di un servizio, potrebbe essere necessario assumere più persone o aggiungere più risorse per ogni incremento delle entrate.

Letture consigliate

- Perché ci penserei due volte prima di avviare nuovamente un PRODOTTO nel Regno Unito (Blog CityFALCON)

- Come ridimensionare un'azienda: non tutti i modelli di business sono uguali

- Servizio vs prodotto: gestire un'attività di servizi è difficile, ma gestire un'attività di prodotti è più facile

La maggior parte delle start-up nella Silicon Valley guadagna $1m con una valutazione pre-money di $4m

Le start-up finanziarie sono iniziative ad alta intensità di capitale, e quindi è necessario raccogliere più delle start-up tradizionali. I fondi vengono in genere applicati per ridimensionare il prodotto il più possibile, poiché nel regno delle attività tecnologiche, la scala viene prima del profitto. Il mercato di riferimento all'interno del segmento FinTech è molto ampio, quindi è importante ridimensionare il prodotto il più possibile prima di concentrarsi sul profitto. La Silicon Valley lo riconosce, e quindi le valutazioni all'interno della regione sono molto più alte rispetto ad altri settori tecnologici, incluso il Regno Unito, in tutto il mondo.

Gli investitori sono disposti a valutare queste società a tali valutazioni, nonostante la mancanza di ricavi, perché sono consapevoli che per ottenere i rendimenti desiderati, l'azienda deve utilizzare il proprio capitale di avviamento per costruire un prodotto di qualità e scalabile. Questa strategia è stata replicata in passato, con esempi come Snapchat che raccoglie milioni basandosi solo sulla trazione degli utenti.

Letture consigliate

Abbiamo un prodotto che i clienti pensano che faccia il culo

Il nostro prodotto ora è perfetto e c'è un sacco di lavoro da fare, ma è molto meglio di molte altre opzioni per investitori e trader.

Non abbiamo un team di vendita. Fin dall'inizio, la nostra strategia è stata quella di costruire un prodotto che si vende da solo, simile alle strategie precedentemente adottate dalle start-up Slack e Atlassian. Ci concentriamo sull'ottimizzazione per i motori di ricerca, sulla creazione di contenuti di qualità e sul miglioramento della nostra visibilità; permettendo alle aziende e ai clienti che hanno bisogno di noi di trovarci. Abbiamo generato più di 10 in entrata contatti commercialie hanno firmato accordi di prova con le principali istituzioni dopo che i loro dipendenti hanno utilizzato il nostro prodotto B2C gratuito. Inoltre, la trazione e il feedback dei consumatori iniziali sono stati positivi. Tuttavia, non crederci sulla parola, prova tu stesso la piattaforma!

Nei prossimi mesi, cercheremo di automatizzare la maggior parte delle fasi di onboarding per i clienti aziendali, offrendo a questi utenti la libertà di analizzare le capacità della nostra piattaforma, personalizzare un piano tariffario, scegliere tra vari widget e API, scaricare codice personalizzabile e iniziare subito . Tutto questo potrebbe essere fatto mentre il team CityFALCON sorseggia margarita sulla spiaggia.

Letture consigliate

- Questa società di software da $5 miliardi non ha personale di vendita

- Nessun venditore per noi, afferma il CEO della startup Slack da $4 miliardi

L'unico costo che la maggior parte delle persone ignora quando si guarda a un potenziale investimento o ad altre opportunità nella vita è il costo opportunità.

Un potenziale investitore una volta mi disse:

“Se la tua startup fallisce cosa perderai? Perderò i miei soldi, mentre tu troverai un lavoro”.

CityFALCON è il mio bambino. Mi è stato detto che ha solo 10% possibilità di successo, ma farò tutto il necessario per tenerla in vita. Questa spinta a mantenere a galla la mia startup a volte è arrivata a scapito della mia salute, delle mie relazioni e di ogni altro aspetto della mia vita personale. Tuttavia credo davvero che se non sei ossessionato dalla tua startup, stai perdendo tempo.

Potresti ottenere un lavoro aziendale e, con il modo in cui gli stipendi aumentano a dismisura nel mondo della tecnologia, potresti avere una vita piuttosto lussuosa. Una startup è un gioco lungo cinque, sei o sette anni. Puoi vederlo dalle precedenti uscite di avvio e dai termini di maturazione inversa che i VC aggiungono ai tuoi term sheet. Quindi, quando gli investitori ti danno dei soldi, è importante ricordare che, come imprenditore, stai anche contribuendo. Stai impegnando, almeno, i prossimi 5 anni della tua vita, il tuo sangue, sudore (e talvolta lacrime) per la tua startup.

Ovviamente, ognuno guadagna uno stipendio diverso. Diciamo che un imprenditore che ha il coraggio di avviare un'attività vale almeno £ 75.000 all'anno. Questa è una stima prudente e il numero potrebbe arrivare fino a £ 200.000-300.000 a seconda del livello di esperienza e intuizione strategica. Pertanto, il costo opportunità scontato per un imprenditore su un periodo di cinque anni potrebbe arrivare fino a 1 milione di sterline, a Londra.

Letture consigliate

Le società FinTech richiedono un capitale più elevato, ma possono anche ottenere uscite più elevate

Quello che stiamo costruendo è un prodotto FinTech completamente scalabile, che richiede molte più risorse rispetto al prodotto tecnologico medio. Come forse saprai, i costi per l'assunzione di talenti tecnologici e di sviluppo, in particolare con acume o interesse finanziario, stanno crescendo rapidamente. Inoltre, poiché il costo di costruzione dei prodotti è elevato, le aziende sono pronte a pagare multipli più elevati per le acquisizioni FinTech.

Letture consigliate

- Perché gli investitori dovrebbero entusiasmarsi per la rivoluzione FinTech (Blog CityFALCON)

- L'opportunità da $138 miliardi di Fintech

Pensa a quanto costerebbe per un'azienda costruire questo prodotto

Se un istituto finanziario dovesse costruire lo stesso prodotto di CityFALCON, il valore scontato delle spese previste per la costruzione di questo prodotto, a Londra, sarebbe molto più alto del nostro intervallo di valutazione di £ 4-6 milioni. Inoltre, aggiungi a ciò la mia ipotesi personale secondo cui le possibilità di fallimento per i progetti aziendali interni sono superiori a quelle delle start-up e puoi vedere che il nostro intervallo di valutazione è abbastanza prudente.

Le relazioni hanno valore e abbiamo relazioni esistenti con e supporto da parte di alcuni dei migliori attori del mercato

Sebbene non abbiamo entrate significative durante la nostra fase di sviluppo del prodotto, abbiamo diverse relazioni che potrebbero concretizzarsi in futuro.

Abbiamo ricevuto numerosi premi e riconoscimenti da organizzazioni di tutto il mondo. Nel 2015 ci siamo piazzati secondi a La competizione globale per start-up di Twitter, e prima nel Concorso "La prossima grande idea nel FinTech". dal Ministero dell'Ontario. CityFALCON è finito tra i 10 finali al Standard Bank Global PathFinders Challenge, ed entro la Finale 10 nel gruppo EMEA al Concorso UBS Future of Finance. È possibile trovare altri nostri recenti riconoscimenti qui.

Allo stesso modo, l'anno scorso ci siamo diplomati al Microsoft Accelerator e ora abbiamo il supporto di Microsoft. Ci hanno già fornito crediti cloud di Azure, il che significa che non dovremo spendere nulla per i costi del server per i prossimi 3 anni.

Abbiamo accordi di affiliazione con più di 10 marchi leader nel settore finanziario, tra cui IG, City Index, eToro, Seedrs e Syndicate Room.

Anche i nostri investitori esistenti si uniranno al round alla stessa valutazione

I nostri attuali investitori sono molto motivati a vedere CityFALCON avere successo e contribuiranno a questo round di crowdfunding a questo livello di valutazione. Il fatto che questi investitori abbiano la fiducia necessaria per reinvestire a questo livello di valutazione dovrebbe farvi capire che a questo intervallo esiste un potenziale sostanziale per maggiori rendimenti in futuro mentre continuiamo a scalare, collaborare, commercializzare e sviluppare la piattaforma. Tieni presente che gli importi che investiranno saranno molto inferiori a quelli che avevano investito nei round precedenti.

Una valutazione ragionevole aiuta ad attrarre e trattenere i talenti

Una valutazione ragionevole applicata a questo round di finanziamento infonde fiducia nel nostro ampio team di dipendenti qualificati, poiché possono vedere crescere le loro opzioni sul valore delle azioni. Allo stesso modo, i nuovi dipendenti considerano la conversione da contanti a stock option in base alla valutazione corrente e una società sottovalutata potrebbe comportare una maggiore diluizione dalle stock option dei dipendenti. Il nostro obiettivo è sempre stato quello di allineare gli interessi di tutte le parti e emetteremo nuove opzioni su azioni almeno al prezzo che aumenteremo in questo round.

I nostri concorrenti hanno raccolto più soldi della nostra valutazione

Le valutazioni precedenti applicate ai nostri concorrenti sono state simili, o molto più alte della gamma che stiamo applicando a CityFALCON. Lo scorso marzo, uno dei nostri concorrenti, Selerity, ha raccolto con successo ~$12 milioni. Eagle Alpha ha raccolto un importo cumulativo di ~$4,5 milioni. Dataminr è riuscita a raccogliere $130 milioni a marzo 2015; applicando alla società una stima di ~$700 milioni.

Le uscite nello spazio FinTech avranno valutazioni più elevate

Molti investitori sono preoccupati se investire alla valutazione attuale fornirà loro ampio spazio per vedere un rendimento. Se una start-up ha una valutazione troppo alta, l'investitore potrebbe pagare un premio troppo alto ed è possibile che non possa mai vedere un profitto per tutto il periodo di detenzione. Tuttavia, guardando alle passate uscite di FinTech, riteniamo di aver selezionato un intervallo di valutazione prudente, con un ampio potenziale di crescita.

- Nel luglio 2015, SS&C Technologies ha acquisito Advent Software per circa $2,83 miliardi

- Nell'aprile 2016, Ally Financial ha acquisito Tradeking Group per ~ $275 milioni

- Nel febbraio 2014, BBVA ha acquisito Simple per ~ $117 milioni

Siamo relativamente meno costosi rispetto ad altri aumenti FinTech a Londra

Rispetto alle valutazioni applicate ad altri round di finanziamento FinTech che si sono svolti a Londra, siamo poco costosi.

- Tandem ha raccolto 22 milioni di sterline con una valutazione pre-money di 65 milioni di sterline

- Mondo ha raccolto 6 milioni di sterline con una valutazione pre-money di 30 milioni di sterline,

- Revolut ha raccolto 8 milioni di sterline con una valutazione pre-money di 40 milioni di sterline

- Wise Alpha ha raccolto £ 0,6 milioni a un prezzo di c. Valutazione di 5,5 milioni di sterline

Ecco alcuni dei seed round raccolti dalle startup FinTech

- Rivoluzione: £ 1,5 milioni

- Mondo: 2 milioni di sterline

- Dashboard denaro: £ 2,7 milioni

- Portafoglio Yoyo: £ 0,9 milioni

- TransferWise: 1 milione di sterline

Con un risultato binario, la valutazione in una fase iniziale non ha molta importanza per gli investitori

Sebbene questa possa sembrare un'affermazione audace, la maggior parte delle start-up fallisce o ha successo. In una fase così iniziale, il potenziale di crescita per la start-up è ancora ipoteticamente illimitato, e quindi piccole differenze di valutazione non influiscono realmente sul grande schema delle cose. Se l'avvio ha successo, il suo valore aumenterà in modo esponenziale oltre la sua valutazione iniziale, e se fallisce, il valore sarà zero.

Riepilogo

Riteniamo che concentrarsi sulla trazione degli utenti e delle entrate non sia il modo giusto per valutare questa opportunità di investimento. Infatti, se questa è la base del tuo investimento, probabilmente non siamo l'azienda giusta in cui investire. mi piacerebbe averti come investitore nel nostro prossimo round.

18/01/2017 ore 22:25

Mi piace molto il tuo sito web. Colori e temi molto belli. Hai creato tu stesso questo sito web? Per favore rispondi perché spero di creare il mio sito web personale e vorrei sapere da dove l'hai preso o come si chiama il tema. Grazie!