Большинство из нас теряют деньги в стартапах: класс активов изначально рискованный, рынки часто неликвидны, а предприниматели не всегда прямолинейны или открыты. Владельцы и учредители могут плохо распоряжаться деньгами, грубо небрежно выполнять свои обязанности и прибегать к некоторым уловкам, чтобы представить себя в лучшем свете. Мы, как инвесторы, можем винить компании и менеджмент, но мы также должны брать на себя ответственность за свою наивность или халатность в некоторых случаях. В этом посте я хочу объяснить несколько способов избегать проблема в целом, поэтому мы не теряем деньги, и если мы это делаем, мы, по крайней мере, можем извлечь уроки из ошибки.

Я был инвестирование в стартапы на Seedrs и Crowdcube с 2013 года, а также привлек три раунда финансирования для моего стартапа на Seedrs с 2016 года. Я просматриваю большинство кампаний еженедельно, чтобы понять лучшие практики, которые помогут улучшить наши собственные кампании, а также выявить любые схемы обмана инвесторов. некоторые из них я изложил ниже.

Отсутствие информации

Одна из самых больших проблем, с которыми сталкиваются инвесторы, - это недостаток информации, особенно когда речь идет об изменениях в управлении, бизнесе и финансах, которые могут быть отражены в новостях и отчетах компаний для частных компаний. Традиционное освещение в СМИ может быть слабым или отсутствовать, и стартапы могут использовать это в своих интересах, не привлекая внимания к изменениям.

На платформах краудфандинга акций, хотя платформа выполняет комплексную проверку фактов в заявлениях и претензиях, индивидуальные профили рисков не учитываются, и индивидуальные инвесторы должны более внимательно смотреть на общую ситуацию. Из-за моего разочарования по поводу подобных проблем на открытых рынках я начал создавать оригинальные CityFALCON продукт, и теперь, 5 лет спустя, мы можем помочь другим инвесторам P2P и бизнес-ангелам.

Еще один богатый источник информации - это документы компаний. Их достаточно легко найти для публичных компаний, но для частных компаний найти гораздо труднее. В Великобритании некоторые из них могут публиковаться в Службе нормативных новостей Лондонской фондовой биржи (RNS), но все они должны публиковаться в Регистрационной палате и в Бюллетене. В Соединенных Штатах только публичные компании должны подавать документы в SEC, но даже частные компании должны подавать документы в реестр компаний своего штата - конечно, есть 50 штатов США, поэтому иногда может потребоваться время, чтобы найти и просмотреть все эти агентства. На Нью-Йорк, Делавэр и Калифорнию, вероятно, будут приходиться многие объекты инвестиций, но есть и другие объекты в других штатах.

Третий источник информации о предынвестиционной комплексной проверке - это аналитика, такая как анализ настроений, и информация, полученная из альтернативных данных, таких как рейтинги клиентов. Даже если компания мало освещается в новостях, анализ настроений твитов может выявить интересную тенденцию, или рейтинги клиентов могут указывать на то, что продукт неприемлем для публики, а это означает, что на данный момент можно избежать инвестиций.

Информация помогает людям избежать некоторых ловушек P2P-инвестирования на краудфандинговых платформах, но есть еще некоторые уловки, которых следует остерегаться. Большая часть этого на самом деле зависит от асимметрии информации, поэтому, имея как можно больше информации, эти уловки становятся очевидными.

Подделка FOMO

Я был очень откровенный о том, что FOMO (страх упустить) является одной из ключевых причин, по которой инвесторы вкладывают средства в большинство классов активов. Повальное увлечение криптовалютой зимой 2017-2018 годов - один из самых ярких и наглядных примеров, а гонка за все веб-сайты во время бума доткомов на рубеже тысячелетий - еще один хороший пример. Эту же концепцию FOMO часто применяют предприниматели, стремящиеся собрать средства.

FOMO - это социально-эмоциональная игра, и, к сожалению, некоторые компании создают поддельные FOMO. Например, как только их краудфандинговая кампания будет запущена, они могут заявить, что собрали 1 миллион фунтов стерлингов за несколько минут / часов. Если все остальные вкладываются в эти инвестиции, то они, должно быть, проявили должную осмотрительность, и это должно быть хорошим знаком, верно? Инвесторам Чувствовать что вложения достойны, а социальная активность усиливает это чувство. Но действительно ли компания только что опубликовала свою инвестиционную идею, и она была настолько замечательной, что 1000000 фунтов стерлингов просто хлынули внутрь? Возможно нет. Чего они вам не рассказывают, так это того, как они преследовали инвесторов в течение 3-6 месяцев, незаметно получили большую часть финансирования в 1 миллион фунтов стерлингов, а затем провели свой раунд в «частном режиме» в течение нескольких дней. Наконец, когда они «начинают жить», публика видит, что весь этот капитал вливается в инвестиции, и хочет получить часть предлагаемого капитала.

Если вы как инвестор не проводите исследования и инвестируете только на основе FOMO, все может пойти не так хорошо. Первые деньги, вероятно, были предметом исследования, но может быть любое количество соглашений, которые предоставляют им преференциальный режим, например, венчурным капиталистам, которые не получают те, кто спешит инвестировать. Инвестируя без должной осмотрительности, вы легко можете стать жертвой этой тактики и в итоге получить меньше прав и плохие инвестиции.

Повышение стоимости, но не цена акций

Это то, что меня больше всего поражает в инвестировании в частные рынки. На публичных рынках мы ориентируемся на цену за акцию, например, вы покупаете акции Apple по $100 и продаете за $200, вы зарабатываете деньги и счастливы. На частных рынках большинство людей слишком много внимания уделяют оценке и полностью игнорируют разводнение. Например, инвесторы счастливы, когда они слышат высокие оценки стоимости компаний, в которые они инвестировали, не понимая, что они, возможно, не получили доход даже близко к скачку в оценке компании. Скачок в оценке мог произойти в основном из-за проблем с капиталом, которые обеспечили необходимый капитал, но также привели к разводнению капитала.

Например, у компании раньше было 100 000 акций, но после нескольких повышений капитала у них осталось 150 000 акций. Если оценка компании увеличилась вдвое, это не означает, что стоимость акций удвоится для существующих инвесторов. Оценка в 1 миллион фунтов стерлингов составляет 100 000 акций по 10 фунтов стерлингов за акцию, а оценка в 2 миллиона фунтов стерлингов с 150 000 акций составляет 13,33 фунтов стерлингов за акцию. Это возврат 33%, а не 100%, как можно было бы ошибочно предположить, исходя из более высокой оценки. Разведение может происходить даже без привлечения средств, что происходит при исполнении опционов на акции и выпуске новых акций для покрытия опционов.

Еще в 2013 году я инвестировал в известный и прорывной стартап, и их оценка с 2013 года выросла как минимум в 10 раз, но моя прибыль была меньше, чем в 2 раза. Компании делают упор на скачок стоимости, потому что он выглядит хорошо, а затем они могут преуменьшить слабое изменение курса акций. Доходность 100% за 5-6 лет приемлема на публичных рынках, но в случае прямых инвестиций и стартапов, как правило, существует гораздо больший риск, и инвесторы должны получать за это компенсацию.

Я мог бы, но я не буду помещать в график некоторые компании, которые высоко ценятся, но не обеспечивают хорошей окупаемости инвестиций. Вместо этого я поделюсь примером компании, которая показывала хороший прирост капитала на каждом из своих раундов на Seedrs. LandBay обеспечил 17-кратную рентабельность инвестиций по сравнению с первым раундом 2014 года. Повысилась ли их оценка? Конечно. Но, что важно для инвесторов, это также означает рост стоимости акций. Вот как выглядит их график долей.

Обеспечение высокой окупаемости инвестиций для наших инвесторов - одна из ключевых задач, на которые мы ориентируемся в CityFALCON. Мы решили оставаться экономными, чтобы сэкономить деньги при создании продукта. Это помогает нам избежать больших (VC) денег, но также гарантирует, что наша оценка стоимости также частично подпитывается улучшенным продуктом и рыночным потенциалом, чем просто сбором денег, пока клиенты ждут продукт. Это позволило нам продемонстрировать высокую рентабельность инвестиций по мере роста оценки.

Для тех, кто инвестировал в первый раунд еще в 2014 году, их деньги утроились, а доход намного выше, если учесть налоговые льготы SEIS и EIS. Конечно, будущие результаты никогда не гарантированы прошлыми результатами - они могут указывать только на тенденцию, а не на верные инвестиции.

Недостаточно информации или принуждение инвесторов к замораживанию документов

Мы видели несколько кампаний популярных финтех-брендов, в которых инвесторы даже не успевали изучить контент, задать соответствующие вопросы и подумать об оценке. Кампания спешит к завершению, отчасти из-за преждевременного превышения целевого порога финансирования из-за обеспеченных деньгами предварительной кампании (как упоминалось выше). Начинается FOMO, и инвесторы спешат вкладывать средства до закрытия раунда, не читая документы и не выполняя надлежащую проверку. Или же иногда в предоставленных документах ничего не говорится о важных вопросах, что мешает инвесторам, которые хотят погрузиться глубже. Лично я не могу читать и исследовать компанию, в которую хочу инвестировать, я бы не стал.

Опора на отсутствие должной осмотрительности инвесторов в отношении компании, сектора и конкурентов

Даже при наличии достаточной внутренней информации и отсутствии FOMO и отсутствии давления с целью закрытия раунда финансирования инвесторы иногда упускают из виду изучение соответствующего сектора, конкурентов и сторонних данных о компании. Уловка здесь может заключаться в давлении на Инвестируйте сейчас!или это могло быть неправильным направлением внимания на шумиху вокруг проблемы и решения, а не на финансовой и деловой ситуации, окружающей компанию. Иногда это даже не преднамеренное отклонение, а слепота руководства к деловой ситуации.

Независимо от причины инвесторы не должны пренебрегать должной осмотрительностью. Одно из самых простых мест для начала - это документы и новости о компании. Аналитика и альтернативные данные, такие как рейтинги клиентов, важны. Более того, направление и состояние сектора важны, и нужно смотреть как на сектор в целом, так и на отдельные компании (т. Е. На конкурентов). Конечно, CityFALCON может помочь P2P и бизнес-ангелам получить эту информацию, чтобы им не приходилось обращаться к множеству источников. Мы даже отслеживаем отдельные продукты, чтобы вы могли даже создать список продуктов конкурентов, чтобы отслеживать, как развивается отрасль, в то время как ваша инвестиционная цель разрабатывает свой собственный продукт или услугу.

Неправильное указание на управленческую этику, поведение и предысторию

Компании живут или умирают благодаря своему менеджменту, поэтому очень важно знать, кто управляет вашей инвестиционной целью. Обычно я вкладываю небольшую сумму в первую кампанию компании и слежу за ее поведением. Это включает в себя то, как руководство информирует инвесторов, получают ли своевременные ответы на вопросы и как готовятся документы и ответы. Хорошее руководство знает, как общаться с инвесторами и предоставлять достаточно информации, чтобы держать инвесторов в курсе.

Если большое внимание уделяется прошлому менеджменту (где они работали, отношения с известными брендами и т. Д.), Но мало общения, это красный флаг. От первого раунда этого не избежать, так как предыдущий опыт работы, конечно, важен. Но после того, как компания была в их центре внимания в течение пары лет, их опыт в предыдущих компаниях стал менее важным. Основное исключение - это четко продемонстрированная способность использовать отношения в старых фирмах для получения дохода для своего текущего бизнеса.

Поощрение инвесторов слепо следовать за венчурными и институциональными инвесторами

Инвесторы имеют тенденцию следовать за венчурными капиталистами и институциональными инвесторами, потому что предполагается, что эти стороны проводят надлежащую проверку и будут инвестировать только в хорошие инвестиции. Если оставить в стороне тот факт, что большинство стартапов терпят неудачу и венчурные капиталисты не заботятся о том, что 5 инвестиций упадут до нуля, пока 6-е подскочат в двадцать раз, венчурные капиталисты и учреждения имеют определенные преимущества перед обычными инвесторами.

Одно из таких преимуществ - преференциальный режим. Тот факт, что венчурная фирма инвестирует в компанию, не означает, что вы, как обычный инвестор, получите акции того же класса. Акции венчурных капиталистов могут быть конвертируемы в долговые обязательства, предоставлять дополнительные права голоса или иметь условия обратного перехода прав, которые благоприятствуют венчурным инвестициям. ВК также, вероятно, заставит руководство раскрыть больше конфиденциальной информации, чем будет доступно общественности, включая управленческие отчеты, которые даже самые прозрачные фирмы не будут публиковать публично.

Еще один важный фактор, который следует учитывать, - это то, что венчурные капиталисты не заботятся о компании или других акционерах. Если венчурный фонд решит использовать свое право голоса для принудительного принятия решения, которое размывает акции всех остальных, но не акции венчурного капитала, они сделают это твой расход. Или, возможно, они думают, что компания потерпит крах, и видят, что продаваемые активы равны их долгу после конвертации по выгодной для них ставке. Они могут конвертировать, вызвать банкротство и забрать все доходы от активов, оставив обычных инвесторов ни с чем.

Еще один момент, который следует рассмотреть, - это возможности синергии в портфеле венчурного капитала. Обладая значительным количеством голосов, венчурные капиталисты могут стремиться использовать синергетический эффект в своем портфеле, который может не принести пользу другим акционерам. Это может быть даже захват активов одной компании, уничтожение компании с целью получения прибыли и перемещение активов в другую, более прибыльную фирму в портфеле. Это включает интеллектуальную собственность, и в этом суть капитализма стервятников.

Я не собираюсь говорить, что венчурные капиталисты и организации всегда плохо следят или хотят причинить вред другим акционерам. Они проведут сложную комплексную проверку и предпримут действия, которые принесут вам пользу, так же быстро, как и действия, которые навредят вам, пока они будут приносить деньги. Просто знайте, что может случиться и как избежать ловушек.

Введение в заблуждение «пользователей»

Количество пользователей является важным показателем для инвесторов, поскольку оно, по крайней мере, в некоторой степени указывает на рыночный спрос и тягу. Чем больше пользователей, тем лучше. Конечно, для новых компаний количество реальных пользователей - людей, использующих продукт или услугу так часто и в той степени, в которой компания намеревается использовать продукт или услугу, - может быть довольно низким. Сколько полуфабрикатов вы используете? Несколько первых пользователей не зарабатывают на рынке, и это небольшое количество не впечатляет инвесторов.

Таким образом, компании раздувают количество пользователей разными способами. Некоторые используют предварительную регистрацию как «номер пользователя», тогда как другие используют регистрацию на сайте или в продукте. Это может быть на несколько порядков больше, чем количество людей, которые фактически используют продукт по назначению. Вы когда-нибудь подписывались, чтобы узнать больше о продукте, когда он станет доступен? Для некоторых недобросовестных компаний вы можете быть «пользователем», даже если вы никогда не видели ничего, кроме снимка экрана с подтверждением концепции.

Единственный способ защититься от уловок такого типа - это попросить разъяснить термин «пользователь» и, возможно, экстраполировать его на сторонние упоминания (отзывы клиентов, количество новостей и т. Д.). Репутация компании и прозрачность здесь тоже важны. Мы считаем, что показываем модельный пример в категории прозрачности с сообщение в блоге о нашем собственном сборе средств и оценке с большим количеством деталей.

Не раскрывая высокий уровень ожога и низкий уровень взлетно-посадочной полосы

Уровень сжигания калорий и взлетно-посадочная полоса, вероятно, являются двумя наиболее важными текущими финансовыми показателями. Финансовые соображения - не единственные важные факторы, но если вы не можете платить сотрудникам или поставщикам, вести бизнес очень сложно. Многие компании тратят миллионы денег инвесторов на привлечение клиентов, часто с минимально жизнеспособными продуктами, которые вызывают ажиотаж, но не выдерживают критики, а затем, когда у них заканчиваются деньги, гонятся за дополнительным финансированием. Это вынуждает руководство использовать тактику стимулирования FOMO, как упомянуто выше, для обеспечения финансирования как можно скорее.

К сожалению, если инвесторы почувствуют, что их деньги были потрачены безрассудно, они могут не вернуться. Поддержка крупных инвесторов в ранних раундах может исчезнуть в более поздних раундах, что заставит компанию с трудом достичь своих целей по финансированию. Затем у компании заканчиваются деньги и она терпит крах. Так что обратите пристальное внимание на скорость сжигания, взлетно-посадочную полосу, послужной список по сбору средств и отношение к предыдущим инвесторам.

Если компания отказывается сообщить вам скорость сжигания или взлетно-посадочную полосу, серьезно подумайте о том, чтобы не инвестировать. Они либо совершенно безответственны за то, что не проводят финансовое моделирование, чтобы найти его, либо хотят скрыть нелестные цифры.

Если бизнес существует какое-то время, они должны подать некоторые вещи в регулирующие органы. Опять же, вы можете использовать CityFALCON для проверки заявок, любых новостей, появляющихся в эфире, и отзывов клиентов или других альтернативных данных, чтобы лучше понять ситуацию.

Использование нового финансирования для выплаты долгов, невыплаченной заработной платы и просроченных платежей поставщикам

Хотя в конечном итоге финансирование будет использоваться для оплаты заработной платы и счетов, важно время. Если счета остались неоплаченными, значит, у компании проблемы с управлением деньгами. Им следовало начать сбор средств раньше, а не задерживать поставщиков и сотрудников, пока они собирают деньги, которые, возможно, никогда не появятся. Это заставляет поставщиков нервничать и потенциально прекращать предоставлять услуги, в свою очередь убивая продукт или услугу компании. Зачем клиенту платить за то, что даже не работает? Если сотрудники узнают, о мятеже не может быть и речи, и разработка, обслуживание и любые другие операции могут просто прекратиться. Тогда клиенты расстраиваются.

Что касается кредиторов, они могут довольно агрессивно возвращать свои деньги, особенно если у компании или управленческой команды плохая репутация в отношении погашения. Основатели и руководители не хотят закрывать компанию, поэтому иногда они могут даже использовать средства для погашения долга или, что еще хуже, просто для обслуживания долга. Это неустойчивая структура капитала, и компания, вероятно, скоро снова будет заниматься сбором средств.

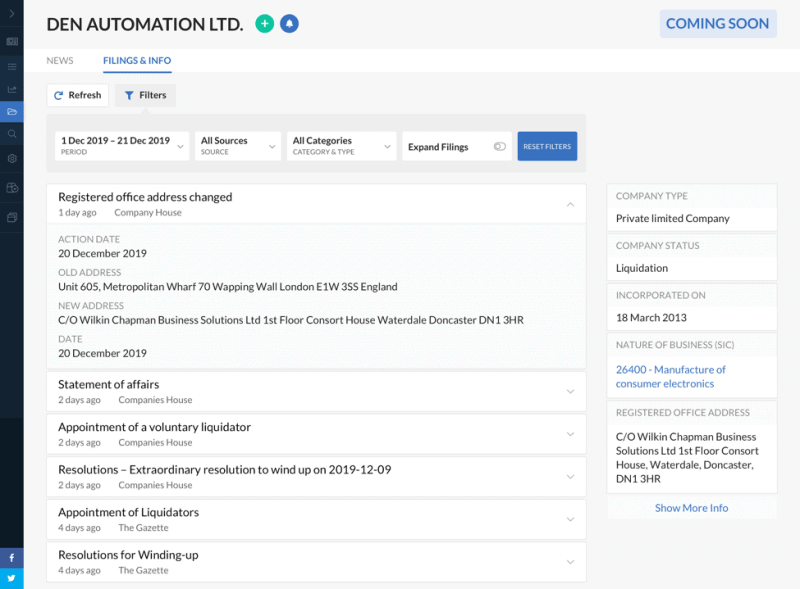

Один такой пример Использование увеличения капитала для погашения кредита - это Den Automation, которая не принесла им успеха, потому что они все еще находились на стадии ликвидации. Они не могли получить денежный поток от клиентов, но поскольку у них было аппаратное решение, продукт должен был быть готов, прежде чем его можно было производить. Но это означало частое увеличение капитала за счет средств краудфандинга только для оплаты поставщиков (в том числе для серверов, предназначенных для работы с их продуктом), при этом энтузиазм инвесторов угас из-за низкой доходности и, следовательно, меньших инвестиций. В конце концов, стресс был слишком сильным, и компания была ликвидирована.

Как CityFALCON может помочь вам избежать этих уловок

Ключом к ответственному и, следовательно, более вероятному прибыльному инвестированию, особенно на неликвидных и частных рынках, является доступ к качественной информации. Наша цель - предоставить нужную информацию в нужное время.

Мы уже предоставляем Документы LSE RNS, с регистрацией Регистрационной палаты, Бюллетеня и Комиссии по ценным бумагам и биржам, которые уже интегрированы в бэкэнд, но будут запущены во внешнем интерфейсе через пару месяцев, и скоро появятся государственные реестры США. Пользователи могут видеть последние заявки и некоторую извлеченную информацию, и мы планируем извлечь гораздо больше и даже рассчитать различные аналитические данные и идеи для пользователей. Это заставляет компании по сбору средств быть более честными.

Наши технологии проверены на более чем 3000 публикаций, в Twitter и других источниках. Затем мы автоматически доставляем эту информацию P2P и бизнес-ангелам. Таким образом, даже если новости о небольшой компании не появляются в ваших обычно просматриваемых публикациях, вы все равно можете найти их на нашей платформе. Это было моей целью, когда я начал создавать собственное решение, и теперь мы можем предложить его всем. Альтернативные источники данных, сгенерированная для вас аналитика, персонализация и многое другое уже в начале 2020 года либо готовы, либо планируется выпустить в ближайшем будущем.

Резюме

Надеюсь, этот пост помог вам распознать некоторые из наиболее распространенных проблем для P2P и бизнес-ангелов, особенно на менее регулируемых платформах, таких как Seedrs и Crowdcube. Здесь есть много хороших возможностей, но нужно проявлять бдительность, чтобы избегать халатности, преднамеренного обмана и плохой деловой практики.

Одна из наших миссий - помочь людям с их инвестициями, и для этого мы заключили партнерские отношения с Seedrs, чтобы предоставить им информацию, которую они затем доставляют клиентам на платформе. Мы также предоставляем множество информации нашим собственным пользователям, от регулярных новостей и исследовательских отчетов до Twitter, альтернативных данных, аналитики и аналитических данных. У нас всегда есть новые продукты и функции, поэтому мы всегда можем помочь инвесторам минимизировать информационную асимметрию. Вы можете попробовать нашу платформу здесь.

С января 2020 года мы также занимаемся сбором средств на платформе. Вы можете узнать больше на нашем Страница инвестирования и посмотрите, как работает прозрачная компания.

Добавить комментарий